L’économie allemande paie décidément bien lourd ses années de myopie et pourrait avoir bien du mal à trouver les marques d’une situation plus porteuse en 2026. Dans un monde dans lequel les principales perspectives de croissance émanent des secteurs sur lesquels elle est, soit déficiente – technologie et énergie-, soit en perte de vitesse souvent vertigineuse -industrie traditionnelle-, même les programmes ambitieux de relance de la coalition Merz ont du mal à porter leurs fruits.

Après avoir fait illusion depuis l’été, sans doute davantage du fait du biais d’une inflation toujours soutenue, les indices PMI ont flanché en novembre, en même temps que leurs composantes prix… Bien rares étaient d’ailleurs les autres indicateurs d’activité allant dans le sens réconfortant des PMI, qu’il s’agisse des retours en provenance de l’activité réelle, production, commandes ou ventes de détail, ou du climat des affaires mesuré par l’IFO. Jusqu’où ira le déclin de la première économie de la zone euro est incertain mais ce qui l’est moins c’est que les développements en cours ne vont pas dans la meilleure direction. Les pans de son industrie qui ont permis ses succès pendant les années de mondialisation se heurtent aujourd’hui à une concurrence de plus en plus féroce de la Chine sur ces mêmes segments. Par ailleurs, véritable fer de lance de l’activité industrielle outre Rhin, la métallurgie ne se remet pas de la crise énergétique, simultanément plombée par des coûts de la transition environnementale et l’érosion de ses principales sources de demande, en provenance de l’automobile et des biens d’équipement, notamment. Idem pour la chimie, qui a perdu près d’un cinquième de ses volumes de production depuis le début de la décennie et pour laquelle les pourtours de la croissance à venir ne se présentent pas sous le meilleur jour.

Si les perspectives d’investissement ont partout le vent en poupe face aux besoins des technologies de l’innovation, il est à craindre que l’industrie allemande ne soit pas la mieux positionnée pour répondre à la typologie des équipements concernés, qui n’ont pas grand-chose à voir avec les cycles d’investissement passés dont elle a généralement tiré un grand avantage.

Le modèle allemand fait face à des difficultés, à bien des égards, inédites, qui ne semblent pas près de disparaître.

Tag Archives: Allemagne

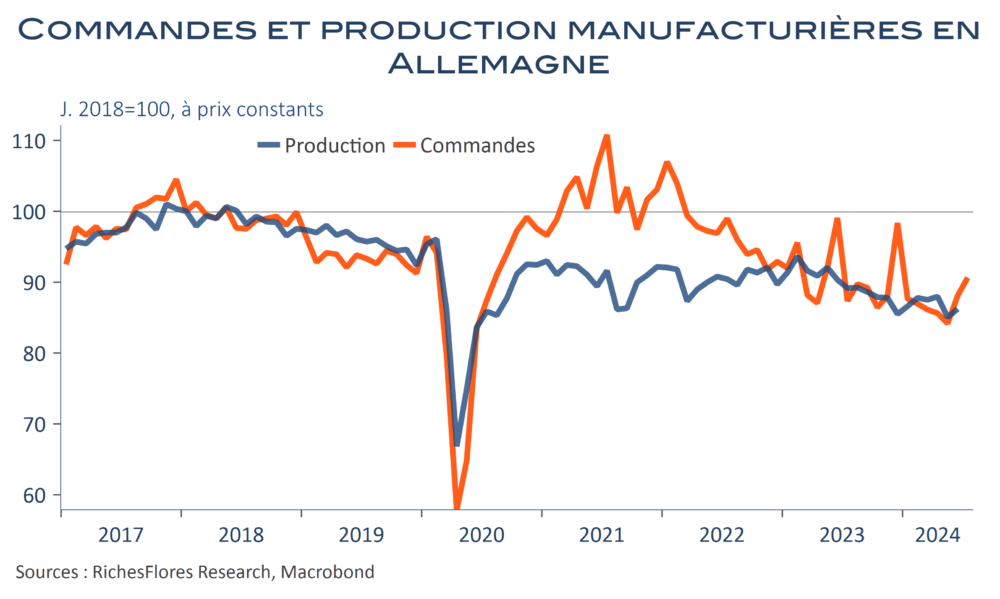

France-Allemagne, l’écart industriel se creuse davantage

En hausse de 1,9 % en septembre, la production manufacturière allemande offre quelques signes d’amélioration ce matin. A ce stade, néanmoins, ces résultats sont loin de compenser les pertes récentes, en particulier celle du mois d’août au cours duquel l’activité manufacturière s’était contractée de 4,7 %. Les commandes, bien que stabilisées, ne promettent pas, non plus, de reprise imminente de la production, laissant place à un diagnostic toujours très mitigé sur les perspectives industrielles Outre-Rhin. Le contraste avec les retours en provenance de l’Hexagone sont de fait saisissants. En septembre, la production manufacturière française s’est, en effet, améliorée de 0,9 %, ce qui, malgré sa contraction du mois précédent, porte à 2,4 % sa hausse en trois mois…

Les commandes allemandes semblent avoir touché le fond, sans plus mais c’est déjà ça !

Les commandes à l’industrie allemande ont augmenté de 2,9 % en juillet, après un rebond de 4,6 % en juin, ce qui représente une progression de 7,6 % au cours des deux derniers mois. Dans le détail, le rapport souligne encore bon nombre de questions, parmi lesquelles l’effondrement de 18 % des ordres de biens durables depuis le mois de mai, lui-même anormalement élevé, la nouvelle contraction de 6,9 % de ceux des machines et d’équipement et, a contrario, le grand soutien apporté par des commandes exceptionnelles de l’industrie du transport autre qu’automobile (aérien, maritime, militaire terrestre), en hausse de 85 % en juillet. L’ensemble ne donne clairement pas de signal de reprise cyclique, surtout au moment où l’industrie mondiale vacille à nouveau, mais devient progressivement moins négatif, même si nul ne sait dire combien de temps il faudra pour que les commandes exceptionnelles, qui concernent des biens lourds souvent longs à produire, se retrouvent dans les chiffres effectifs de production. Dans un tel contexte, ces données n’ont qu’un impact très marginal sur les marchés, toujours très largement dominés par ce qui se déroule outre-Atlantique. Les taux à deux ans allemands évoluent peu ce matin, à 2,31 %, ce qui permet au rendement de l’OAT 10 ans de se stabiliser à 2,95 %, malgré la paralysie politique dans l’Hexagone et les mauvaises nouvelles bugétaires de ces derniers jours.

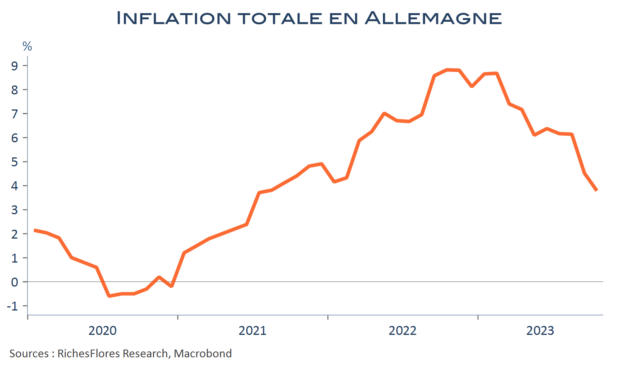

L’inflation allemande reflue, le PIB aussi mais moins qu’auparavant…

En attendant les données pour la zone euro, dévoilées demain, l’Allemagne a publié la première estimation de son PIB du troisième trimestre et de son inflation pour le mois d’octobre. Sans surprise, le PIB allemand s’est légèrement contracté, de 0,1 % au troisième trimestre. En revanche les estimations du début de l’année ont été révisées à la hausse, effaçant de facto la récession qui ressortait des données précédentes. La situation n’est pas brillante pour autant, juste moins pire. Quant à l’évolution des prix, elle reste dominée par les effets de base, notamment énergétiques, qui la font passer de 4,5 % à 3,8 %, à l’instar de ce que devraient être les résultats du mois d’octobre pour l’ensemble de la zone euro attendus demain.

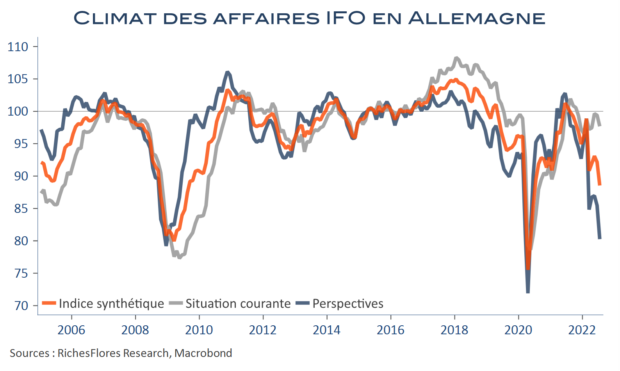

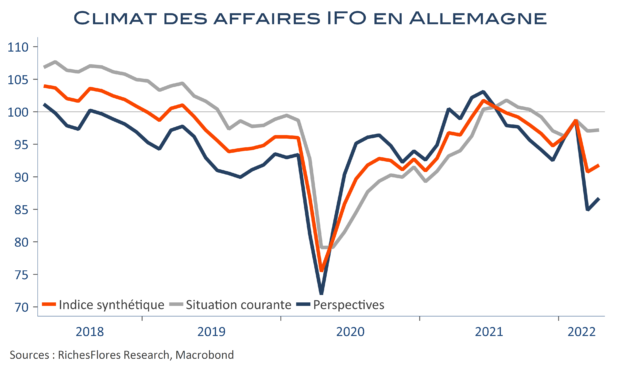

Avec des perspectives aux niveaux de 2008, l’IFO confirme la récession en Allemagne

L’enquête IFO du mois de juillet se dégrade fortement avec un indicateur composite en recul de presque 4 points, à 88,6, un plus bas depuis la récession de 2008-09, hors période première vague de covid de 2020. Relativement limitée pour ce qui est de la situation courante, le sentiment flanche en revanche sur les perspectives, avec une chute de plus de 5 points à un niveau proche du plus bas atteint lors de la crise de 2008.

Alors que la croissance allemande semble avoir été épargnée au deuxième trimestre, le diagnostic d’une récession marquée au deuxième semestre fait de moins en moins de doute. Au contraire des prévisions du consensus qui tablaient le plus souvent sur la fin d’année pour rattraper les pertes accumulées par l’économie allemande depuis plus de deux ans (le retard du PIB est encore de 1 % par rapport à la fin 2019) c’est une franche détérioration qu’il faut attendre, laquelle impactera non seulement les résultats de cette année mais risque fort de plomber les acquis pour 2023.

L’IFO allemand regagne une toute petite partie du terrain perdu en mars

Après avoir reculé de 8 points, l’indicateur composite de l’IFO pour l’Allemagne en regagne 1, à 91,8, grâce au léger rebond des perspectives, elles aussi toujours déprimées. Au moins ne poursuit-il pas sa baisse, ce qui était loin d’être gagné au vu du contexte international et de l’exposition allemande à la Russie. Cela confirme également les conclusions de l’INSEE et des PMI : pour l’Europe de l’ouest, avril n’a, a priori, pas été pire que mars en termes de conséquences de la guerre en Ukraine.

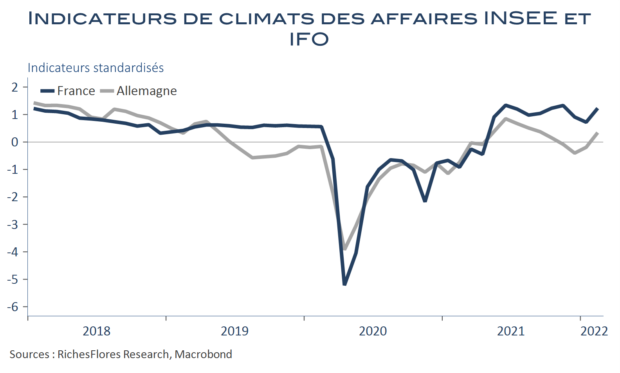

La croissance sauvée au premier trimestre, selon l’IFO et l’INSEE

Après les bons PMI, les enquêtes mensuelles de l’IFO pour l’Allemagne et de l’INSEE, pour la France accélèrent avec des hausses respectives de 3 et 5 points pour leurs indicateurs composites. Les économies continuent d’évoluer au gré des restrictions, dont la réduction récente permet aux prestataires de services de retrouver de l’optimisme. Les évolutions sont un peu moins nettes dans l’industrie, avec même une faible baisse de l’indice français. Quant au contexte inflationniste, les perspectives de prix campent sur de hauts niveaux.

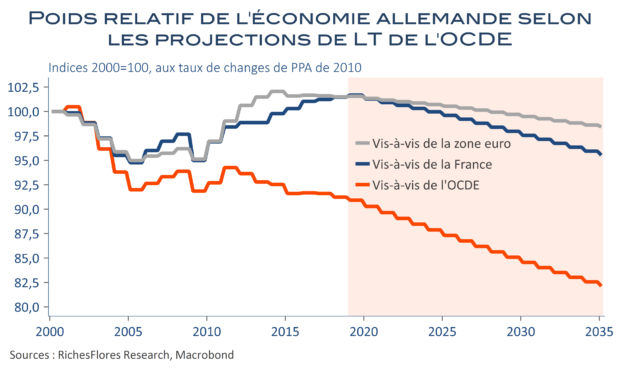

Qu’est-ce qui pourrait changer en Allemagne, à part le nom du chancelier, après les élections?

Mme Merkel ne devrait plus rester longtemps à son poste ; le temps que les électeurs allemands votent et que les forces en présence s’accordent sur la composition du nouveau gouvernement. La première étape se déroulera dimanche ; la deuxième pourrait prendre beaucoup plus de temps. De la coalition qui émanera de ces tractations dépendront les pronostics sur l’orientation à venir de la politique allemande : sur le double front fiscal et social, sur le dilemme industrie/environnement et sur la posture du pays en matière européenne. A l’heure actuelle, le SPD d’Olaf Scholtz ne dépasse que d’une courte tête la CDU-CSU d’Armin Laschet ; l’incertitude est donc entière sur le parti qui dirigera la future coalition et le nom du nouveau dirigeant de la première économie européenne. Après une longue phase d’immobilisme qu’auront marqué les deux derniers mandats de Mme Merkel, les espoirs de changements sont importants. Le risque d’une coalition trop disparate pour satisfaire ces attentes domine et poserait avec plus d’acuité encore la question de la capacité de l’Allemagne à faire face aux grands défis qui l’attendent, au premier rang desquels, celui de son déclin économique relatif programmé.