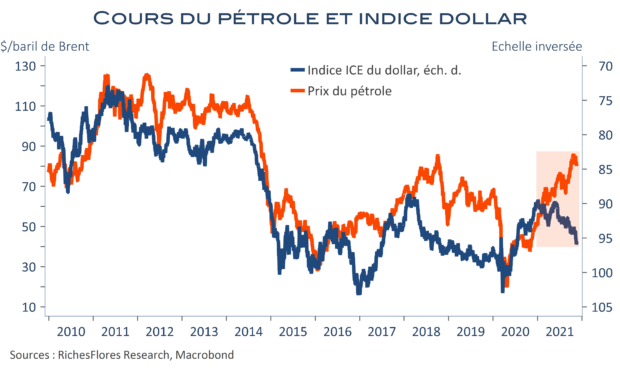

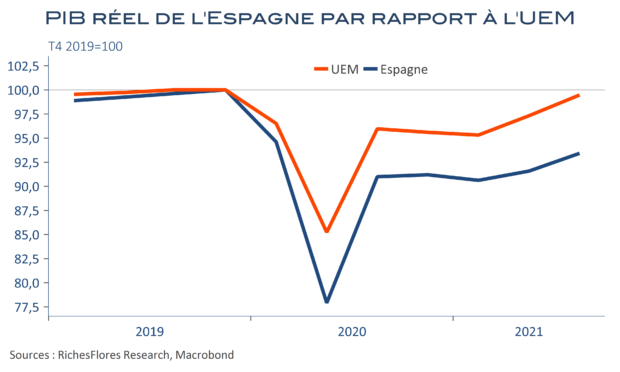

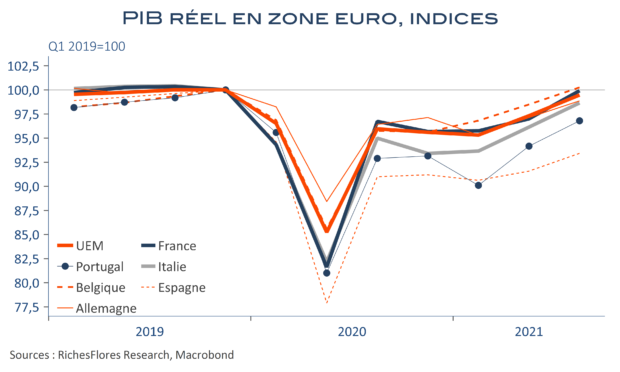

Rattrapages, acquis et effets de base ont fait l’essentiel de la croissance record de 2021 de nombreuses de régions et pays mais dont on ne retire que très peu d’éléments structurants sur les tendances économiques mondiales de plus long terme. En cette fin d’année, le Covid rôde toujours et, si sa dernière variante, Omicron, pourrait être l’ultime, l’hypothèse est encore bien incertaine. Les changements de comportement induits par deux années de crise sanitaire se cristallisent et préfigurent un monde de plus en plus fermé dans lequel la réduction de la mobilité semble devenir la norme, sur fond de contraintes climatiques de plus en plus prégnantes et de crispations géopolitiques toujours plus intenses. Comment ces tendances se traduiront sur l’investissement et l’emploi reste incertain, quand le diagnostic sur la temporalité de l’inflation 2021 ne peut faire abstraction de ces questions et, plus généralement, de nouveaux déséquilibres offre-demande qui dicteront, in fine, les tendances des prix mondiaux.

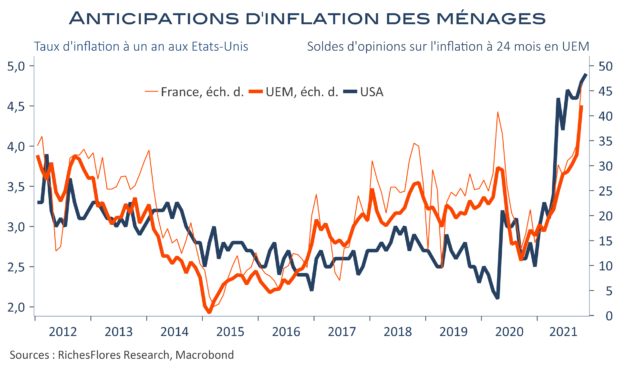

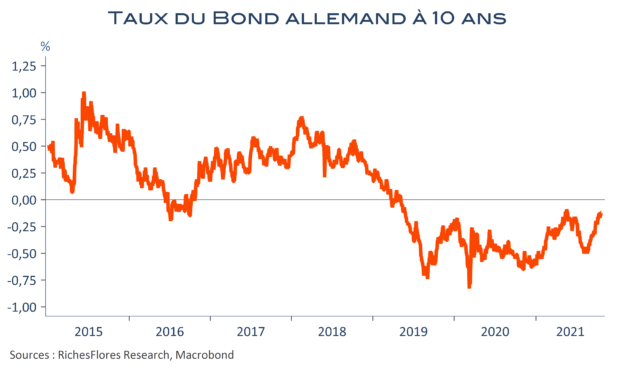

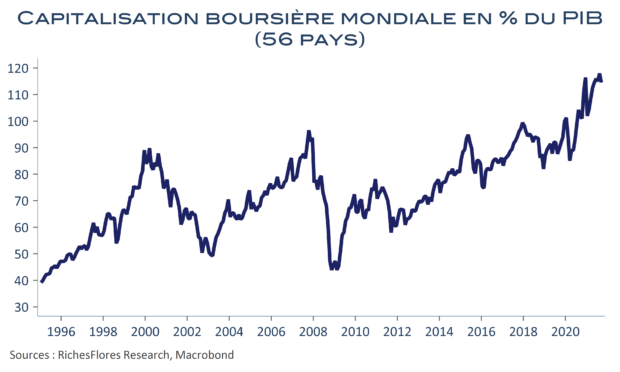

Si le rattrapage inachevé des pertes liées à l’épidémie permet d’envisager des taux de croissance encore raisonnablement soutenus en 2022, un scénario de reprise auto-alimentée dans lequel les économies pourraient se passer du soutien des politiques publiques et de celui des banques centrales, semble inaccessible. Sauf que le retour de l’inflation, change la donne. Aux Etats-Unis, la règle de Taylor suggère un niveau des Fed Funds approprié à la situation actuelle de 10 %, alors que l’accumulation des dettes et les valorisations excessives des marchés ne permettent pas d’envisager une remontée de 1 % des taux d’intérêt sans risque majeur de crise financière… Les banques centrales, au centre du jeu, ont-elles encore des réserves pour adresser une telle situation ?