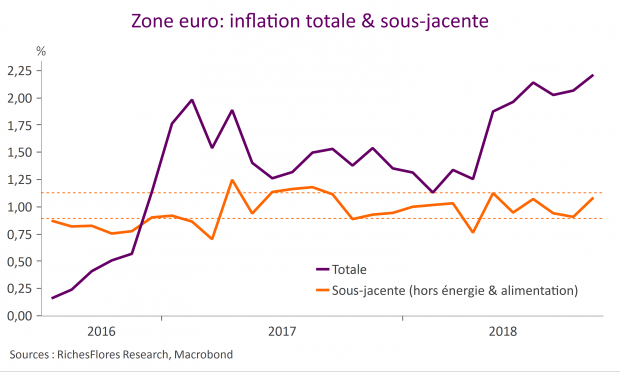

Selon l’estimation préliminaire, l’inflation en Zone Euro est remontée en septembre à 2,2 % en glissement annuel après 2,1 %, en ligne avec nos attentes mais au-dessus du consensus à 2,1 %. De même, l’inflation sous-jacente est remontée de 0,9 % à 1,1 %, là aussi conforme à nos anticipations et par rapport à un consensus à 1,0 %. Faut-il y voir le début d’une accélération des prix telle qu’annoncée par la BCE ? On en est encore loin selon nous !

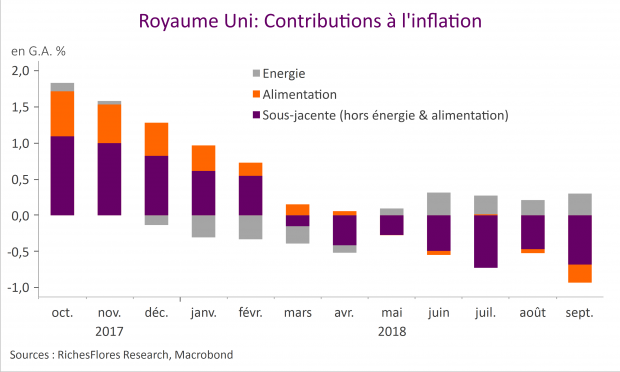

Entre pays, l’inflation harmonisée en Allemagne réaccélère à 2,4 % en g.a. (après 2,2 %) et en Italie à 1,7 % (1,5 %) mais reste stable en France à 2,5 % (2,2 % sur l’indice national) et en Espagne à 2,3 %. En France, cette stabilité reflète un retournement des prix de l’alimentation et une atonie de l’inflation sous-jacente.