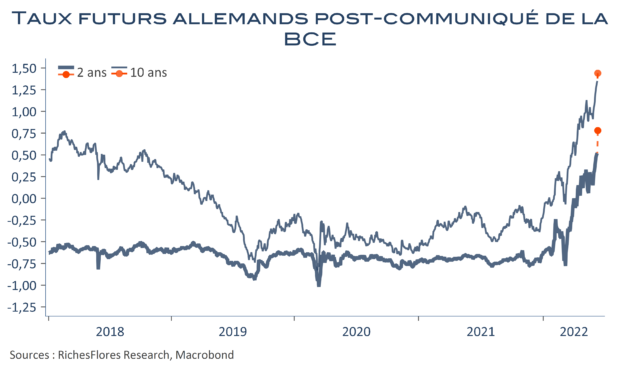

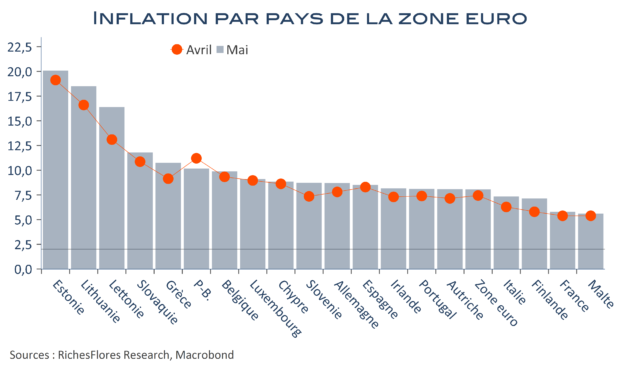

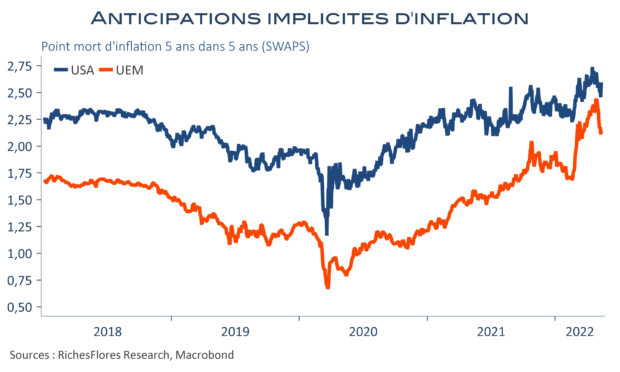

La BCE n’a pas molli et confirme, non seulement, l’arrêt de ses achats d’actifs fin juin mais également son intention de relever le niveau de ses taux directeurs d’un quart de point en juillet et de procéder à une hausse en septembre dont l’ampleur sera définie en fonction de l’évolution du contexte inflationniste à ce moment-là, précisant que si les perspectives de moyen terme se détériorent davantage, il sera approprié de procéder à une hausse plus importante qu’un quart de point. Au-delà, compte-tenu de son scénario, la BCE considère que des hausses régulières de ses taux directeurs seront nécessaires pour ramener l’inflation à son objectif de 2 %. Le changement de cap est donc bel et bien acté et comme le précise Mme Lagarde lors de sa conférence de presse : il ne s’agit pas seulement d’une marche franchie mais d’un voyage au long court durant lequel la BCE relèvera ses taux autant qu’il faudra pour ramener l’inflation là où son mandat la contraint. Les réponses des marchés ne se sont naturellement pas faites attendre, avec pour effet immédiat l’amplification des anticipations de hausses des taux qui se traduit par une réaction brutale des marchés de la dette en même temps qu’un rebond de l’euro.