Télécharger l’article

Les voyages à l’étranger laissent toujours s’entasser au fond des porte-monnaie une certaine quantité de menue monnaie dont l’un des premiers gestes consiste à se débarrasser dès la fin des vacances. Ainsi en était-il à mon retour des Etats-Unis, quand, par hasard, mon regard s’est porté sur un cent frappé de 1964. J’ai alors observé plus attentivement le contenu de ce tas de cents, dimes et autres quarters drainés durant mon voyage, augmenté de celui d’une de mes filles que la démarche commençait à intriguer. Prises à ce jeu de remonter l’histoire et stimulées par de nouvelles trouvailles, nous en sommes arrivées à trier ces pièces par décennie pour aboutir à ce résultat inattendu : sur une quantité de 107 pièces de un cent recueillies dans le courant de l’été 2013, trois dataient des années soixante, douze des années soixante-dix et onze des années quatre-vingts. Autrement dit, 24 % de nos fonds de poches provenaient encore des années d’une inflation à deux chiffres durant lesquelles la machine à frapper ne s’était, à l’évidence, guère relâchée.

Mais qu’en était-il de la suite ? Pourrions-nous observer les effets de la désinflation alors que notre échantillon était forcément biaisé par la moindre érosion d’un stock de monnaie plus récent ? Nous avions respectivement 13 et 18 pièces marquées des années 1990 et 2000. Difficile de convaincre que ces quantités, une fois pris en compte le facteur temps, correspondaient selon toute vraisemblance, à une proportion bien plus faible que celle des deux décennies antérieures. La démonstration paraîtrait, à coup sûr, tirée par les cheveux. Sur le point d’abandonner, réapparut un tas de pièces laissées de côté, celui de la période la plus récente, allant de 2010 à 2013. Celles-là étaient naturellement beaucoup plus nombreuses, 50 pièces au total, pour une période de trois ans et demi seulement, soit, en équivalent décennal, 142 pièces !

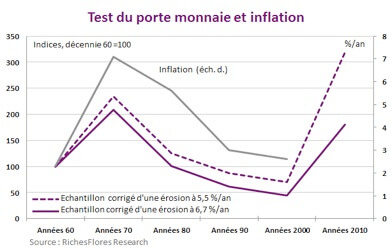

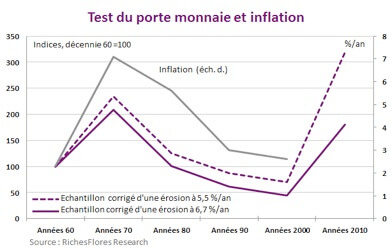

Les décomptes précédents apparurent dès lors sous un jour nouveau. Le taux d’érosion du stock de monnaie n’ayant pas de raison de fluctuer sauvagement d’une décennie à l’autre, nous pourrions avoir une idée de la taille actualisée de ces différents échantillons en les corrigeant d’un facteur d’érosion. Nous effectuons alors quelques calculs de coin de table. Un premier sur la base d’un taux annuel d’érosion de 5,5 %, correspondant à la croissance de l’agrégat M1 de la masse monétaire américaine au cours de la période, le second, de 6,7 %, correspondant à la croissance annuelle moyenne du PIB nominal des Etats-Unis, ce dernier étant plus proche de ce que suggérait notre propre échantillon. Nous obtenons ainsi, en théorie, des masses ajustées et donc comparables dans le temps qui, exprimées en base 100 en début de période, font ressortir les résultats suivants :

- La quantité actualisée de notre échantillon enregistre un pic durant la décennie soixante-dix, avec un indice 234 pour un taux d’érosion de 5,5%, ou de 209 pour un taux d’érosion de 6,7%,

- elle décline ensuite de manière constante, touchant un point bas dans les années deux mille, à respectivement 70 et 45,

- elle s’inverse ensuite brutalement au cours de la dernière période correspondant aux millésimes 2010 à 2013 de nos piécettes, pour s’établir dans le premier cas à un niveau jamais égalé de 318 et, dans le second, à un niveau à peine inférieur à celui des années soixante-dix.

La tentation est bien évidemment très grande de comparer ces données avec celles de l’inflation des différentes périodes. La démonstration est, sans réelle surprise, plutôt convaincante.

La suite ne surprendra guère : au rythme auquel évolue la quantité de monnaie en circulation depuis 2010, un aboutissement inflationniste de la crise reste de loin le plus vraisemblable. Que le processus prenne à l’évidence plus de temps qu’anticipé ne modifie pas cette conclusion, que nous pouvons tous déjà palper dans nos fonds de poches.