Rien dans la crise que nous traversons ne ressemble à ce que nous avons connu par le passé. Parmi les anomalies de 2022, la résilience des profits des entreprises n’est pas le moindre des paradoxes. Depuis le début de l’année, chaque saison de publications des résultats ne cesse de surprendre à la hausse, que ce soit aux Etats-Unis ou, même, en zone euro. Difficile de trouver les origines à ce phénomène tant il contrarie tout à la fois les tendances d’une croissance anémique, bien peu généreuse en gains de productivité, et ce que l’on attendrait de l’envolée des coûts des entreprises et des taux d’intérêt, même si les spécificités de la reprise post-covid de l’activité apportent quelques bribes d’explications plausibles.

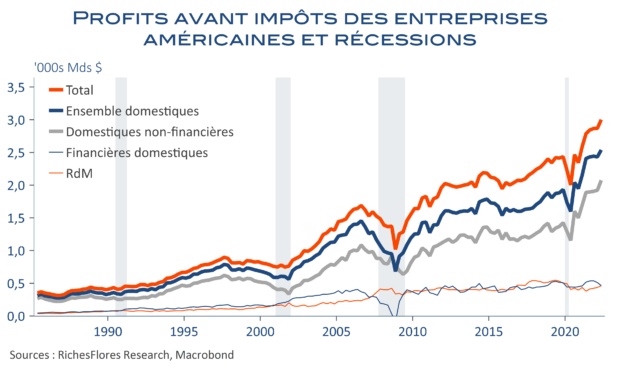

À la fin du deuxième trimestre, l’acquis de croissance des profits des entreprises américaines était de 6,5 % en moyenne pour cette année. Que ce chiffre n’ait rien de mirobolant, surtout si on lui défalque un acquis d’inflation de quasiment 8 %, n’en retire rien à son caractère exceptionnel dans le contexte en présence, plus encore, après une année 2021 record depuis 2010, qui avait profité d’une progression de 23 %. Certes, les données du troisième trimestre attendues le 30 novembre pourraient être un peu moins bonnes. Au vu des informations disponibles, rien ne laisse cependant envisager un résultat particulièrement mauvais.

Alors, est-ce à dire que de risque de récession est surestimé par les économistes qui surréagiraient à la hausse des taux d’intérêt en appliquant une loi de cause à effet qui n’a pas lieu d’être, du type : durcissement monétaire, égale récession ? La question se pose manifestement car on ne recense aucune récession de génération spontanée par le passé, c’est-à-dire qui n’ait, effectivement, été précédée d’un retournement des profits. Et si tel est le cas, alors le diagnostic sur l’arrêt à venir de la hausse des taux pourrait-il être tout aussi erroné ?