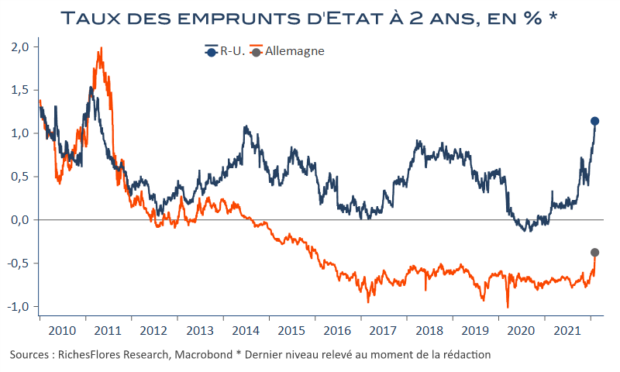

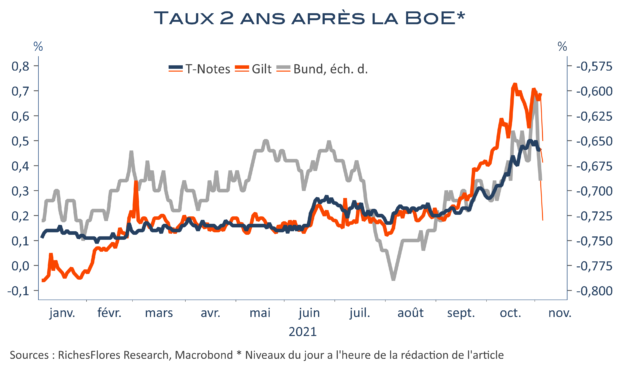

Dans la foulée de la Fed, hier, la Banque d’Angleterre contredit les anticipations des marchés. Elle ne change, en effet, ni ses taux directeurs, qui demeurent à 0,1 %, ni les objectifs de son programme d’achats d’actifs, de 895 milliards de livres. Ces décisions n’ont pas été prises à l’unanimité mais avec une large majorité de 7 voix sur 9 pour les taux et de 6 voix sur 9 pour le QE. Malgré les déclarations récentes du gouverneur Bailey, qui a aujourd’hui voté avec la majorité, la BoE attend, semble-t-il, le nouveau rebond des chiffres d’inflation d’octobre, pour franchir le pas. Le changement de cap semble donc, a priori, rester dans les cartons avec une prévision d’inflation de la BoE autour de 5 % à son pic, envisagé au printemps prochain.

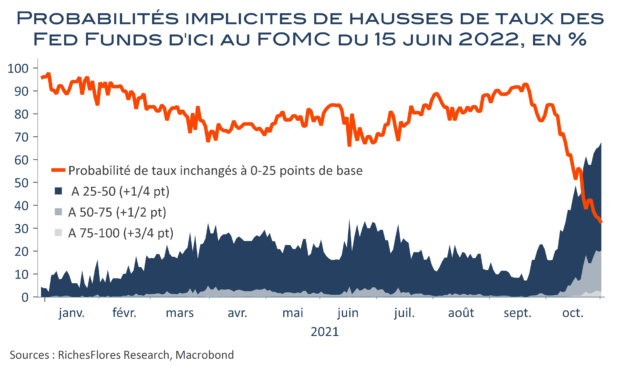

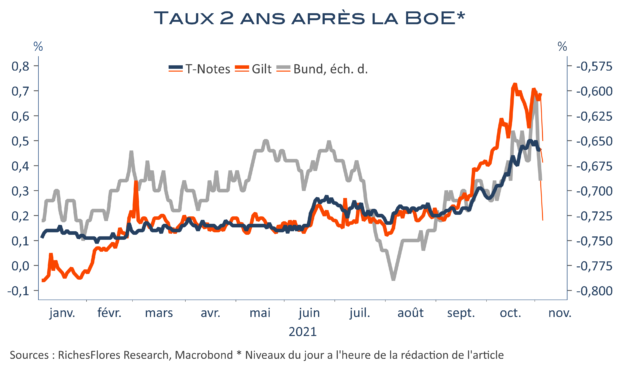

Quoi qu’il en soit, les marchés sont, à l’évidence, pris à revers. L’inaction de la BoE finit d’enfoncer le clou pour signaler qu’ils sont allés trop vite en besogne et que les banques centrales sont encore loin de passer en mode restrictif. Si la livre chute de 1,2 % face au dollar, l’ampleur des corrections sur les marchés de taux occidentaux est plus impressionnante.

You need to be logged in to view the rest of the content. Veuillez

Log In. Not a Member?

Nous Rejoindre