Le communiqué du dernier FOMC de janvier avait surpris par son ton particulièrement réservé sur la situation américaine et avait renforcé les anticipations des marchés sur la faible probabilité d’un nouveau mouvement en mars. Janet Yellen vient de prendre le contre-pied de cette communication incompréhensible (voir à ce sujet « La FED tétanisée par D. Trump ? ») à l’occasion de son intervention bi-annuelle devant le congrès.

Tag Archives: Inflation

La FED tétanisée par D. Trump ?

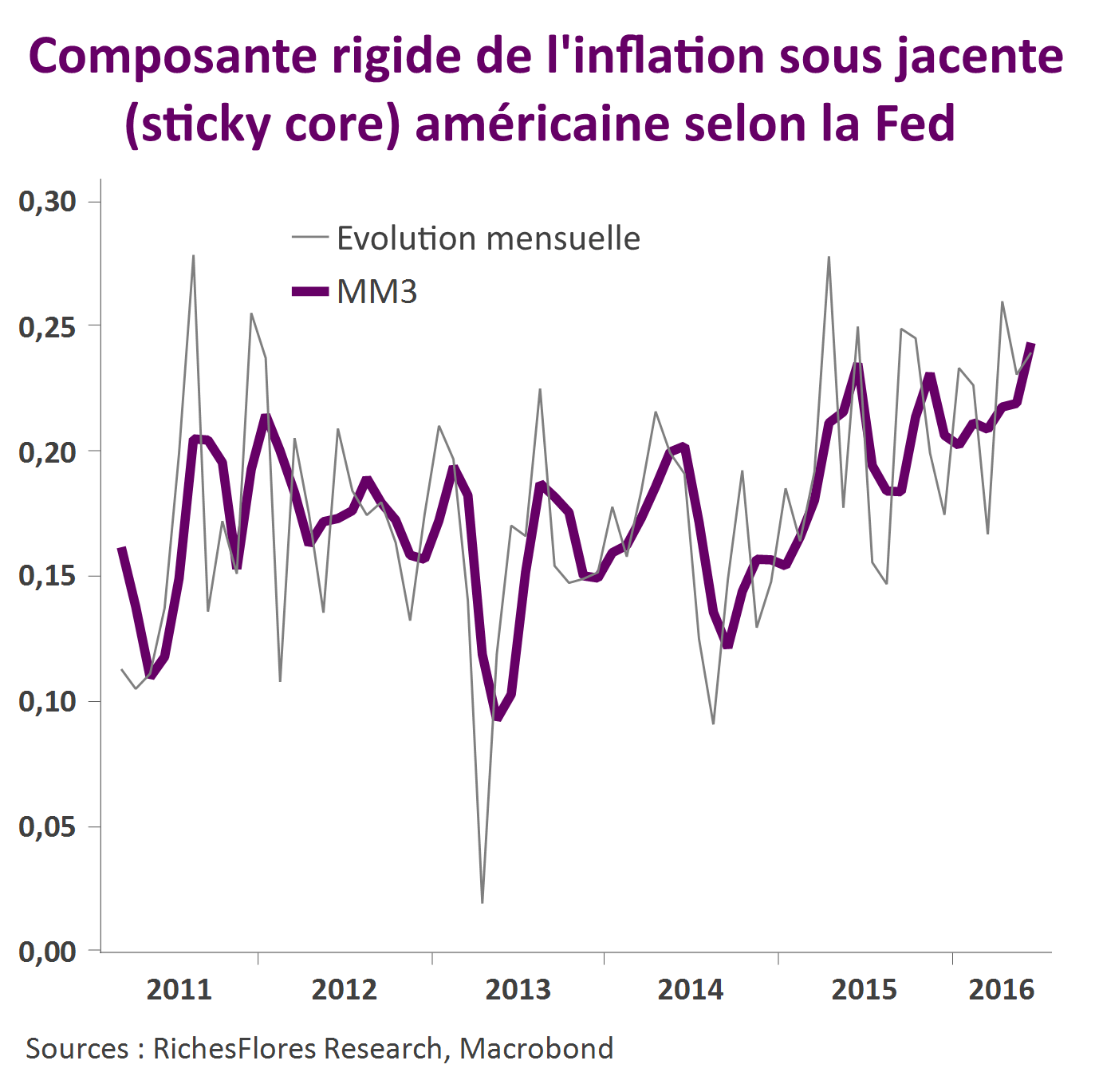

La question se pose immanquablement à en juger par le communiqué publié aujourd’hui. Comme nous le suspections hier, la FED n’a pas apporté de changement fondamental à sa communication. Ses commentaires sur l’activité sont réservés, tout comme ceux sur l’inflation, et dans l’ensemble, bien éloignés du diagnostic d’une économie en ré accélération que suggèrent les indicateurs récents ; un peu comme si la FED avait arrêté de regarder les statistiques économiques ces derniers temps, en l’occurrence depuis le 8 novembre?

L’économie française décolle fin 2016, l’inflation suit !

Les données publiées ce matin par l’INSEE sont de très bonne facture, avec une croissance de 0,4 % du PIB réel, soutenue tout à la fois par un rebond des dépenses des ménages (0,6 % après deux trimestres consécutifs à 0,1 %), de l’investissement des entreprises (1,3 % après deux trimestres de stagnation) et un sursaut de 1,1 % des exportations. La baisse des stocks ayant amputé de 0,2 point ce résultat trimestriel, la croissance ressort à 0,6 % hors stocks, son plus fort niveau depuis le premier trimestre. Lire la suite…

DJ Trump : reflation vertueuse ou inflation destructrice ?

L’histoire est aussi vieille que l’humanité, la tendance naturelle de l’homme est de préférer l’illusion et la séduction à la brutalité de certaines vérités et la réalité du danger. Mais comme pour l’agneau, le hibou ou le berger, « quiconque est loup agisse en loup ». Alors, le nouveau président des États-Unis investi ce 20 janvier à la Maison Blanche, déjouera-t-il la fable ? Il est peu probable que nous ayons la réponse dès aujourd’hui. Pour autant, c’est bien la question qui hante la planète et, à ce titre, pourrait faire des premiers jours de la nouvelle présidence américaine un enjeu majeur, en fonction principalement d’un sujet central : la politique économique de D.J. Trump sera-t-elle celle d’une reflation vertueuse ou, au contraire, d’une inflation destructrice ? De la réponse à cette question pourrait dépendre dans une large mesure la poursuite ou non du cycle mondial des marchés boursiers.

BCE, plus de risques de mauvaises que de bonnes surprises

Alors que M. Draghi a dû jouer des coudes pour prolonger comme il l’a fait ses mesures de soutien à l’économie en fin d’année dernière, force est de constater que les publications économiques de ces dernières semaines le mettent en porte-à-faux. Pas sûr dès lors que la partie soit aussi facile que jusqu’alors face à une opposition sans doute grandissante au sein du conseil des gouverneurs. Lire la suite…

Reflation oui, reflation non ?

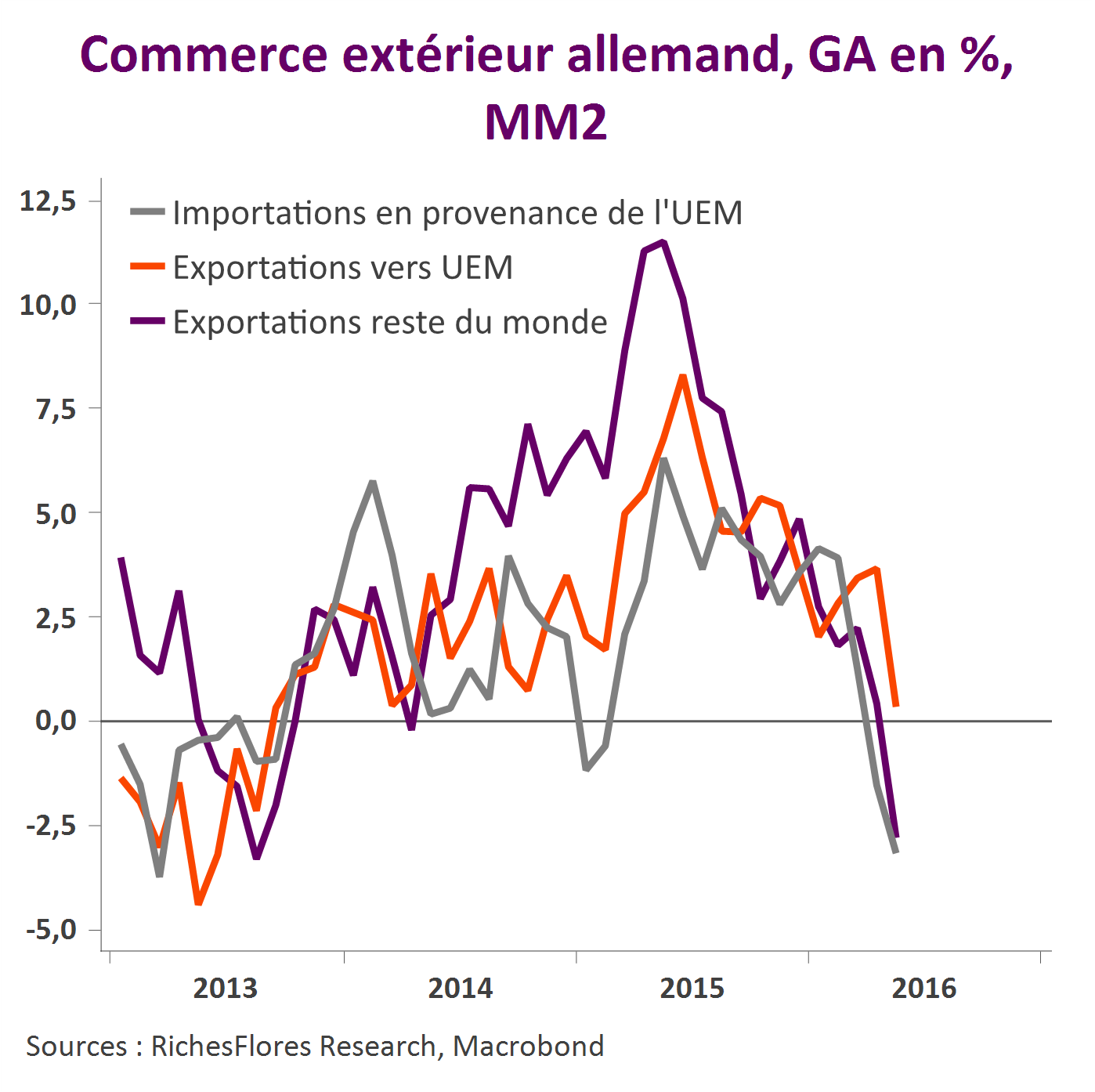

Marchés et économistes ne savent plus où donner de la tête. Où vont le dollar, les prix des matières premières, les taux d’intérêt et in fine les marchés boursiers ? Depuis l’élection de Donald Trump, à peu près tous les scenarii sont dans la nature avec, à ce stade, bien peu d’éléments pour les départager. Après avoir monté en épingle un scénario de reflation mondiale, les doutes s’instillent dans les esprits. Si les indicateurs de sentiment ont, partout, le vent en poupe, les statistiques sur l’économie réelle sont plus timorées. Lire la suite…

Stop ou encore ?

Quatre semaines après la victoire de D. Trump à la présidentielle américaine, la psychologie des marchés semble avoir radicalement changé. Si leur nouvelle façon d’appréhender l’avenir venait à être confortée, nous ne serions qu’au début de profonds bouleversements.

À supposer, en effet, que l’économie américaine soit effectivement capable de connaître une croissance durablement supérieure à 3 % et une inflation de plus de 2 %, le niveau vers lequel les taux à 10 ans américains devraient converger ne serait plus de 2 %-3 % comme la plupart des prévisionnistes anticipaient jusqu’alors mais plus vraisemblablement de 5 %-6 %, plus de deux fois supérieur au niveau actuel et jamais observé depuis 2007.

Une telle correction équivaudrait à une chute du marché obligataire d’environ 25 %, cohérente avec un changement radical des anticipations sur la politique de la FED. Le nombre de hausses des taux directeurs que pourrait orchestrer la FED dans un tel cas de figure, ne serait plus, en effet, de 2, 3 ou 4, à pas comptés de 25 points base chacun d’ici la fin de l’année prochaine, mais plus vraisemblablement de 8 ou 9, soit un relèvement à chaque réunion du FOMC, sans exclure la possibilité de mouvements de 50 points de base, dont le dernier du genre remonte à l’année 2000…

Alors que se sont multipliées ces derniers mois les analyses structurelles aboutissant pour la plupart à la conclusion d’un nouveau régime de taux d’intérêt durablement bas, les enchaînements susceptibles de naître de ce changement subit de perception constituent, on le comprend, un risque indiscutablement élevé pour les investisseurs. Qu’en penser ?

Plus confiants, oui mais…

Les développements intervenus au cours de la semaine écoulée ont ouvert la voie à une nette récupération des marchés boursiers internationaux avec pour conséquence la propulsion des indices phares américains sur de nouveaux records historiques et, dans leur sillage, un retour généralisé de l’appétit pour le risque. Après une clôture jeudi de l’indice MSCI monde sur un plus haut depuis le 1er décembre 2015, la tentation est grande de voir dans le regain de confiance de ces derniers jours les signes avant-coureurs d’une embellie durable des marchés mondiaux à l’heure, qui plus est, où les liquidités ne manquent pas.

Qu’en penser ?