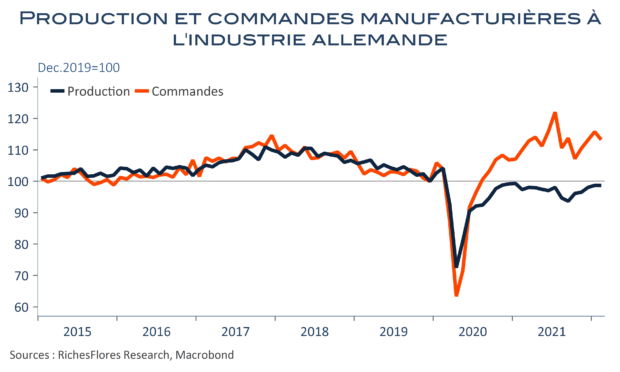

Le PIB allemand, conformément à la première estimation publiée fin juillet, est ressorti stable au deuxième trimestre. Officiellement, l’Allemagne est donc sortie de la récession de la fin 2022/début 2023, le premier trimestre étant, par ailleurs, légèrement revu à la hausse, à -0,1 % contre -0,3 %. Maigre satisfécit néanmoins dès lors que la seule contribution positive des stocks explique ce résultat : les autres postes sont stables, voire en baisse pour les exportations. La situation n’est pas sans rappeler celle de la France où, a contrario, les exportations exceptionnelles ont permis une croissance de 0,5 % du PIB tandis que la demande domestique subissait une forte contraction.

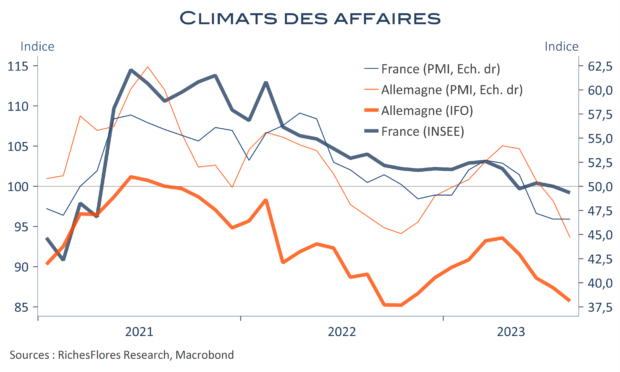

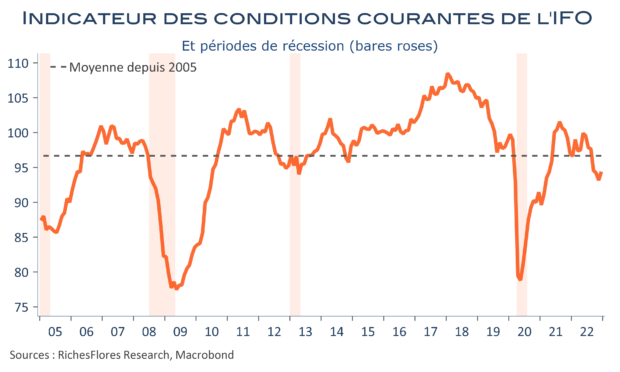

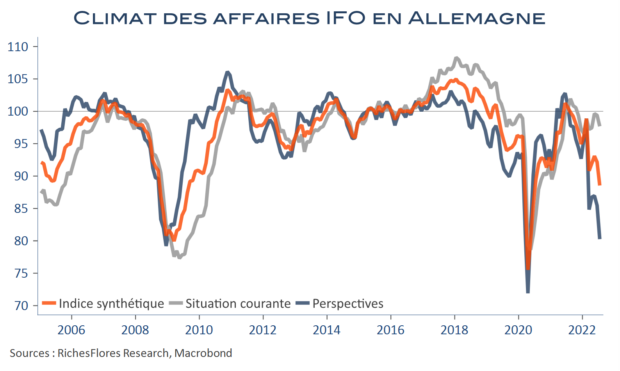

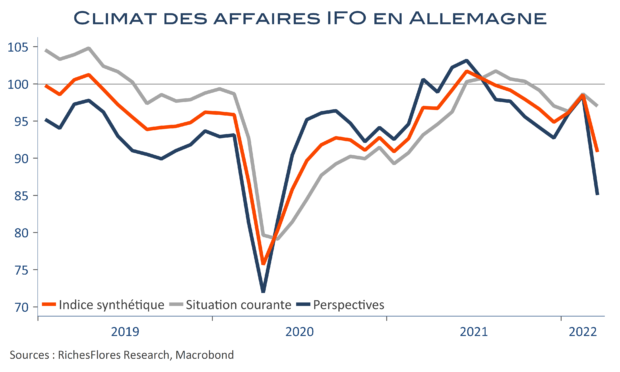

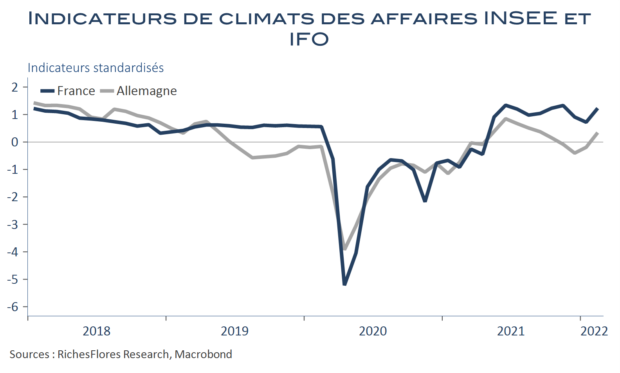

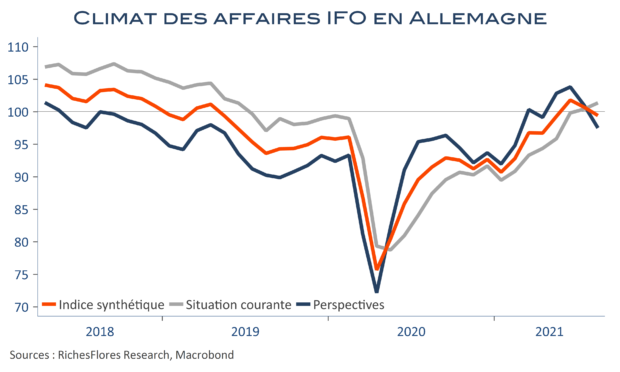

Les climats des affaires de l’INSEE publié hier et de l’IFO, ce matin, pour le mois d’août, dressent sans doute un tableau plus fiable de la conjoncture en présence et celle-ci n’est guère rassurrante. Comme les PMI, ils confirment l’imminence d’une récession de plus en plus pesante sur les perspectives d’emploi. Il serait assurément temps que la BCE en prenne acte.