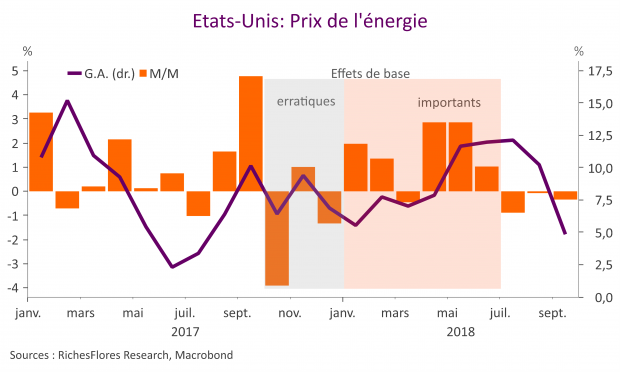

L’inflation aux Etats-Unis en septembre a poursuivi sa décélération à 2,3 % en g.a. après 2.7% en août et un point haut à 2,9 % en juillet. Dans le même temps, l’inflation sous-jacente est restée stable à 2.2% en g.a. Deux chiffres en deçà des attentes du consensus (respectivement à 2,4 % et 2,3 %) qui donnent des marges de manœuvre à la Fed pour, si elle le souhaite, temporiser sa politique monétaire et calmer la nervosité des marchés financiers.

Avec trois réunions de banques centrales cette semaine, il serait étonnant qu’aucune ne surprenne par une communication plus ou moins « colombe » ou « fauconne », susceptible d’avoir des effets contrariants par rapport aux attentes. Des différents risques qu’inspirent la situation actuelle, c’est du côté de la FED que semble résider le plus inattendu, celui d’une FED in fine plus « dovish » qu’envisagé.

Avec trois réunions de banques centrales cette semaine, il serait étonnant qu’aucune ne surprenne par une communication plus ou moins « colombe » ou « fauconne », susceptible d’avoir des effets contrariants par rapport aux attentes. Des différents risques qu’inspirent la situation actuelle, c’est du côté de la FED que semble résider le plus inattendu, celui d’une FED in fine plus « dovish » qu’envisagé.