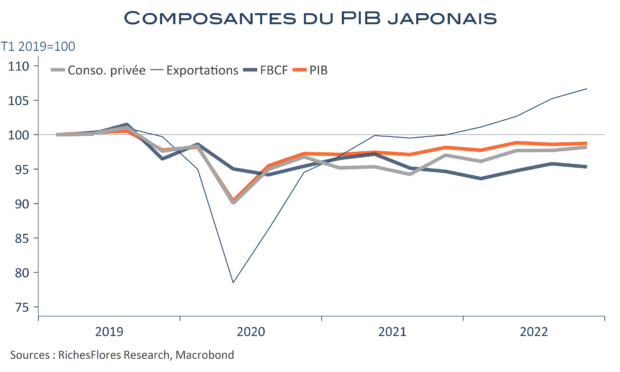

Rebond minimal du PIB japonais au dernier trimestre 2022, qui a regagné 0,2 %, après s’être contracté de 0,3 % à l’automne. Les pertes cumulées par l’économie nippone depuis le début d’année 2019 (avant la hausse de la TVA et le covid) était, ainsi, toujours de plus de 1 % à la fin de l’année dernière. En moyenne en 2022, la croissance est ressortie à 1 %, à peine trois dixièmes au-dessus de son acquis de la fin 2021. Au total, des résultats toujours médiocres, mais un argument, peut-être insuffisant pour échapper à un changement de cap de la politique monétaire.

La BoJ s’apprête, en effet, à changer de direction, avec la nomination de K. Ueda à la place de H. Kuroda à sa tête. Une rupture, étant donné que le poste a été refusé par l’ancien adjoint de M. Kuroda sous prétexte qu’il ne pouvait pas refermer la page de la politique ultra-accommodante qu’il avait participé à mettre en place. La nomination d’un gouverneur un peu plus « faucon » suggère une possible mise au second plan des résultats sur la croissance au profit d’une vigilance accrue sur l’inflation.