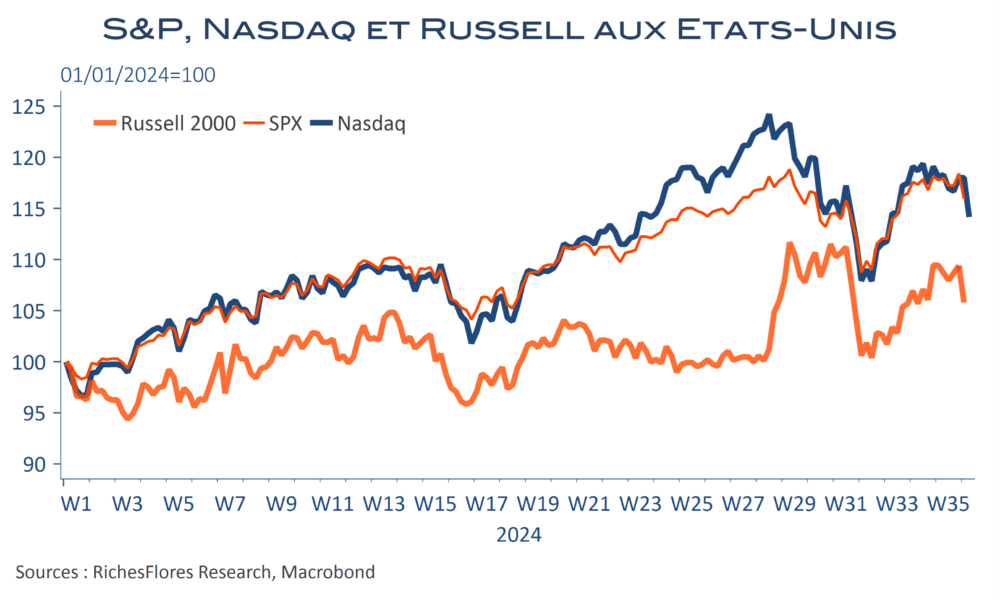

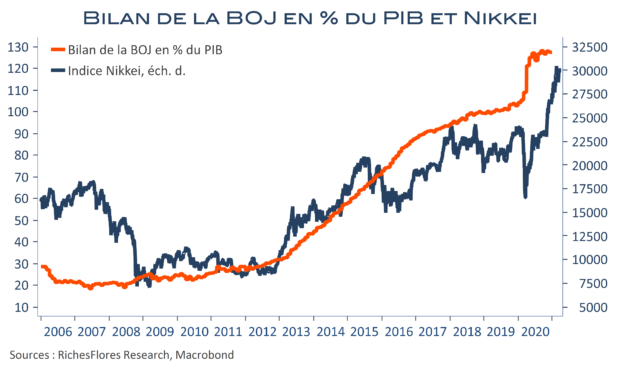

Les sources de crispations se multiplient sur les marchés avant le rapport sur l’emploi de vendredi. Si la publication d’un ISM manufacturier inférieur aux attentes, bien que meilleur que celui de juillet, est souvent mise en avant pour justifier le regain d’inquiétude au sujet de l’économie américaine, les propos du gouverneur de la BoJ, K. Ueda sur l’éventualité de nouvelles hausses des taux directeurs au Japon semblent avoir largement participé au regain de volatilité, sur des marchés déjà malmenés par le secteur technologique. Quoiqu’il en soit, la résultante est là : les indices américains subissent d’importantes secousses, Nasdaq et Russell 2000 en tête, avec des baisses de plus de 3 % chacun. Après s’être nettement tendus ces deux derniers jours, les taux futurs reperdent du terrain, avec un rendement des T-Notes à 10 ans de retour vers les 3,80 %… en attendant le Beige Book de mercredi, l’ISM services et le rapport ADP sur l’emploi privé de jeudi, avant de finir la semaine avec les NFP. La messe n’est pas encore dite et ça swing.