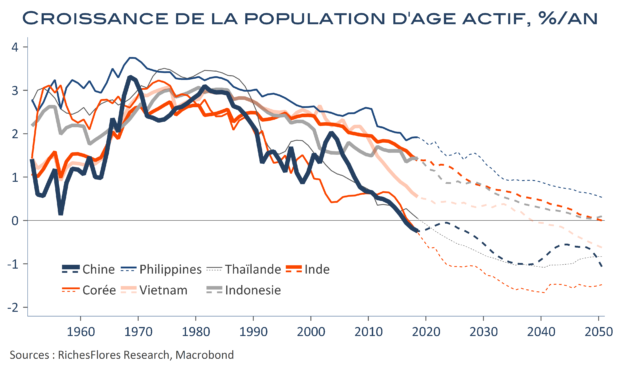

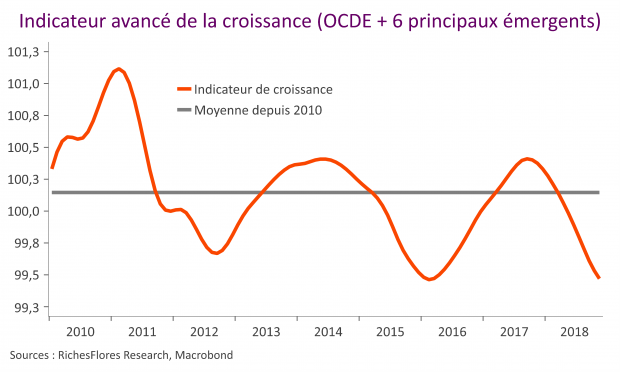

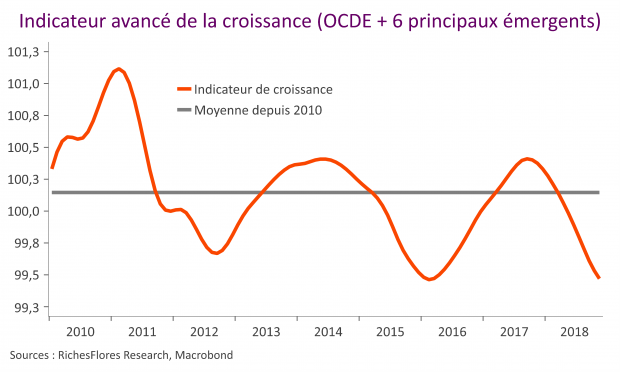

À quoi ressemblera l’année 2019 ? Le moins que l’on puisse dire est que le point de départ n’est pas brillant, que ce soit sur le front économique, politique et géopolitique, ou financier. Alors que l’année dernière avait débuté sous le signe de l’euphorie et de l’espoir d’un nouveau départ de la croissance mondiale, 2019 s’amorce dans un contexte d’une rare complexité où s’entremêlent les stigmates d’une fin de cycle conjoncturel aux États-Unis, ceux d’une Europe déchirée qui, faute d’ambition collective, semble vouée à l’enlisement et ceux, enfin, d’un monde en développement privé de l’aile protectrice de la Chine, laquelle, passée au stade de l’offensive géostratégique et des prouesses qui vont avec, n’a, cependant, plus les moyens d’entretenir la dynamique économique du reste du monde.

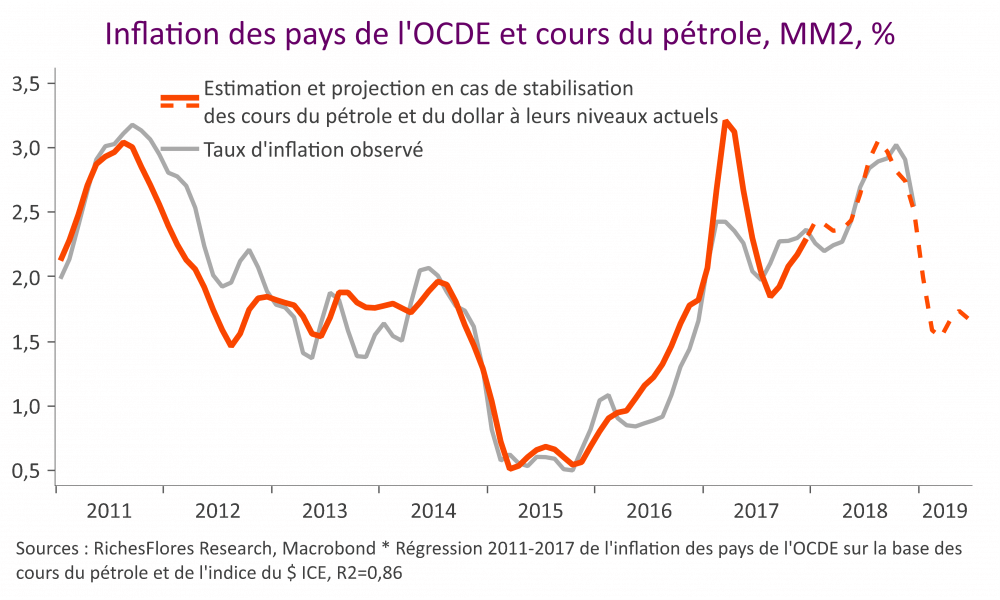

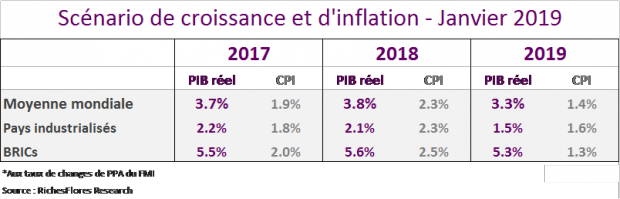

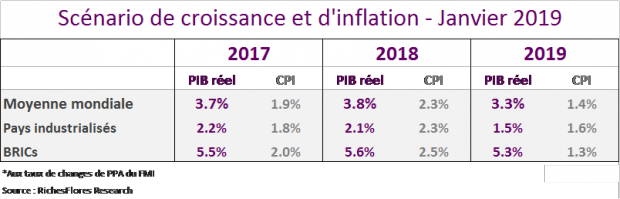

Les sous-jacents de la croissance ne sont pas fondamentalement préoccupants dans un environnement de très bas niveau persistant des taux d’intérêt et de baisse des cours du pétrole mais les résultats escomptés sont trop faibles pour envisager qu’ils apportent l’huile qui serait nécessaire pour réduire les sources de risques, financiers et politiques notamment. Sauvées par les effets bénéfiques escomptés de la chute des cours du pétrole sur l’activité du premier semestre, nos perspectives sur la croissance mondiale sont, cependant, plombées par le retour d’une inflation trop basse pour assurer une croissance décente des résultats des entreprises. À 4,7 %, la croissance nominale de notre échantillon mondial a subi le contrecoup de nouvelles révisions à la baisse pour l’Europe et serait la plus faible depuis le début des années soixante.

Dans un tel contexte, une vigilance exceptionnelle des politiques monétaires et budgétaires sera requise. L’aurons-nous ? L’économiste n’a pas d’autre choix que de considérer que les bonnes réponses apportées permettront de temporiser l’ajustement à la baisse des prix des actifs et d’en limiter les conséquences économiques.

Dans de telles conditions, le cycle ne semble pas devoir s’éteindre mais les prolongations prennent déjà l’allure d’une course de fond trop longue, au fil de laquelle se multiplient les embuches et les risques, dont le degré apparaît significativement plus élevé que la norme.

Nous présentons cette semaine les principales conclusions de notre scénario macro-économique qui seront complétées vendredi prochain de nos perspectives de marchés.

Lire la suite…