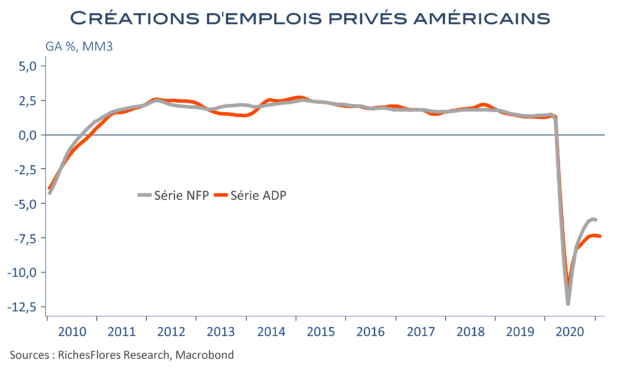

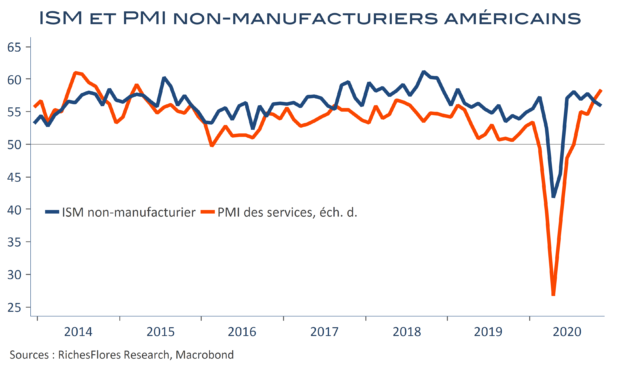

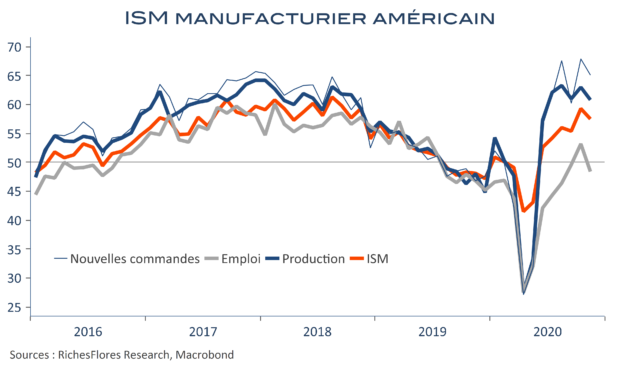

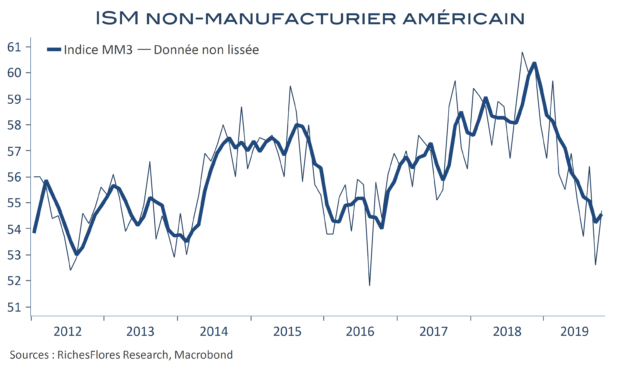

Chute des ventes automobiles, repli du rythme de créations d’emplois et baisse surprise de l’ISM non-manufacturier. Les données américaines du mois de février ont apporté leur lot de déceptions que, dans l’ensemble, ne dément pas le Beige Book de la FED sur la situation à mi-mois. Si les conditions climatiques extrêmes n’ont pas aidé, elles ne semblent pas expliquer l’essentiel de ces mauvais chiffres, pas plus d’ailleurs que les ruptures d’approvisionnement qui ont affecté l’industrie. Les restrictions liées au contexte sanitaire mais, plus encore, l’impact de la hausse des prix sur la demande et les marges des entreprises, sont des raisons plus convaincantes à ces déconvenues. À trop voir midi à leur porte, il se pourrait bien, qu’à coup de spéculation effrénée sur les matières premières, les marchés finissent par refermer la porte de la reflation.