Article publié sur le site de Boursorama

Lorsqu’au printemps de l’année dernière, la FED a décidé d’accroître la cadence de sa communication, à raison d’une conférence de presse toutes les six semaines après chaque FOMC, plutôt qu’une fois sur deux, l’idée était d’assurer une plus grande transparence sur ses intentions. Sans doute avait-elle en tête à ce moment-là, comme elle avait commencé à en instiller l’idée, qu’elle pourrait être amenée à accélérer le rythme de ses hausses de taux en 2019 et qu’un accompagnement plus serré de ce changement serait le bienvenu. L’histoire ne dira pas si tel aurait été le cas car, entre le printemps de l’année dernière et aujourd’hui, le contexte a bien évolué. En l’occurrence, au lieu d’un resserrement accéléré, c’est un exercice de patience prolongée qu’a entamé Jérôme Powell en janvier, lequel devrait conduire à un statu quo de la politique monétaire tout au long des douze prochains mois, selon les anticipations de marchés. Il y a potentiellement deux risques à de une telle situation. Le premier, de moindre importance, est que l’exercice de communications trop fréquentes se transforme en un véritable pensum pour le président de la FED, lequel pourrait avoir du mal à meubler l’espace, dès lors qu’il a jeté les dés de sa politique comme il l’a fait en janvier. Le second, nettement plus ennuyeux, serait que ces exercices de communication se révèlent, au contraire, l’occasion de va-et-vient incessants qui finiraient par installer un climat d’instabilité accrue sur les marchés financiers, les taux d’intérêt et le change, notamment. La versatilité dont a fait preuve Jérôme Powell ces derniers mois semble plutôt nous suggérer cette dernière piste comme la plus probable.

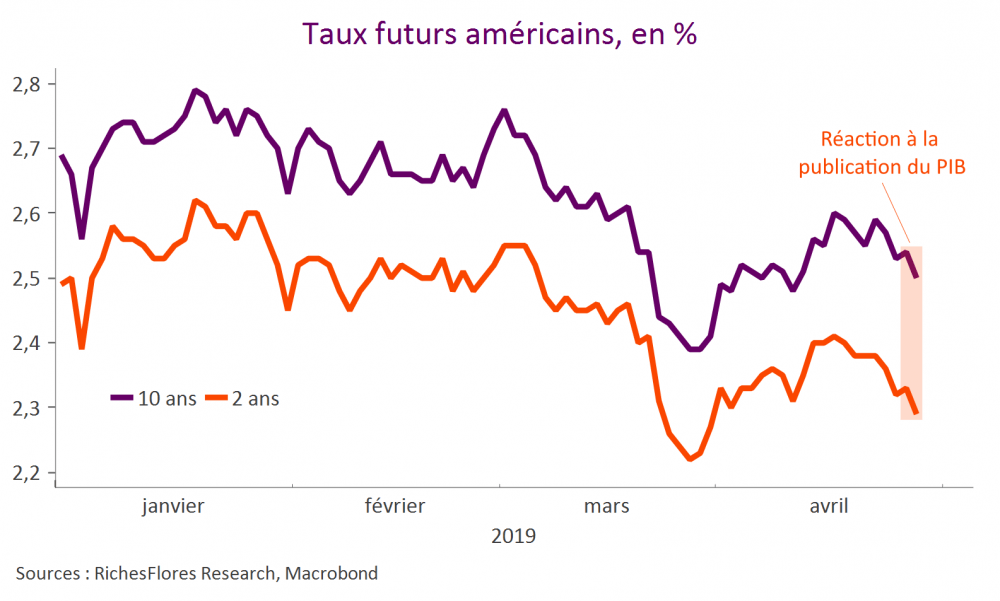

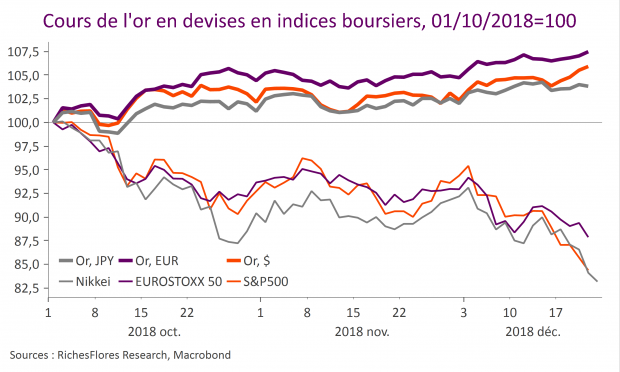

Que le président de la FED évolue dans un cadre particulièrement périlleux, par ailleurs, compliqué par l’encombrement d’un D. Trump trop invasif, est un fait. Qu’il navigue d’un extrême à l’autre comme il l’a fait ces derniers temps en est un autre, qui ne manque pas d’interpeller. Au deuxième semestre de l’an dernier son inflexibilité a largement contribué à l’instabilité des marchés financiers internationaux. Après avoir défendu en décembre le cap de hausses graduelles persistantes de ses taux directeurs malgré les risques financiers en présence, son changement de posture est apparu comme un véritable coup de théâtre au terme du FOMC du 30 janvier, lorsqu’il a privilégié la patience avec une telle insistance qu’il est parvenu à, non seulement, évacuer l’éventualité de nouvelles hausses de ses taux d’intérêt à horizon prévisible mais, également, à laisser se développer les anticipations d’une future baisse de ses taux directeurs fin 2019, dont la probabilité implicite est aujourd’hui de 20 %. C’est pourtant un parti beaucoup moins clair qu’a révélé le compte-rendu de ce même FOMC ce mercredi, dans lequel la patience incontestablement privilégiée par l’ensemble du board est moins marquante que l’incertitude exprimée par ses différents membres sur les perspectives de taux d’intérêt. Le message qui ressort de ces minutes est somme toute assez éloigné, en effet, de l’interprétation qui en avait été faite par le président Jérôme Powell lors de sa conférence de presse.

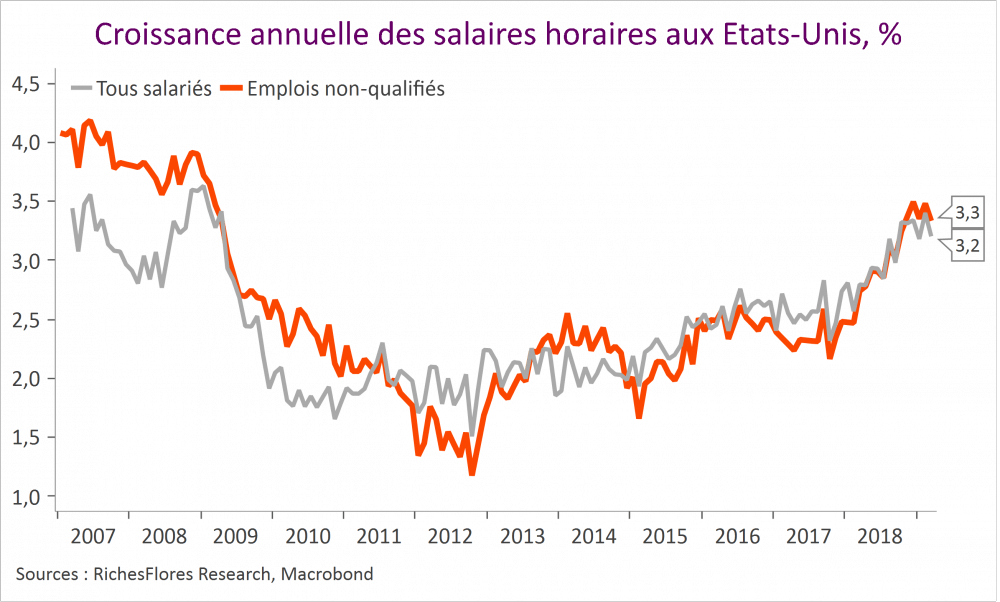

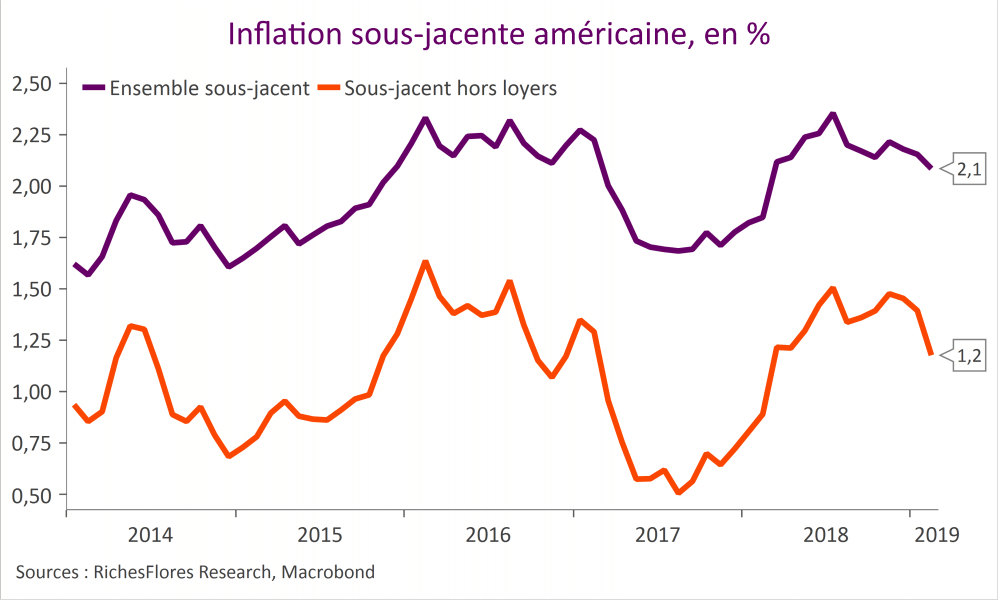

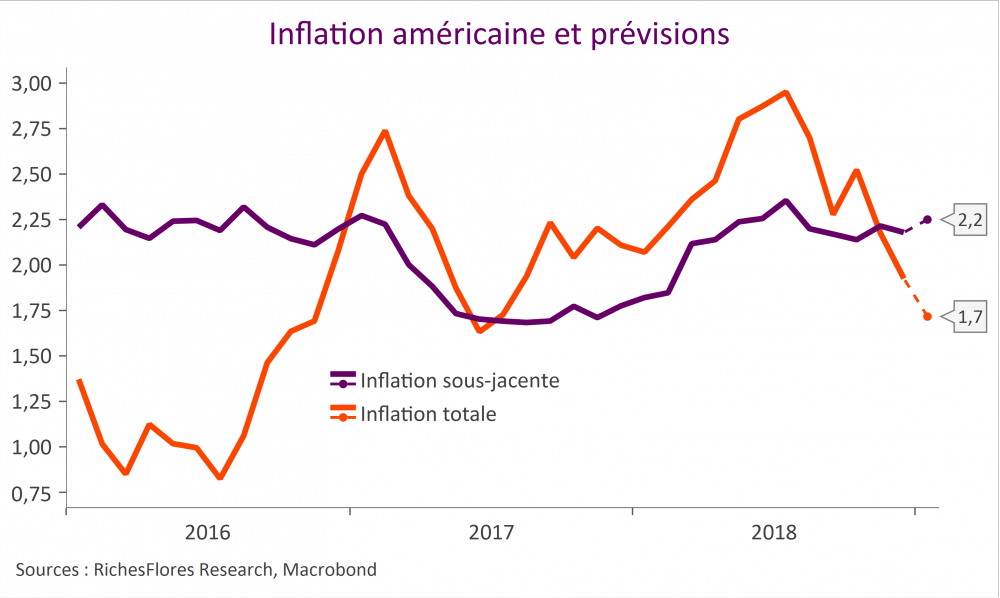

Difficile, au total, d’y voir clair dans les intentions de la FED. Les risques financiers maintenant moins prégnants, après une envolée des indices boursiers américains en large partie provoquée par sa communication de fin janvier, de quel côté penchera Jérôme Powell lors du prochain FOMC, dans trois semaines : longue patience ou marche arrière ? La question se posera assez vite si les données économiques continuent à décrire une certaine robustesse de la situation conjoncturelle, en particulier du marché de l’emploi. Jérôme Powell a, en effet, tellement promis aux marchés qu’il s’expose à les décevoir dans un futur plus ou moins proche si le cycle se prolonge, comme l’envisage encore la grande majorité des économistes et la FED elle-même.

C’est tout l’art du « fine tuning » que de lâcher du lest tout en gardant la main, auquel l’actuel président de la FED ne semble pas encore tout à fait rodé. Cela suggère une certaine instabilité des marchés de taux d’intérêt et de changes pour les mois à venir.