Trois mois et demi après les élections législatives du 24 septembre remportées par la CSU, les difficultés de Mme Merkel pour former une coalition menaçaient d’aboutir à la formation d’un gouvernement sans majorité ou à la tenue de nouvelles élections, desquelles elle serait vraisemblablement sortie plus affaiblie encore. La perspective promettait, au mieux, une paralysie, susceptible de tourner à la crise politique à tout moment au cours des quatre prochaines années de la présente mandature. L’Allemagne, ingouvernable, l’ensemble du projet européen se voyait privé de perspectives ; les attentes de consolidation de la zone euro laissées pour compte et les espoirs d’aboutir à une UE renforcée capables d’affronter les enjeux régionaux et internationaux en présence, anéantis.

Pour toutes ces raisons, l’accord signé vendredi dernier entre Mme Merkel et le SPD, en vue d’une nouvelle coalition gouvernementale, constitue une avancée majeure, quand bien même soumis à l’approbation du SPD au sujet duquel sa base se prononcera le 21 janvier. En dépit des risques réels que les militants socio-démocrates, échaudés par l’affaiblissement de leur parti au terme des quatre années de coalition passée, aillent à l’encontre de la volonté de leur chef, Martin Schulz, les marchés ont salué l’accord passé dès son annonce, propulsant l’euro au-dessus de ses résistances, à 1,22USD vendredi en fin de journée.

A ces niveaux-là, le risque de voir la devise européenne gagner encore du terrain est significatif, en particulier dans le contexte présent de défiance croissante des investisseurs à l’égard du dollar américain. À court terme, la probabilité que l’euro teste les 1,23USD, est élevée ; une validation par le SPD dimanche prochain du principe de nouvelle coalition semblant clairement en mesure de propulser la monnaie européenne au-delà de cette limite.

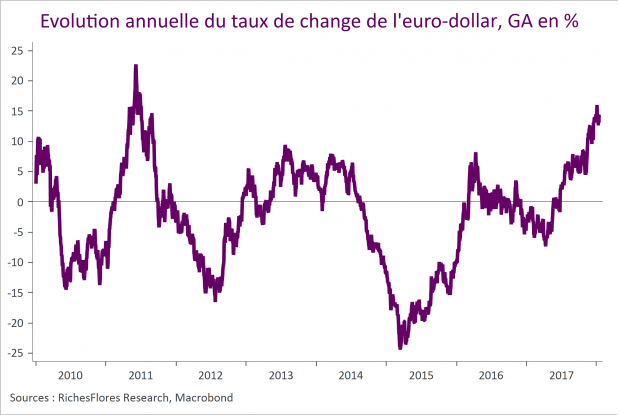

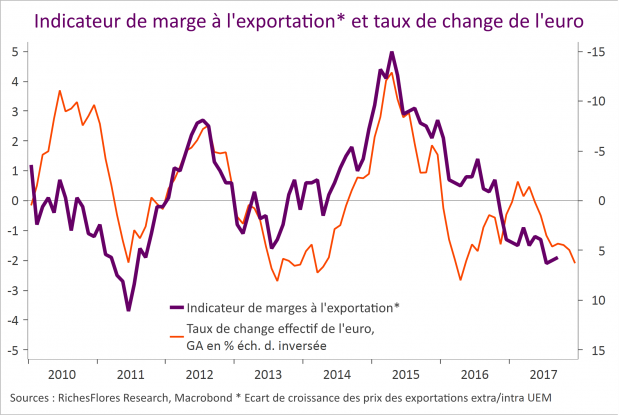

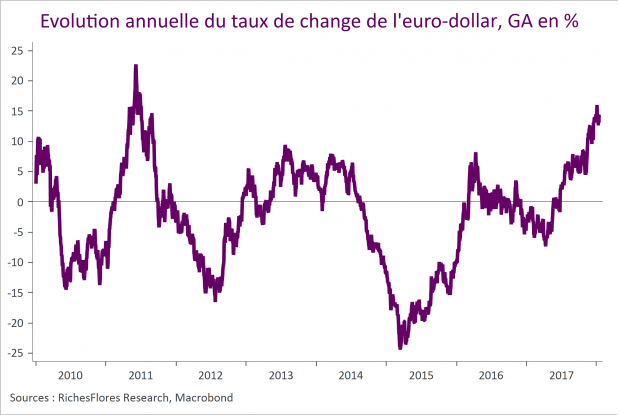

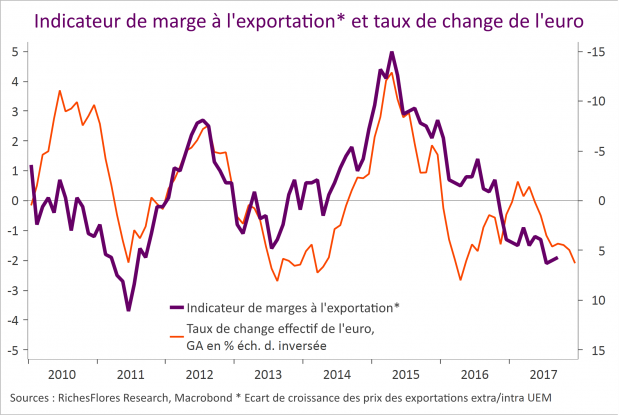

Au cours des douze derniers mois, l’euro s’est apprécié de plus de 14 % contre le dollar, sa plus forte hausse depuis 2010. Malgré son effet dépressif sur les prix, ce mouvement a été sans grande conséquence sur les résultats conjoncturels de la zone euro dans un contexte de reprise. La partie pourrait être plus difficile avec un taux de change dorénavant supérieur à sa moyenne de long terme, de 1,20 USD, à en juger par les pressions observées sur les marges à l’exportation des entreprises européennes.

Lire la suite…