Télécharger l’article

L’idée que les effets richesse liés à la hausse des prix des actifs financiers et immobiliers devraient soutenir la croissance de la consommation aux États-Unis est fréquemment citée comme l’un des éléments majeurs de la confiance retrouvée dans l’économie américaine. Cet espoir est largement contestable dans le cas présent, rappelons pourquoi.

Ce que les économistes qualifient d’effet richesse correspond à une réalité très précise, à savoir : une modification du comportement d’épargne des ménages consécutive à un changement de valorisation de leur patrimoine. Dans le cas d’une hausse de la valeur de ce dernier, pouvant résulter d’une évolution favorable des prix immobiliers ou des actifs financiers, l’effort consenti à l’accumulation de richesse, que mesure le taux d’épargne, a généralement tendance à diminuer et à libérer ainsi davantage de place pour les dépenses de consommation. Ce surcroît de consommation correspond à ce que l’on appelle l’effet richesse.

Ces effets richesse ont été particulièrement importants dans les années 2000. On peut, par exemple, démontrer que la hausse des prix de l’immobilier a expliqué à elle seule, jusqu’à un point de baisse du taux d’épargne des ménages américains chaque année entre 1998 et 2007, ce qui a permis d’alimenter une croissance des dépenses de consommation à un rythme supérieur à ce qu’aurait autorisé la seule progression du pouvoir d’achat, alors ralentie par la mollesse des créations d’emploi. Le sentiment de richesse provenant de la hausse de la valeur des actifs est, en outre, un facteur rassurant dont les effets peuvent également être notables sur la confiance des ménages, ce qui constitue un socle favorable à la consommation. Enfin, dans les pays où le marché de l’hypothèque est fortement développé, une meilleure valorisation du patrimoine permet de re-solvabiliser les ménages et, ainsi, de redonner un plus large accès au crédit. Ces mécanismes sont, au total, susceptibles d’avoir des conséquences majeures sur la conjoncture économique qui seraient particulièrement bienvenus dans le contexte actuel où la politique de la Fed a plus d’effets positifs sur les prix des actifs que sur l’activité réelle.

Il existe toutefois un certain nombre de limites à l’enclenchement de ces effets richesse :

- La première, de loin la plus importante, est celle du taux d’épargne. Les enchaînements décrits ci-dessus ne créant pas directement de revenu, leur impact sur la croissance passe nécessairement par une baisse du taux d’épargne. La place pour les effets richesse dépend donc dans une large mesure du niveau du taux d’épargne. Or, celui-ci étant d’ores et déjà très faible aux États-Unis, à 2,5 % du revenu disponible en avril, sa marge de baisse supplémentaire est extrêmement réduite, pour ne pas dire inexistante.

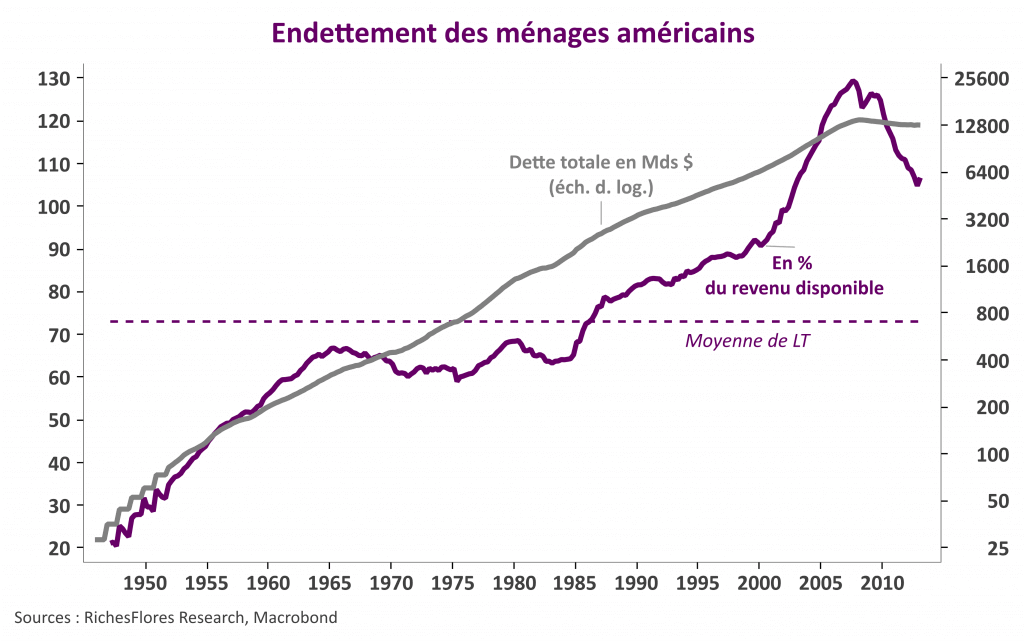

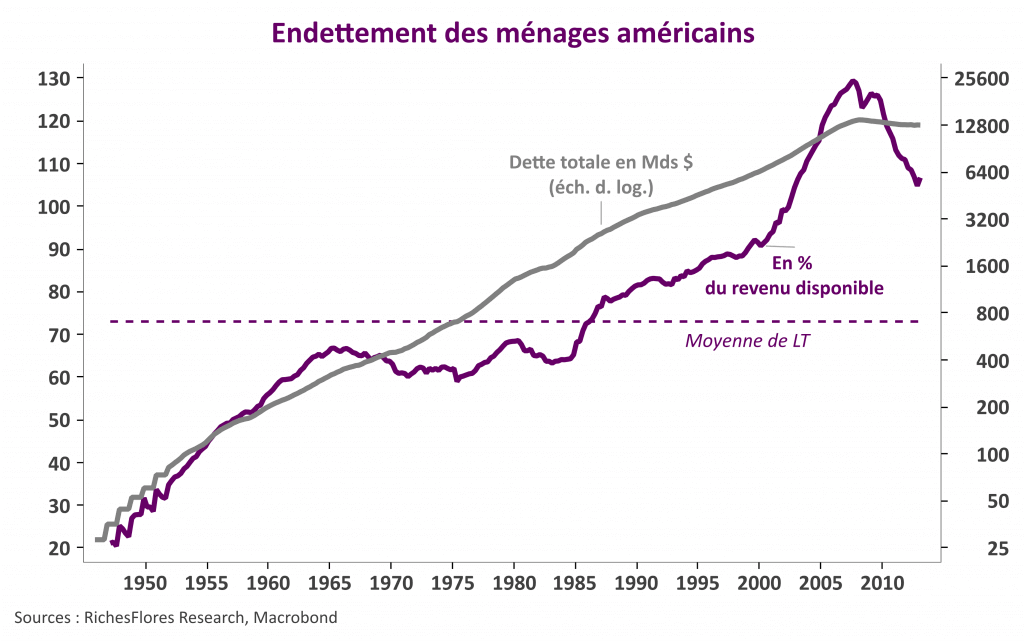

- La seconde, est relative au niveau d’endettement et aux effets bénéfiques de la hausse des actifs sur la capacité d’emprunt des ménages, ceux-ci ne pouvant s’exercer que lorsque le taux d’endettement a encore une marge de hausse, ce qui n’est vraisemblablement pas le cas aujourd’hui aux États-Unis. Il est important ici de ne pas faire d’amalgame entre l’allègement du coût de la dette des ménages et le taux d’endettement. Le premier s’est effondré dans le sillage de la baisse des taux d’intérêt et des renégociations de prêts qui s’en sont suivies, ainsi que des annulations de dettes consécutives aux nombreuses saisies immobilières de ces dernières années. Cet allègement du coût de la dette a permis de libérer des revenus qui ont considérablement soutenu la croissance du pouvoir d’achat depuis deux ans et ont largement participé à la reprise de la consommation. Toutefois, il ne s’agit pas là d’effet richesse à proprement parler et ce mouvement étant déjà derrière nous, il n’a pas lieu de jouer un rôle stimulant pour la consommation future. Le taux d’endettement, qui mesure le stock de dette en proportion des revenus, est le seul véritable déterminant de la capacité d’emprunt des ménages. Or, ce dernier reste très élevé, à peine inférieur de 20 % aux niveaux extrêmes atteints avant la crise, c’est-à-dire encore très supérieur à sa moyenne de long terme. Cette situation laisse probablement très peu d’espace à une remontée substantielle du taux d’endettement, qui serait d’ailleurs contre nature après une crise de la dette telle que nous venons de traverser.

Cette lecture explique dans une large mesure notre plus grande réserve sur les perspectives de consommation américaine dans un contexte de faible création d’emploi.