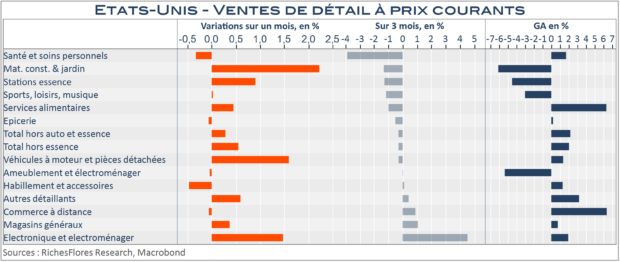

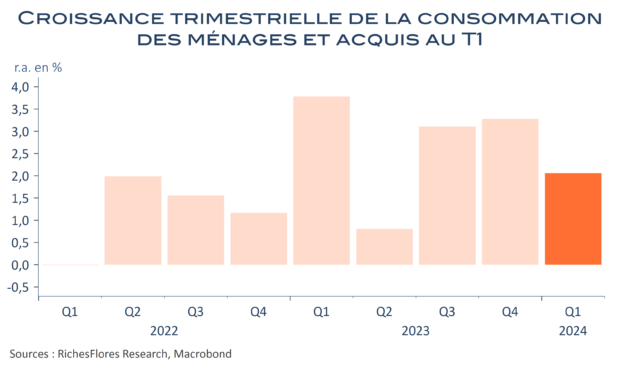

Les ventes de détail à prix courants ont augmenté de 0,6 % en mars aux Etats-Unis, après 0,9 % en février. Malgré une hausse trimestrielle presque nulle en raison du mauvais mois de janvier, les nouvelles sur le front de la consommation tiennent le coup, quand bien même, distorsions de prix et accroissement des stocks dans le commerce de détail modèrent quelque peu la confiance.

Les nouvelles sont moins sympathiques du côté de l’immobilier. L’indicateur NAHB de confiance des constructeurs a plafonné en avril après quatre mois de hausse, à un bas niveau de 51. Les perspectives de report de l’assouplissement monétaire et la hausse des taux qui va de pair ne sont pas sans conséquence sur les prévisions du secteur, sans le fléchissement duquel la FED aura du mal à passer à l’action ; un mal pour un bien, en somme qui incite à accueillir favorablement le tassement des indicateurs immobiliers de ces derniers temps, avant les mises en chantier et permis de construire attendus demain.