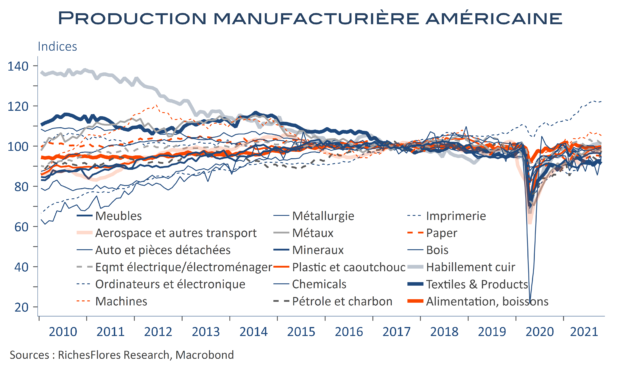

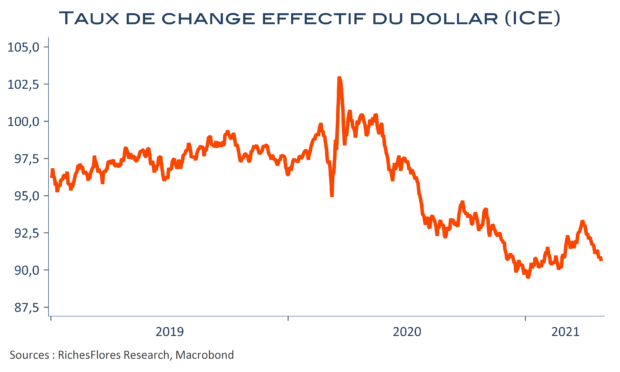

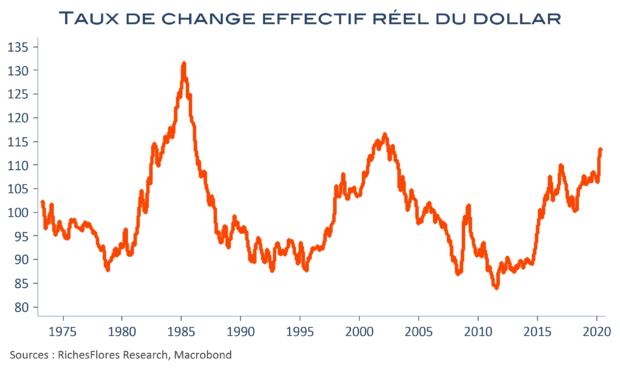

La production industrielle américaine a progressé de 1,6 % entre septembre et octobre, tandis que sa composante manufacturière a gagné 1,3 % grâce à l’automobile et retrouve son plus haut depuis la fin d’année 2018. Voilà qui donne un peu d’air à l’économie américaine puisqu’il s’agit de la plus forte accélération depuis mars, après bien des embûches : covid, pénuries, ouragan… Possible, dès lors, que le mois d’octobre signe la fin de cette parenthèse, marquée par une progression médiocre du PIB au troisième trimestre, même si les incertitudes, notamment sanitaires, demeurent. Quand bien même, il en faudra beaucoup plus pour sortir de la stagnation qui touche la quasi-totalité des secteurs industriels, informatique excepté, depuis près de cinq ans. Mais les marchés pourraient ne pas s’embarrasser de telles considérations ; les anticipations de hausses des taux se retendent, au bénéfice du dollar…