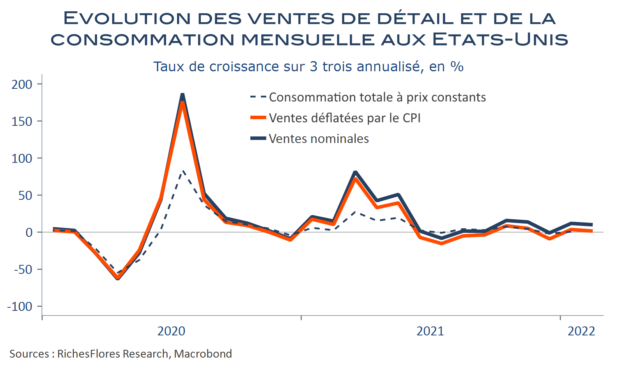

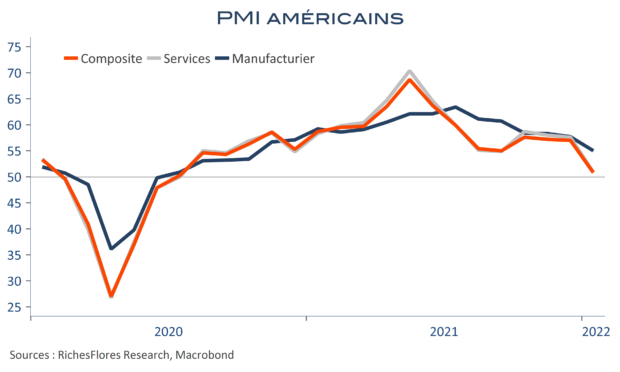

Conformément aux messages envoyés par l’Université du Michigan, l’inflation américaine est en train de balayer les espoirs de reprise de la consommation escomptés de l’amélioration du contexte sanitaire aux Etats-Unis. De fait, sinon enregistrer les hausses des prix, les ventes de détail, n’ont pas fait grand-chose en février. Leur progression n’a pas dépassé 0,3 % sur le mois ce qui, corrigé de la hausse de 0,8 % de l’indice des prix à la consommation sur la même période, correspondrait à une contraction de 0,5 % en termes réels. Hors essence et achats automobiles, leur variation nominale est d’ailleurs de -0,4 %. Certes, les données de janvier avaient été bien meilleures et ont, de plus, été révisées à la hausse, mais décembre avait été médiocre de sorte qu’en moyenne au cours des trois derniers mois, la hausse des ventes en volume n’aurait pas excédé 0,5 % en rythme annualisé. Alors que les dépenses de consommation ont bien peu de chances de rebondir en mars, au contraire de ce que feront sans doute les prix, la consommation trimestrielle semble bien partie pour afficher une croissance zéro au premier trimestre de l’année, avant même les effets à venir de l’impact du conflit ukrainien et des hausses des taux d’intérêt sur la croissance…