En cette fin d’année 2022 toute particulière où, il y a peu, la route vers une récession mondiale semblait toute tracée, les marchés soufflent un air chaud, et voilà qu’ils parviennent, presque, à nous faire oublier les éléments d’intense stress qui nous ont accompagnés ces dix derniers mois. L’économiste, lui-même, est pris de doutes :

Et s’il avait sous-estimé la capacité de résilience de l’occident aux multiples chocs auxquels il a été confronté et que les politiques publiques étaient parvenues à dresser des remparts suffisamment solides pour autoriser une reprise, dès lors que s’estomperaient les principales menaces de ces derniers mois : guerre, pénuries, inflation, envolée des taux d’intérêt, paralysie chinoise… ? Il existe assurément des combinaisons qui pourraient sauver les perspectives de croissance que l’on ne peut ignorer.

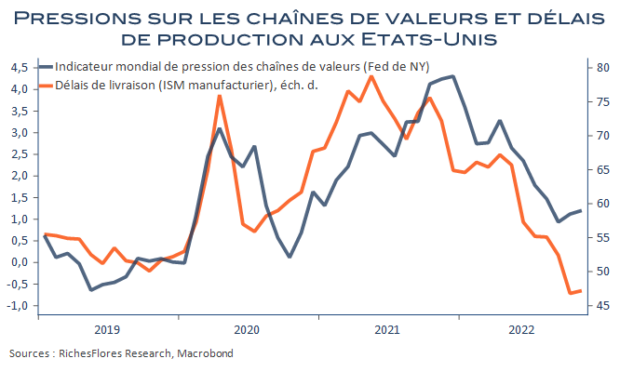

Comment, dès lors, l’histoire chinoise et l’assouplissement, a priori, inévitable de la politique sanitaire de Xi Jinping interféreraient-ils avec l’environnement des prix ? Une réouverture du pays finirait-elle par éteindre l’inflation que le blocage de ses chaînes de production a largement amplifiée ou, dans un monde à court de ressources, tout l’inverse ?

La FED risquerait-elle ainsi de se laisser piéger par des marchés trop pressés de la voir pivoter malgré les conditions de liquidités encore très accommodantes ?

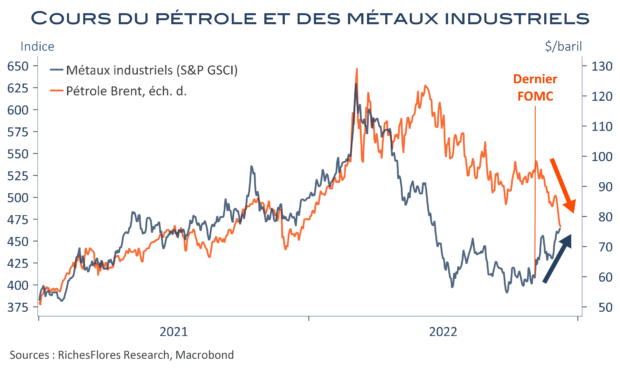

Comment accueillir, après l’échec de la COP 27, la perspective d’une éventuelle reprise qui ne pourrait être qu’assortie d’autant d’échanges de biens et matières premières hautement carbonés, notamment provoquée par le rattrapage de la chinois après des mois de privations liées au covid…?

Enfin, 2023 offrira-t-elle autant de latitude aux politiques publiques et, dans le cas contraire, marquera-t-elle le début d’une nouvelle ère fiscale ?

Aucun de ces points essentiels n’offre à ce jour de réponse claire et chacun participe bel et bien à rendre le diagnostic 2023 des plus incertains.

You need to be logged in to view the rest of the content. Veuillez

Log In. Not a Member?

Nous Rejoindre