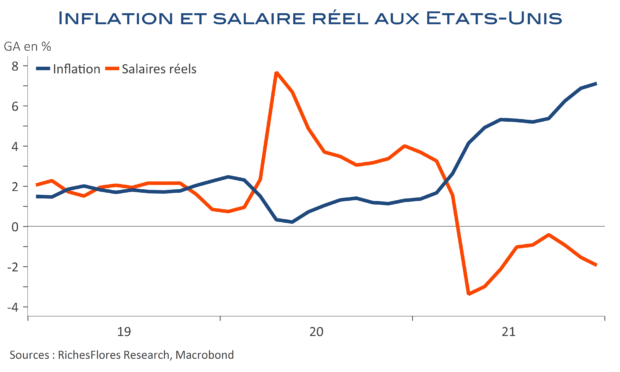

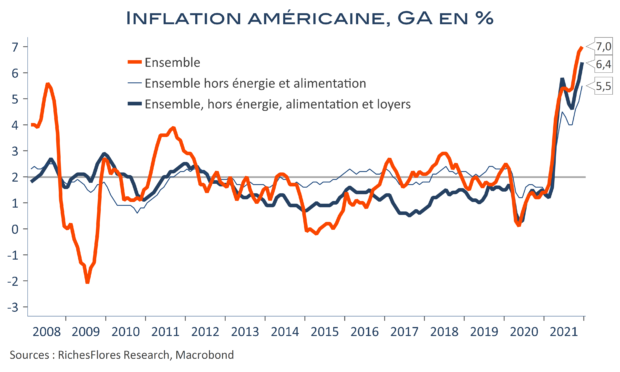

Les ventes de détail nominales aux Etats-Unis ont reculé de 2,1 % en décembre et connaissent leur pire mois depuis février. Si ce constat n’est pas forcément surprenant en période de difficultés sanitaires, l’ampleur de la chute dans des secteurs que l’on pourrait penser épargnés, voire dopés par les restrictions, interroge. C’est notamment le cas de la baisse de presque 9 % des ventes du commerce à distance. Plus généralement, la quasi-totalité des secteurs reculent plus ou moins nettement, notamment l’ameublement et les loisirs. L’impact du variant Omicron fait peu de doutes mais il semble loin d’être le principal responsable des très mauvais chiffres de la fin d’année qui reflètent beaucoup plus nettement l’impact des pertes de pouvoir d’achat que ceux de la réduction de la mobilité.