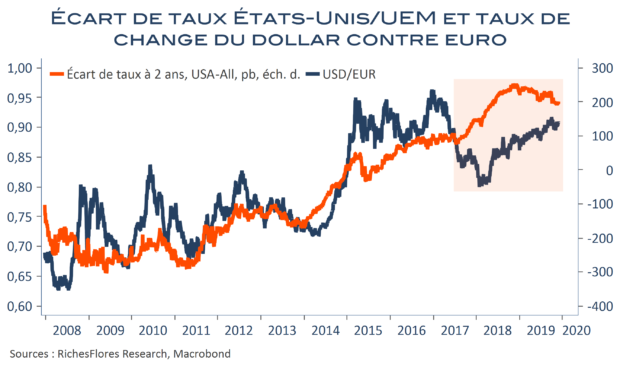

L’euro-dollar flirte ces derniers jours avec des niveaux qui pourraient constituer des déclencheurs de baisse potentiellement significative de la devise européenne dans un futur proche. La dissipation des anticipations de baisse des taux de la FED consécutive au regain d’optimisme à l’égard des perspectives américaines de ces dernières semaines explique probablement l’essentiel de ce mouvement. Au-delà se pose néanmoins la question de l’impact du changement de gouvernance de la zone euro, en particulier de l’arrivée de Mme Lagarde à la tête de la BCE, sur le cours de la monnaie unique à plus ou moins longue échéance. Paradoxalement, le pari de la nouvelle présidente de la BCE de parvenir à créer les bases d’un policy-mix plus favorable à la croissance européenne, n’est pas incompatible, en effet, avec la perspective d’un affaiblissement plus significatif de l’euro, à une condition près toutefois : faire disparaître la prime déflationniste dont la monnaie unique a malencontreusement bénéficié ces dernières années. Y sommes-nous ?