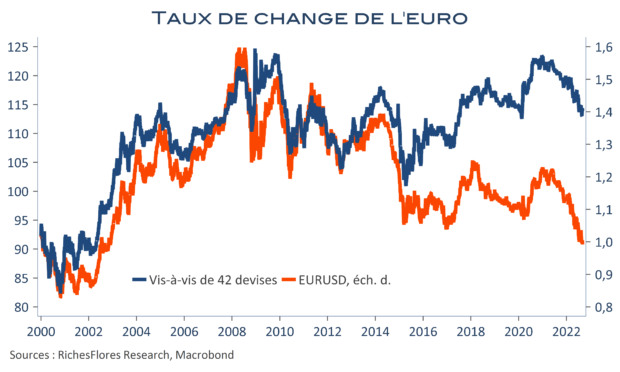

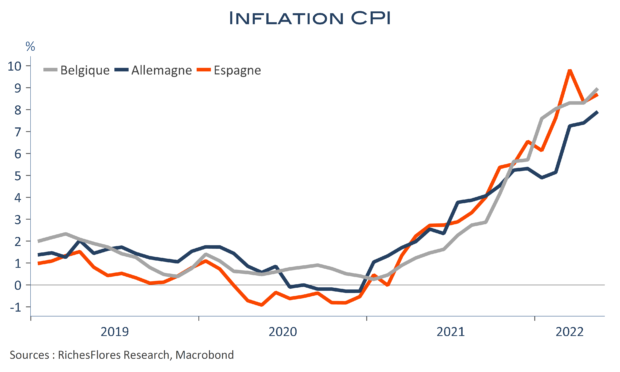

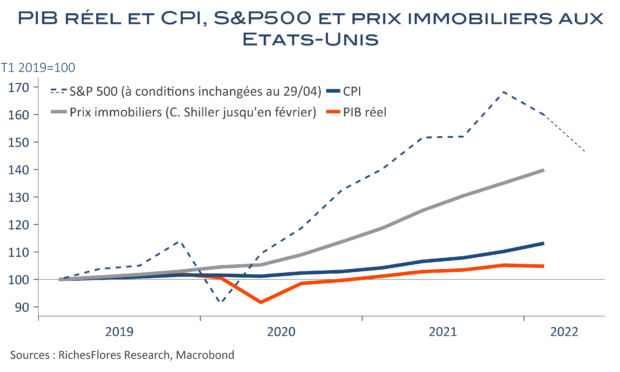

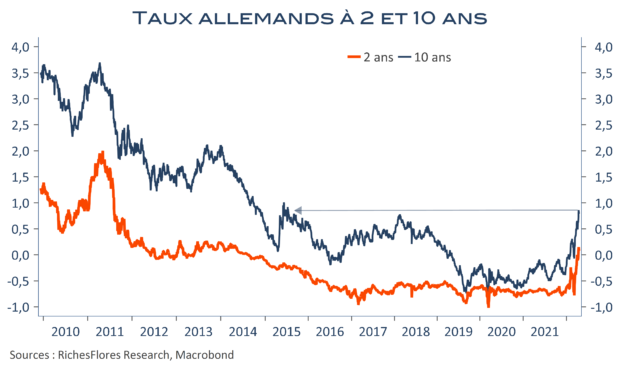

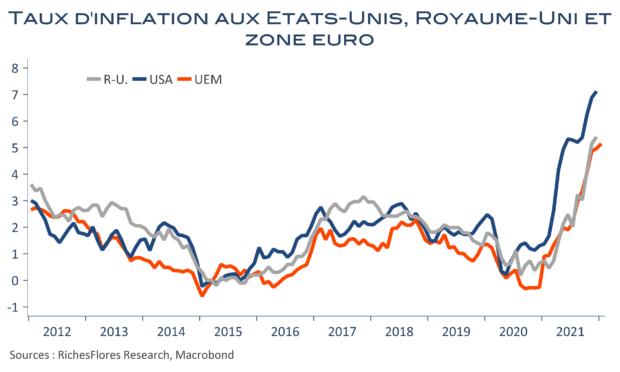

La BCE nous a prévenus le 21 juillet : elle ajustera ses taux d’intérêt en fonction des tendances observées et dispose, avec le TPI, d’un instrument qui l’aidera à remplir son mandat de stabilité des prix. Depuis, l’inflation n’a montré que bien peu de signes d’abattement. Dans la première économie de l’UEM, la fin des baisses transitoires de tarifs menace, en pleine crise énergétique, de la faire grimper davantage dès septembre, tandis qu’interviendra le 1er octobre, la deuxième jambe de hausse du salaire minimum de 14,8 % promise par la coalition Scholz. Dans le reste de la zone euro, dix pays enregistrent une hausse des prix de plus de 10 % l’an. Malgré tout, la croissance a résisté : 0,6 % au deuxième trimestre, bien au-delà de ce qui était envisagé, ce qui pourrait conduire la BCE réviser à la hausse son scénario 2022 ! De fait, les dispositifs anti-crise des gouvernements portent leurs fruits ; une bonne nouvelle pour l’économie, pas forcément du meilleur goût pour la banque centrale qui, comme les autres, commence à considérer qu’une récession sera nécessaire pour garantir une maîtrise de l’inflation. Depuis le 21 juillet, enfin, les anticipations de relèvement des taux de la FED et de la BoE ne sont pas retombées mais tout l’inverse. Malgré le coup de collier de la BCE en juillet, l’euro en paye les conséquences et ne semble plus être retenu par le fait de s’éloigner de plus en plus de la parité contre dollar… Face à ces développements, la vraie surprise serait que la BCE ne procède pas à ¾ de points de hausse de ses taux jeudi.