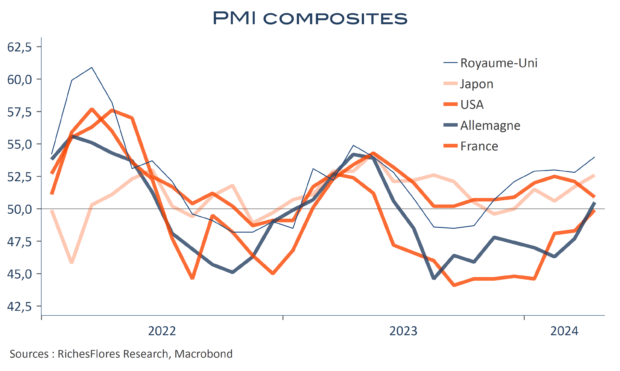

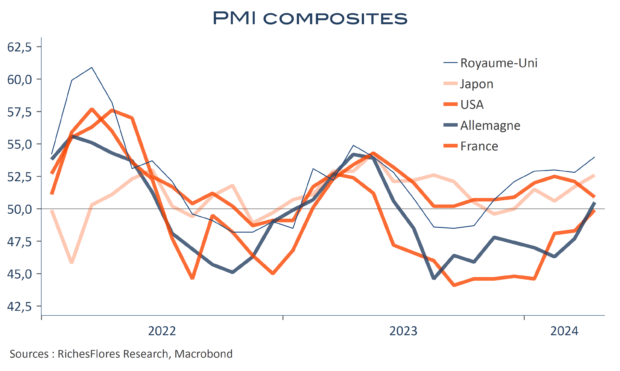

Les données d’enquêtes auprès des directeurs d’achat du mois d’avril publiées ce matin ont été globalement dans le même sens pour le monde développé : l’indicateur composite japonais a regagné presque un point, à 52,6, le britannique a fait mieux, à 54 (+1,2 point) et l’Allemagne est revenue en zone d’expansion pour la première fois depuis juin 2023, avec une hausse de 2,8 points à 50,5. La France n’y est pas encore mais s’en approche, à 49,9, avec une progression de plus de 5 points en trois mois. Malgré des détails moins encourageants sur le front industriel, ces enquêtes ont été saluées par les bourses qui y voient des signes positifs pour la croissance. Cela n’a pas été le cas des obligations d’Etat, sur le qui vive après l’envolée des taux de la semaine dernière, d’autant que les retours de ces enquêtes en matière d’inflation n’étaient pas forcément de meilleur augure. Fort heureusement, les publications américaines sont venues calmer le jeu, avec un PMI composite en repli de plus d’un point à 50,9. Après les données immobilières de la semaine dernière et malgré la hausse des ventes de maisons neuves en mars, ces enquêtes confortent le diagnostic d’un ralentissement conjoncturel assurément bienvenu face aux tensions en présence sur les taux d’intérêt. Les taux à 2 ans américains sont en l’occurrence retombés à 4,94 % et les 10 ans à 4,59 %, au bénéfice d’un regain de viguer de l’euro-dollar. De quoi, redonner espoir sur l’éventualité d’ une possible baisse des taux de la BCE en juin…

You need to be logged in to view the rest of the content. Veuillez

Log In. Not a Member?

Nous Rejoindre