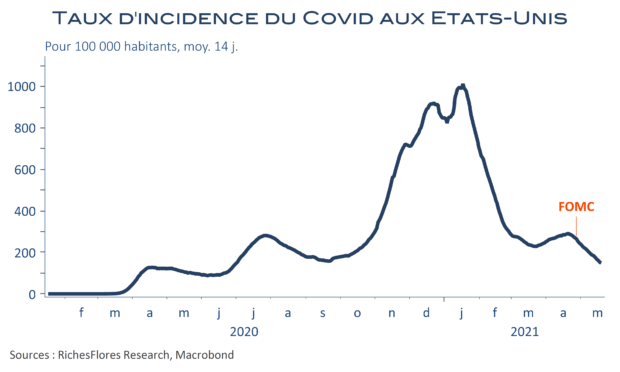

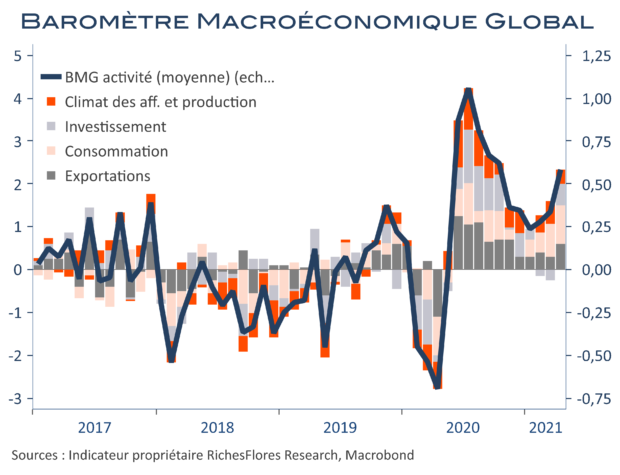

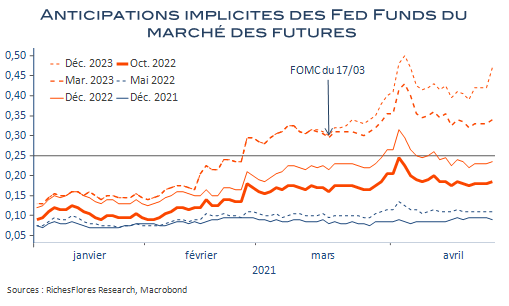

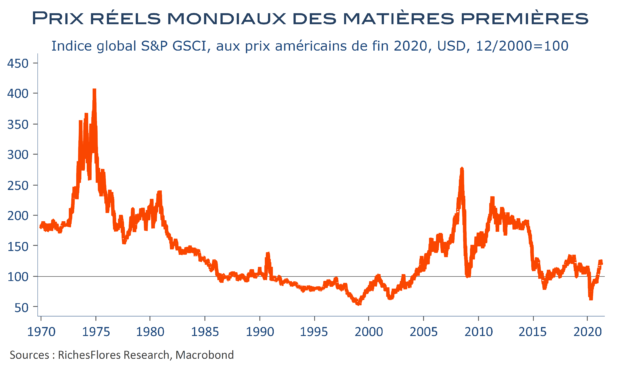

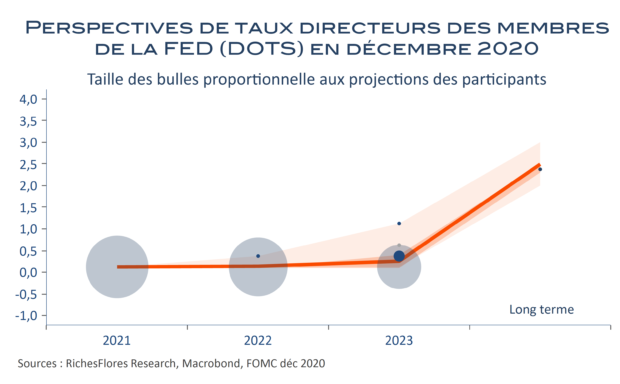

Les minutes du dernier FOMC sont assez fidèles au communiqué publié immédiatement après le comité des 27 et 28 avril derniers. La FED constate une amélioration significative de la situation économique et des perspectives plus solide mais souligne la prévalence des risques baissiers, notamment liés aux incertitudes autour de l’évolution de la situation sanitaire. Elle envisage également un pic d’inflation temporairement au-dessus de 2 % mais ne voit pas d’autres sources d’inflation que celles issues des effets de base énergétiques et des tensions passagères sur l’offre. Pas de raison donc de précipiter le changement de cap que certains de ses membres commencent, néanmoins, à envisager comme une possible nécessité avant l’heure prévue. Trois semaines plus tard, ce compte-rendu semble avoir perdu beaucoup de sa pertinence.