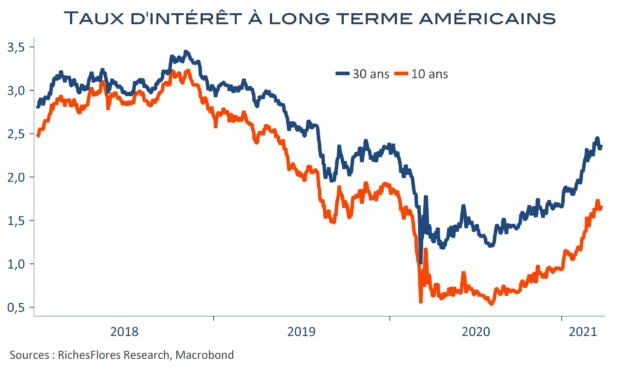

Le débat sur les perspectives d’inflation ne cesse d’enfler, plus stimulé encore que l’inverse par la posture conservatrice de la FED et de la BCE à l’occasion de leur dernier comité de politique monétaire. Leur position ne sera assurément pas facile dans les prochains mois, au cours desquels s’empileront les résultats en très forte hausse des données annuelles d’inflation à travers le monde, sur fond de vraisemblable réouverture économique et d’initiatives budgétaires toujours plus importantes. Aux Etats-Unis, J. Biden trace sa route et pourrait faire adopter plus facilement que prévu les points-clés de son programme de relance structurelle. En Europe, la persistance de la maladie force les gouvernements à envisager plus de soutien tandis que l’audace américaine commence, semble-t-il, à transpirer. L’Allemagne a annoncé cette semaine une augmentation à 240 mds d’euros de l’enveloppe de ses emprunts pour 2021, à plus de 7 % de son PIB 2020…Après une consolidation de quelques jours, les taux d’intérêt sont dans les starting blocks, prêts pour repartir à la hausse et acter ce qui semble aujourd’hui s’imposer : le retour d’une croissance plus inflationniste face à laquelle les banques centrales sont volontairement en retard. Si le diagnostic d’inflation de moyen terme, nous l’avons souvent exprimé, est loin d’être posé les évolutions de court terme l’emportent. La balle est lancée et les marchés de taux semblent bien partis pour tester les résistances conjoncturelles. Seule question : où se situe le point de douleur ?