Le communiqué le suggérait, J. Powell l’a clarifié et n’argumente pas en faveur de baisses supplémentaires des taux directeurs cette année, compte-tenu : 1- des résultats en amélioration en matière de la croissance économique et de perspectives, 2- de la stabilisation du marché de l’emploi, 3- d’un niveau d’inflation toujours relativement élevé. A la question d’un journaliste sur le fait que la Fed recule le moment de la baisse de ses taux prévue en décembre, la réponse de J. Powell est donc on ne peut plus claire, quand bien même le président de la Fed s’est abstenu d’y répondre formellement, avant la publication des nouvelles projections du FOMC du mois de mars. Il fait peu de doutes, néanmoins, qu’à conditions inchangées d’ici là, ces dernières devraient, tout à la fois, gommer le quart de point supplémentaire de baisse des Fed Funds intégré aux Dots du mois de décembre et publier un scénario de croissance rehaussé.

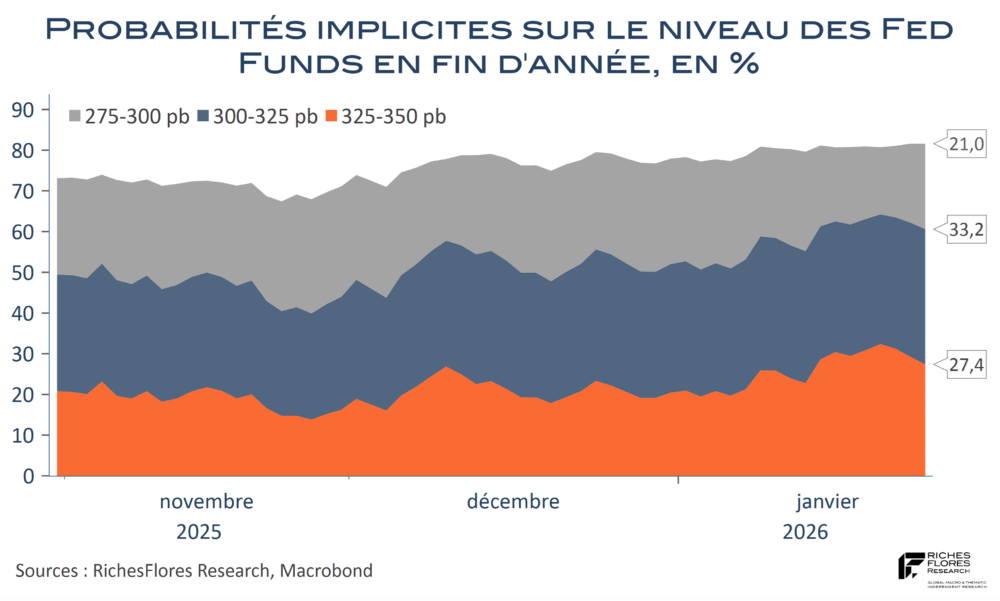

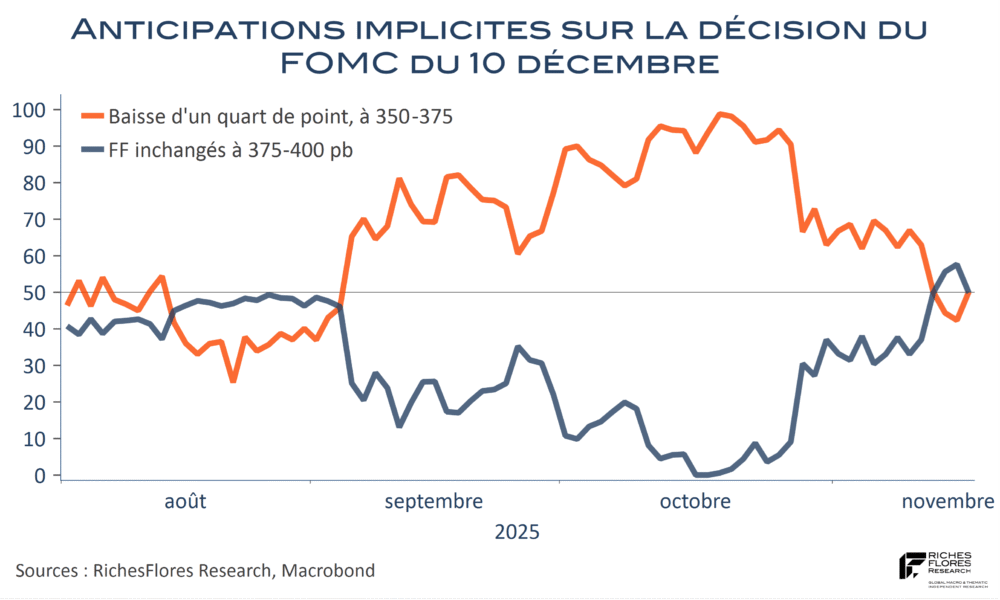

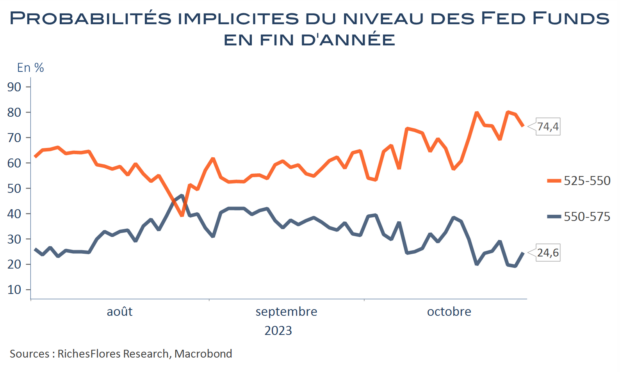

Les anticipations de marchés, qui intègrent encore deux baisses des taux d’ici la fin de l’année, n’ont donc plus lieu d’être, du moins, dans les conditions en présence et avec les membres actuels du FOMC.