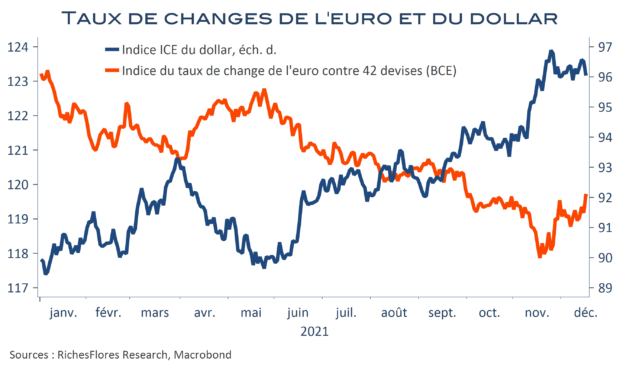

A la veille des comités de politique monétaire de cette semaine, le schéma semblait simple : l’écart de posture entre la FED et la BCE donnerait un coup d’accélérateur à l’appréciation du dollar au détriment, en tout premier lieu, de l’euro. Au lendemain de ces réunions qu’en est-il ? La FED a, effectivement, durci le ton à l’égard de l’inflation ; ses membres envisagent trois hausses d’un quart de point des Fed Funds en 2022, la première possiblement dès mars prochain. La BCE, à l’inverse, campe sur ses positions. Elle rallonge son programme d’achats d’actifs (APP) pour atténuer l’impact de l’arrivée à terme du plan d’urgence pandémie (PEPP) et prolonge la période de réinvestissement de ce dernier jusqu’à la fin 2024, au moins. Si elle entrouvre, pour la première fois depuis longtemps, la porte à une hypothétique hausse de ses taux directeurs à partir d’octobre 2022, les apports programmés de liquidités en réduisent la probabilité par rapport aux anticipations des marchés de ces dernières semaines. Au total, si la FED court derrière l’inflation et se révèle un cran plus agressive qu’escompté, la BCE prend son temps et se montre un brin plus accommodante qu’attendu. Tout est donc bien en place, a priori, pour que le dollar profite de la situation, à ceci près que l’inverse se produit depuis mercredi soir et, plus encore, depuis la conférence de presse de Mme Lagarde. Comment l’expliquer et qu’en déduire pour la suite ?