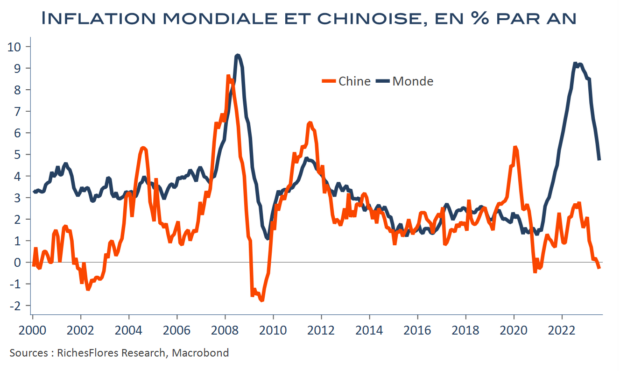

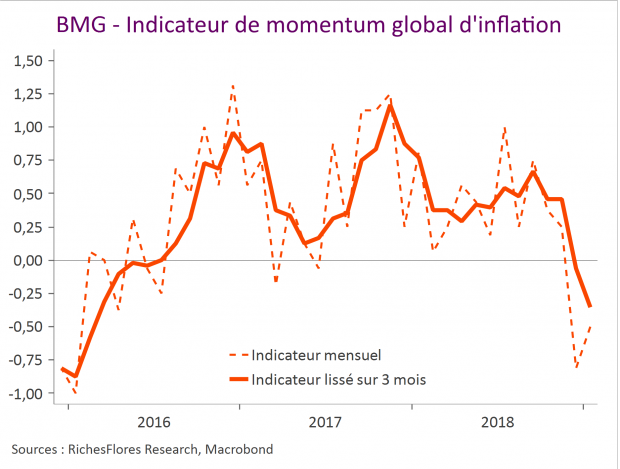

Deuxième économie mondiale et premier exportateur de produits manufacturés auprès duquel s’approvisionne le reste du monde dans sa globalité, la Chine finira-t-elle par imprimer sa marque sur l’évolution des prix mondiaux et sa déflation par chasser l’inflation du reste du monde ? Certains analystes semblent, assez légitiment, le penser et voient dans la dépression chinoise un facteur d’apaisement bienvenu des tensions inflationnistes internationales. La question pourrait être éminemment plus complexe.

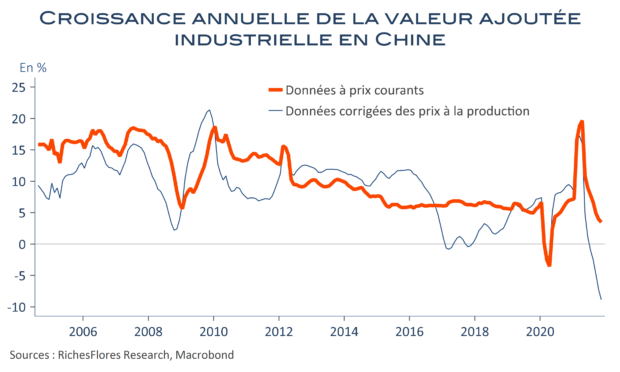

Les mécanismes déflationnistes dont souffre l’économie chinoise sont profonds, entretenus par une crise de surendettement aux conséquences d’autant plus dommageables que la population vieillit vite. Un tel contexte n’est, en outre, guère compatible avec l’effort d’investissement nécessaire pour faire évoluer le tissu productif du pays vers une forme moins carbonée sans laquelle la Chine continuera à perdre des parts de marché dans un monde, par ailleurs, de moins en moins ouvert, que les orientations stratégiques de l’Empire du Milieu promettent de fragmenter davantage.

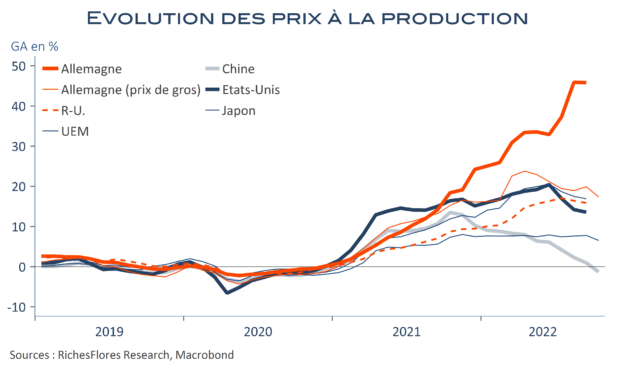

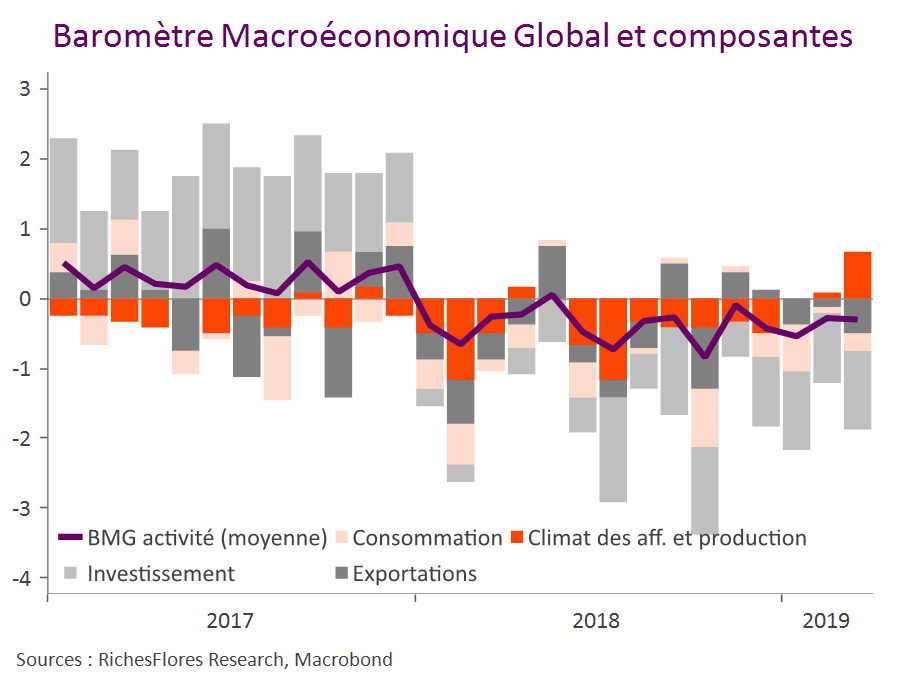

Trois décennies de globalisation et d’essor de l’offre industrielle mondiale ont chassé l’inflation de la sphère économique qu’un environnement plus fractionné a mis bien peu de temps à ranimer. C’est, parmi d’autres, l’un des enjeux de l’élargissement du club des BRICS décidé cette semaine qui, loin de contrer le processus de démondialisation en cours, comme ses acteurs aiment à le dire, menace d’accentuer la guerre des ressources et de rendre, de facto, le monde plus sujet aux chocs de prix. Sauf évolution de la crise immobilière chinoise vers une crise financière majeure susceptible d’irradier l’occident, la déflation en Chine, en poussant le gouvernement de Xi Jinping, aux abois, dans ses retranchements, porte en elle les germes d’une instabilité chronique du niveau général des prix plutôt que ceux d’une désinflation ordonnée.