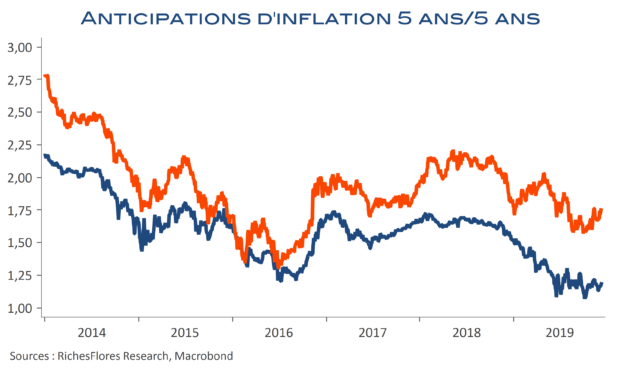

L’onde de choc économique et financière provoquée par la propagation de l’épidémie de coronavirus à travers le monde a jusqu’à présent suscité peu de doutes sur les marchés financiers : cette crise serait éminemment déflationniste, en témoigne l’écrasement des anticipations implicites d’inflation depuis que le cap des cent morts a été franchi en Italie le 5 mars, moment à partir duquel s’accélère également l’effondrement des cours du pétrole. Pertes inédites d’activité et d’emplois, dépression économique, crise financière sur fond de chute des prix des matières premières, conduisent, en effet, les uns et les autres à privilégier une telle issue ; en quelque sorte, dans le prolongement de la situation qui prévalait depuis 2015 à l’échelle mondiale.

La tournure récente prise par la crise sanitaire amène, pourtant, à s’interroger sur ce postulat, comme l’incite également le redressement des anticipations d’inflation sur les marchés à terme ces derniers jours. Épiphénomène sans conséquence ou prémices d’un mouvement plus préoccupant ? En quoi la situation présente conduit-elle à questionner le scénario jusqu’alors prédominant ?