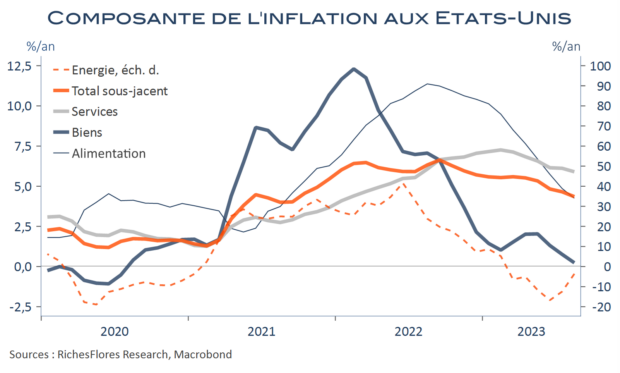

L’inflation américaine a regagné un peu de terrain en août, à 3,7 % après 3,2 % en juillet, une accélération attendue, due aux prix de l’énergie et à la dissipation des effets de base par rapport à l’année dernière. Sa composante sous-jacente s’est, en revanche, encore repliée, à 4,3 % après 4,7 %. Avec une hausse mensuelle de 0,3 %, les prix hors énergie et alimentation ne dévient donc pas de leur trajectoire de normalisation, d’autant que les accélérations sectorielles sont assez rares et concentrées au sein de quelques postes, tels les services de transport, eux-mêmes tirés par l’assurance. En outre, la composante des loyers décélère, enfin, un peu plus franchement.

Si le regain de hausse des prix de l’énergie est susceptible de poser question et de justifier une posture, toujours vigilante, ce rapport des prix à la consommation du mois d’août ne devrait pas entraver son apparente volonté de marquer une pause. La baisse d’un demi-point du taux d’inflation sous-jacent fait monter le niveau des Fed Funds réels d’autant, à 1,3 % en août.

Archives par catégories : Pays/régions

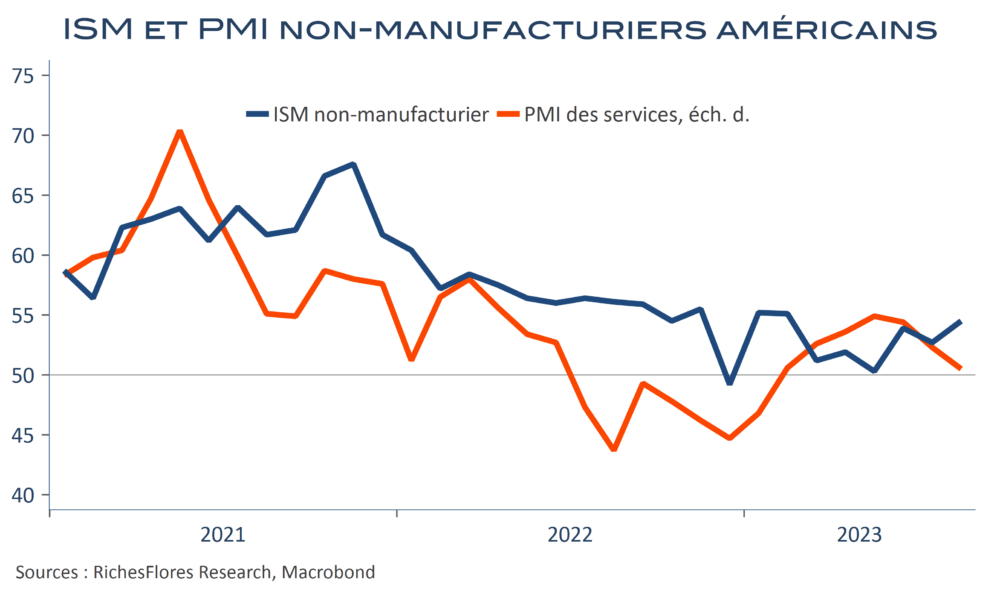

Face aux messages divergents des ISM et PMI, on attendra le Beige Book

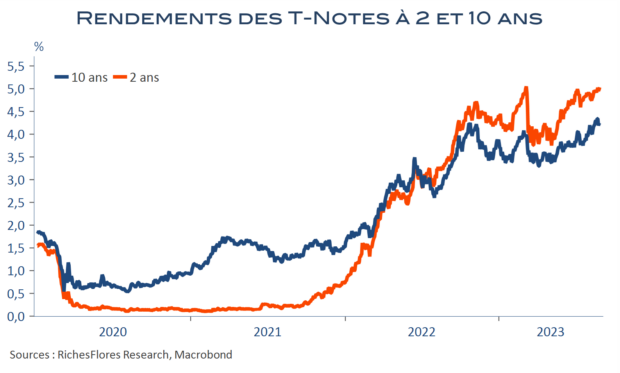

Les principales statistiques de la semaine publiées cet après-midi ne permettent guère d’y voir beaucoup plus clair. PMI et ISM des services américains divergent notablement, en effet, et quand bien même le second a nettement plus d’échos sur les marchés, mieux vaut attendre la validation par le Beige Book de ce soir avant de tirer des conclusions hâtives, potentiellement ravageuses. Les détails de l’ISM non-manufacturier ne plaident guère, en effet, en faveur d’un statu quo, très largement anticipé, du FOMC à la fin du mois : les taux à deux ans ont, illico, profité pour repasser la barre des 5 % et les 10 ans pour se rapprocher de leur plus haut de la mi-août, à 4,30 % et, en dépit, des commandes allemandes déplorables de ce matin, le mouvement est allègrement suivi en Europe. Mieux vaudrait que le Beige Book invalide ces conclusions au vu de l’importante mise des marchés sur une stabilisation des Fed Funds.

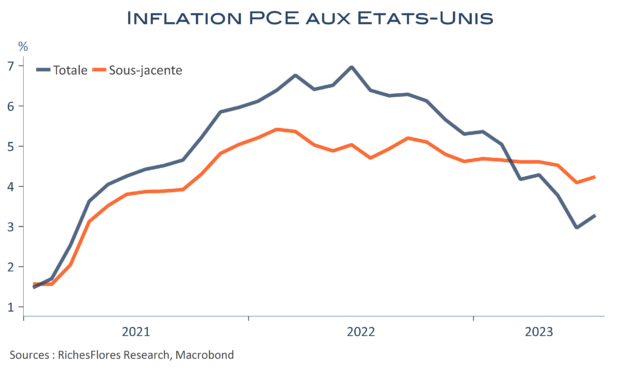

J. Powell avait raison de se méfier de l’inflation dans les services

Le président de la FED, s’est montré relativement confiant dans la poursuite de la décrue de l’inflation lors de son discours de Jackson Hole la semaine dernière, à un bémol près, toutefois : l’inflation des services. Il n’avait pas tort. Le déflateur de la consommation a légèrement réaccéléré en juillet aux Etats-Unis, notamment sa composante sous-jacente. Sur un an, l’indice PCE des prix à la consommation est ressorti à 3,3 % en juillet, contre 3 % en juin et l’indice cœur à 4,2 %, contre 4,1 %. Si ces évolutions n’ont rien de spectaculaire, le détail est plus ennuyeux. La hausse mensuelle des prix des services s’est accélérée pour le deuxième mois consécutif, en effet, et constitue le principal facteur d’accélération du PCE, mesure de l’inflation toujours privilégiée par la FED.

Le fait est que la consommation se porte bien. En juillet, les dépenses de ménages en biens et services ont progressé de 0,6 %, dans la foulée de la hausse de 0,6 % en valeur des ventes de détail et leur plus forte augmentation mensuelle depuis janvier. Une bonne nouvelle, à l’évidence, pour la croissance mais la confirmation, aussi, que la Fed maintiendra, a minima, sa posture restrictive.

Constance du côté de J. Powell qui juge les résultats obtenus insuffisants, sans plus

Qui aurait pu imaginer autre discours de la part du président de la FED au vu des informations économiques de ces dernières semaines aux Etats-Unis ? J. Powell est donc apparu constant vendredi, lors de son allocution de Jackson Hole. Fidèles à ses propos de fin juillet et aux détails des minutes du dernier FOMC, les principaux points de son allocution se résument comme suit : (1)Les progrès sont là sur les fronts de l’inflation, des salaires, du marché de l’emploi et de la demande, et la politique restrictive en place devrait permettre d’obtenir davantage de résultats. Mais ceux-ci seront, peut-être, insuffisants, auquel cas, la FED se tient prête à relever davantage le niveau de ses taux directeurs. (2)L’économie doit évoluer sous son potentiel pour consolider ces résutlats. Ce n’est pas le cas et cela nécessitera le maintien de conditions durablement restrictives pour y parvenir et infléchir, notamment, l’inflation des services hors loyers. A ce titre, l’accélération récente de la croissance au-dessus du potentiel est un sujet d’insatisfaction. (3) 2 % est, et reste, l’objectif d’inflation de la FED et n’est pas négociable. J.Powell est apparu factuel, ni particulièrement faucon ou colombe, ce qui explique sans doute les errements des marchés, lesquels ont, selon, privilégié l’apaisement permis par sa constance, ou l’inquiétude suggérée par sa fermeté. Le rendement des T-Notes à 2 ans qui avait déjà franchi les 5 % la veille a peu réagi, les taux à 10 ans ont conservé leur niveau de 4,25 % et le dollar a, sans conviction, grapillé 0,2 %.

Lagarde : « We are not in the domain of forward guidance», ça c’est sûr !

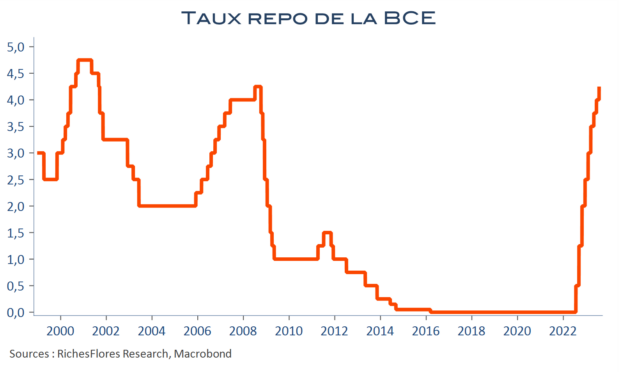

Après avoir de nouveau relevé ses taux directeurs d’un quart de point, portant le repo à 4,25 %, son plus haut niveau depuis octobre 2008, que fera la BCE ? Nul ne le sait et, a priori, surtout pas Mme Lagarde, à en juger par ses propos qui, comme ceux de J. Powell hier soir, semblent avoir avant tout cherché à ne rien divulguer de ses intentions. En septembre ce sera donc une pause ou une hausse des taux, fonction des données économiques publiées d’ici là, de l’estimation des effets retardés de la politique monétaire et de la perception de la BCE sur les tendances inflationnistes. Seule certitude, il n’y aura pas de baisse des taux et si pause il y a ce pourrait être pour un mois, pas davantage… Message reçu : la politique évoluera au gré des données économiques jusqu’à atteindre un degré suffisant de restriction pour garantir que l’inflation revienne à 2 %. Une réduction accélérée du bilan n’a même pas été évoquée par le Conseil des gouverneurs qui continue à privilégier son instrument préféré, celui des taux d’intérêt. A priori ces derniers n’ont pas atteint leur pic mais, tout dépend, peut-être que si, qui sait ? Voilà qui n’aide pas beaucoup et promet encore pas mal de volatilité sur les anticipations de politique monétaire. Comme pour la FED, les marchés jouent malgré tout une autre partition : celle d’une BCE plutôt colombe. Cherchez l’erreur. A force de tirer sur le malade, ils finiront sans doute par avoir raison.

L’économie américaine à la merci de l’action publique

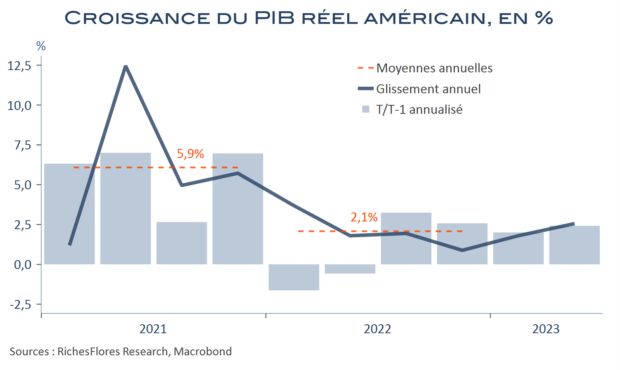

Au deuxième trimestre, le PIB américain progressé de 2,4 % en rythme annualisé, soit 0,6 % en rythme trimestriel, ce qui constitue une accélération par rapport aux 2% du premier trimestre. Néanmoins, cette accélération est surtout le fait d’une contribution nulle des variations des stocks, après leur franc repli en début d’année. La consommation privée et publique a, quant à elle, ralenti, les investissements résidentiels ont amplifié leur baisse et le commerce extérieur s’est nettement replié, la chute des importations compensant celle des exportations.

Seul l’investissement non résidentiel a donc nettement accéléré, porté, en partie, par les dépenses de structures ; plus précisément, par les investissements effectués par les entreprises manufacturières. Ceux-ci ont contribué à hauteur de 0,3 point à la croissance, soit un huitième de la hausse du PIB. L’IRA semble donc porter ses fruits, ce qui est indiscutablement un avantage pour l’économie américaine… qui risque cependant de ne pas plaire à la FED….

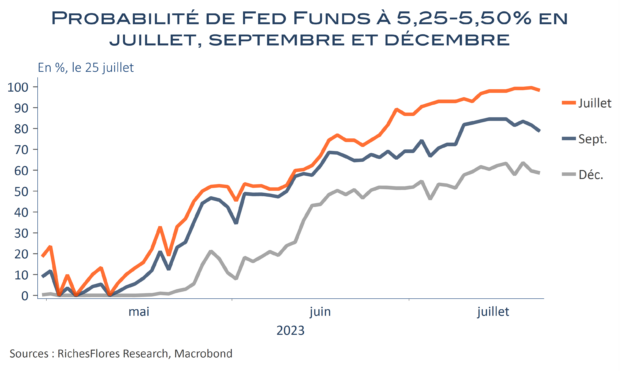

La Fed beaucoup plus faucon qu’envisagé. Un bien mauvais présage pour la croissance

Après avoir de nouveau relevé le taux des Fed Funds d’un quart de point, à 5,25 %-5,50 % aujourd’hui, la FED publie un communiqué beaucoup plus faucon qu’envisagé, dans lequel rien ne laisse supposer que ce mouvement puisse être le dernier du cycle en cours. Il s’agit d’une bien mauvaise nouvelle pour des marchés qui avaient quasiment exclu l’hypothèse de nouvelles hausses des Fed Funds entre aujourd’hui et la fin de l’année et pour les perspectives économiques américaines, compte-tenu des dégâts que pourraient, in fine, causer la poursuite de la politique en place

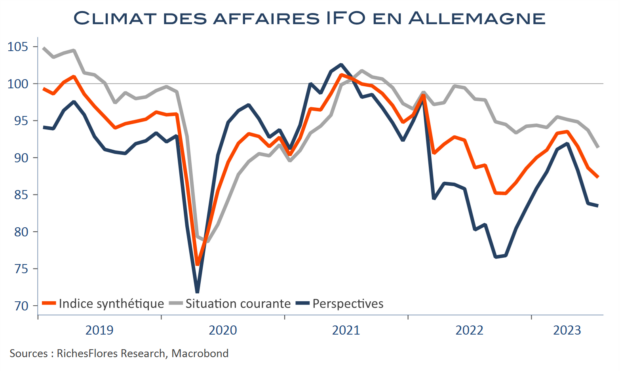

Les mauvais mois se succèdent pour l’IFO allemand, la construction en chute libre

En juillet, l’indicateur IFO de climat des affaires allemand a, encore, perdu un point et demi, à 87,3. Sa composante coïncidente s’est même repliée de presque deux points et demi, à 91,3. Seules les perspectives se sont maintenues à leur bas niveau de juin, soit 83,5. Comme les PMI, hier, ces données sont synonymes d’une poursuite de la récession entamée l’année dernière.

Au-delà de cette constatation générale, certains des chiffres en présence ont atteint des niveaux particulièrement bas, notamment dans l’industrie et, surtout, dans la construction. Les services et le commerce de détail ont été un peu mieux épargnés mais montrent quelques signes de contagion.