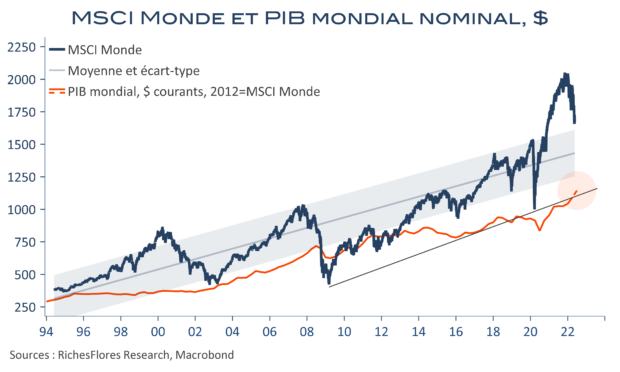

Nombreux de ceux qui nous promettaient le ciel pour les actifs les plus à risque se révèlent les pires cassandres ces derniers jours. Est-ce la bérézina des valeurs technologiques et des cryptomonnaies ou une stratégie d’épouvantail à destination des politiques monétaires ? Toujours est-il que les enchères vont bon train. 50 % de baisse des indices actions nous promet-on, au mieux. L’estimation n’a, en réalité, rien d’extravagant. Elle correspond au retour des indices mondiaux dans leur tendance de long terme, pas en haut de cette borne, mais en bas. Elle est, de même, cohérente avec ce que suggèrerait une normalisation de la plupart des indicateurs de valorisation fondamentaux, Q de Tobin, ou autre Hussman ou Buffet, dans un environnement monétaire moins porteur…