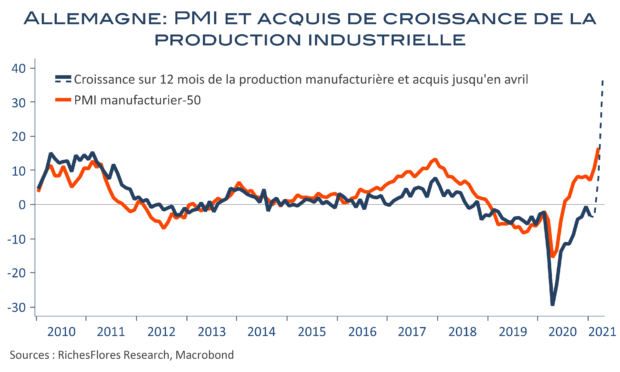

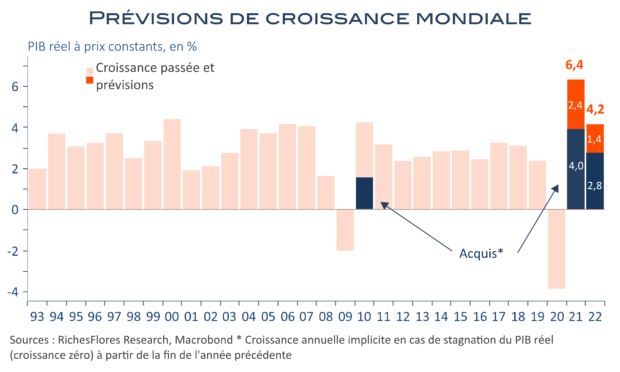

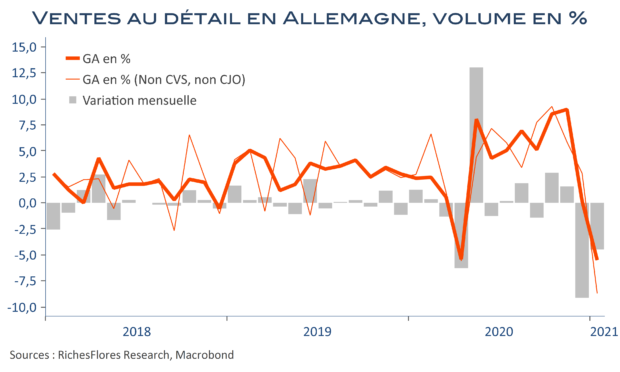

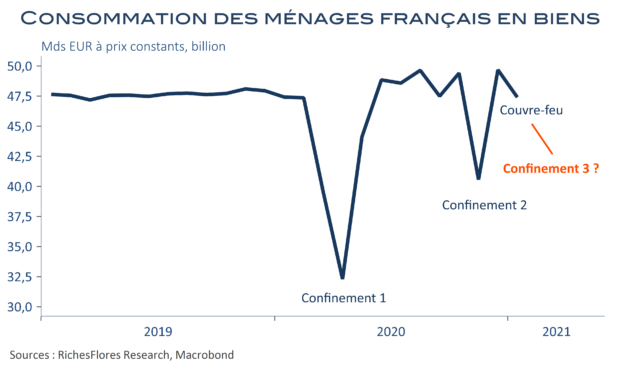

C’est parti pour trois mois au moins, les indicateurs du climat des affaires décollent et ce n’est pas fini. Attendons-nous à des records impressionnants, proportionnels aux dégâts inédits de la crise sanitaire de l’an dernier. Ceci ne nous renseigne en revanche en rien sur l’évolution en temps réel de la situation économique. La raison ? La référence des entreprises est rarement le mois précédent mais, le plus souvent, le même mois de l’année passée. Cette approche permet notamment de raisonner à périmètre constant, notamment saisonnier. Sauf qu’en l’occurrence le printemps 2020 n’avait rien de normal, plombé par une récession inédite. C’est ce que les économistes appellent effets de base et ceux-ci vont se décliner sur la plupart des indicateurs économiques des prochains mois et semer, c’est quasi certain, une sacrée pagaille pour les analystes et, sans doute, les banques centrales.