À -0,82 %, les taux à deux ans allemands flirtent depuis ce matin avec de nouveaux plus bas historiques. Alors que l’euro menace de tomber à parité contre le billet vert, que les anticipations d’inflation des ménages redressent vigoureusement la tête et que les statistiques économiques de la zone euro décrivent une nette amélioration de la situation (y compris en France !)…

Archives par catégories : Zone euro

Draghi, un brin trop morose pour atteindre son objectif

Faire du tapering sans le dire, l’exercice n’était pas facile. Pour faire passer l’idée d’une réduction du programme d’achats d’actifs de la BCE sans souffler sur les braises de marchés obligataires en état de surchauffe, M. Draghi se devait de ne pas paraître trop confiant. Le président de la BCE risque toutefois d’avoir un peu trop chargé la barque. Après une première réaction marquée des marchés à l’annonce d’une réduction du QE à 60 mds à partir du mois de mars, la conférence de presse a jeté un froid.

C’est, en effet, un M. Draghi pour le moins prudent qui est apparu devant les journalistes, assurément préoccupé par la tournure de l’environnement politique et géopolitique international et surtout moins confiant qu’envisagé sur l’avenir économique de la zone euro. Les prévisions de croissance à horizon 2018-2019 ne vont pas au-delà de 1,5 %-1,6 tandis que le scénario d’un retour de l’inflation vers 2 % à horizon 2019, que M. Draghi avait lui-même annoncé la semaine dernière, n’a pas été retenu ; à 1,7 % la prévision d’inflation officielle pour 2019 est le reflet d’un diagnostic des plus réservés pour la zone euro. L’évocation d’un possible retour à 80 milliards si nécessaire et l’élargissement de la gamme d’actifs éligibles n’étaient pas non plus de nature à laisser envisager une quelconque normalisation des conditions monétaires à horizon prévisible.

Résultat, alors que l’euro, les taux à deux ans et à 10 ans allemands étaient remontés à respectivement 1,08 USD, -0,68% et plus de 0,42 % immédiatement après l’annonce, ils n’étaient plus qu’à 1,062 USD, -0,76 % et 0,34 % à la fin de la conférence de presse.

Si les inquiétudes à l’égard du risque italien ne sont probablement pas étrangères à cette prudence, ces résultats ne sont probablement pas ceux qu’escomptaient les membres de la BCE favorables à la baisse du programme d’achats d’actifs. Outre-Rhin le maintien des taux à deux ans sur le très bas niveau négatif actuel n’est ni du goût de la Bundesbank ni de celui des épargnants. Quant à la baisse de l’euro, sans doute n’est-elle pas mieux perçue au moment où se profile une très vive accélération de l’inflation pour les tout prochains mois. Une telle absence de résultat risque de conduire la BCE à revoir sa copie ou le ton de sa communication, peut-être même avant son prochain comité de politique monétaire de janvier si d’aventure l’euro venait à faire preuve d’un regain de faiblesse persistant… Au total, si Mario Draghi a clarifié certains points de sa politique, pas sûr qu’il ait néanmoins apporté les éléments d’une meilleure visibilité sur les marchés de taux et le changes pour les mois à venir.

BMG Novembre 2016 – les marchés accusent le coup

* Notre indicateur d’activité ressort en zone de neutralité, après une révision à 0 (contre +1) en octobre. Malgré la hausse du climat des affaires et de l’activité industrielle, la consommation, l’investissement et les exportations ont été mitigés, souvent en retrait par rapport aux deux mois précédents, à l’exception du cas américain où l’embellie est générale.

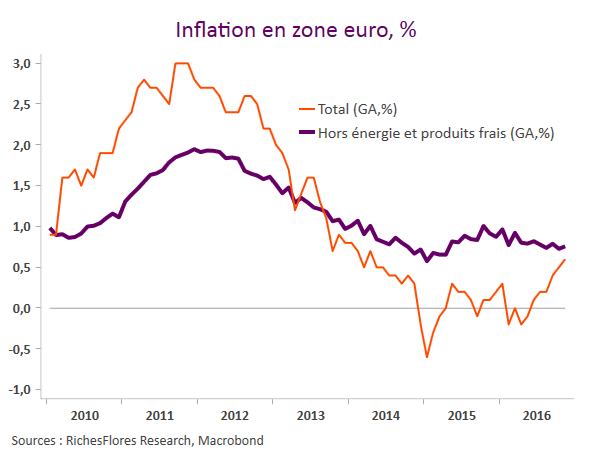

Pour le 3ème mois consécutif, l’inflation remonte, avec un solde à + 2 ce mois-ci.

M. Draghi parle trop pour ne rien avoir à nous dire…

Les prises de parole du Président de la BCE se sont multipliées ces jours-ci et ont pris un tour moins anxiogène après son allocution devant le Parlement européen en début de semaine dernière. Mais surtout, ce souci de pré-annoncer le contenu des nouvelles prévisions que la BCE délivrera jeudi prochain au terme de son Comité de politique monétaire n’est guère habituel et l’on peine à considérer qu’il soit anodin, surtout lorsqu’il s’agit d’annoncer que, selon ce scénario, l’objectif officiel d’inflation devrait être atteint d’ici 2018-2019.

La BCE vise-t-elle à disséminer quelque alerte sur un possible changement de cap de sa politique monétaire ? On est tenté de le penser.

Tapering, who cares ?

Mario Draghi aurait pu faire mieux pour convaincre que la réduction de son programme d’achats d’actifs à partir du mois de mars n’était pas un sujet. Car assurer, comme il l’a fait, que le QE ne serait pas stoppé brutalement, quand personne n’avait osé imaginer un tel scénario, suggère plutôt que la question d’un éventuel « tapering » soit bel et bien d’actualité…

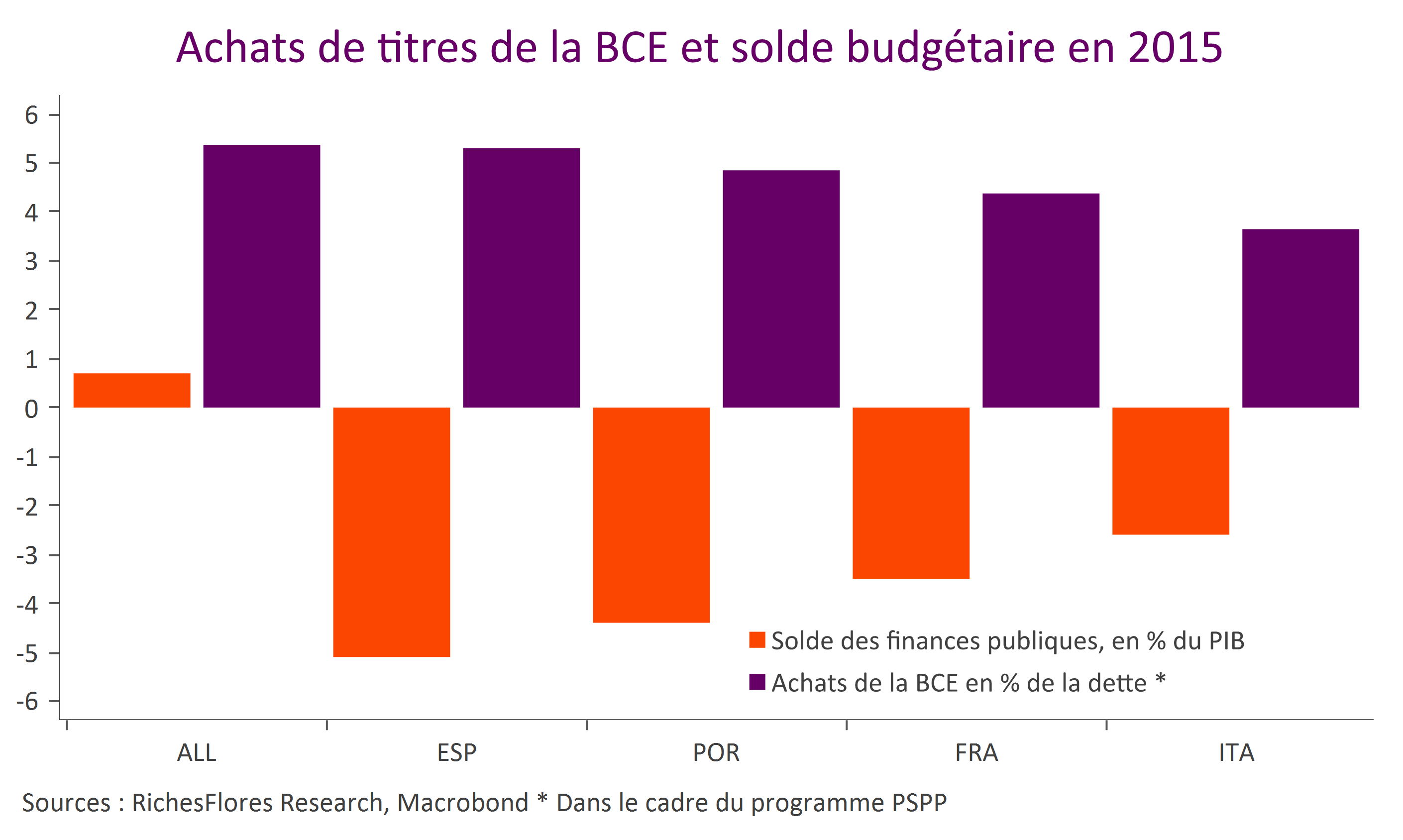

Les raisons susceptibles d’inciter la BCE à franchir le pas sont, de fait, assez nombreuses, de sorte que l’interprétation que les marchés ont eue des propos du Président de la BCE lors de sa conférence de presse du 20 octobre, peut être perçue comme assez largement conciliante. Retour sur un sujet auquel il pourrait être difficile d’échapper dans les prochaines semaines.

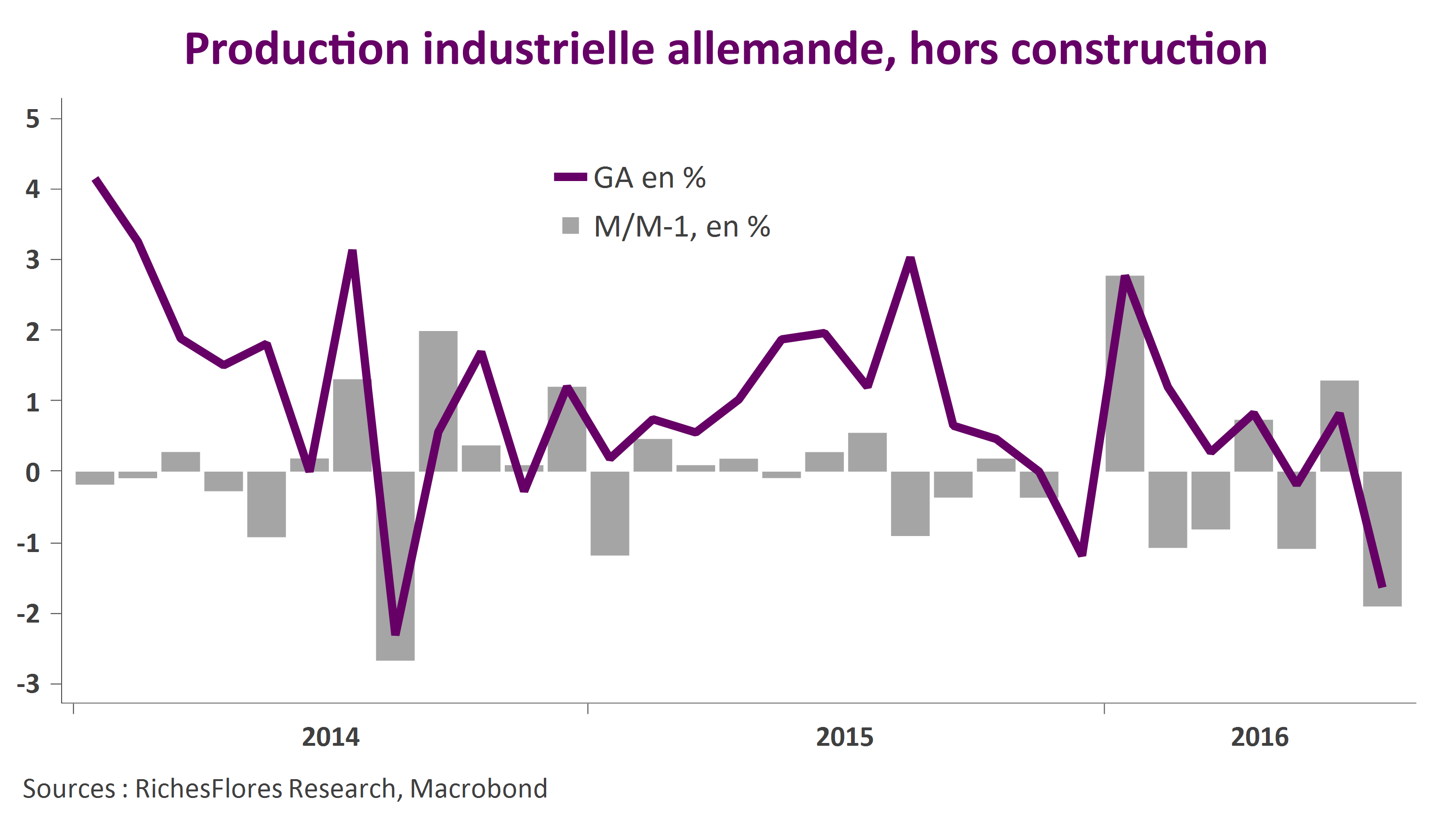

La production industrielle décroche en Allemagne

Après de médiocres commandes à l’industrie allemande publiées hier, la production de ce matin est carrément mauvaise. En juillet, l’activité industrielle hors construction s’est repliée de 1,5 % soit encore une baisse de 1,6 % par rapport au mois de juillet 2015, la plus faible performance depuis deux ans.

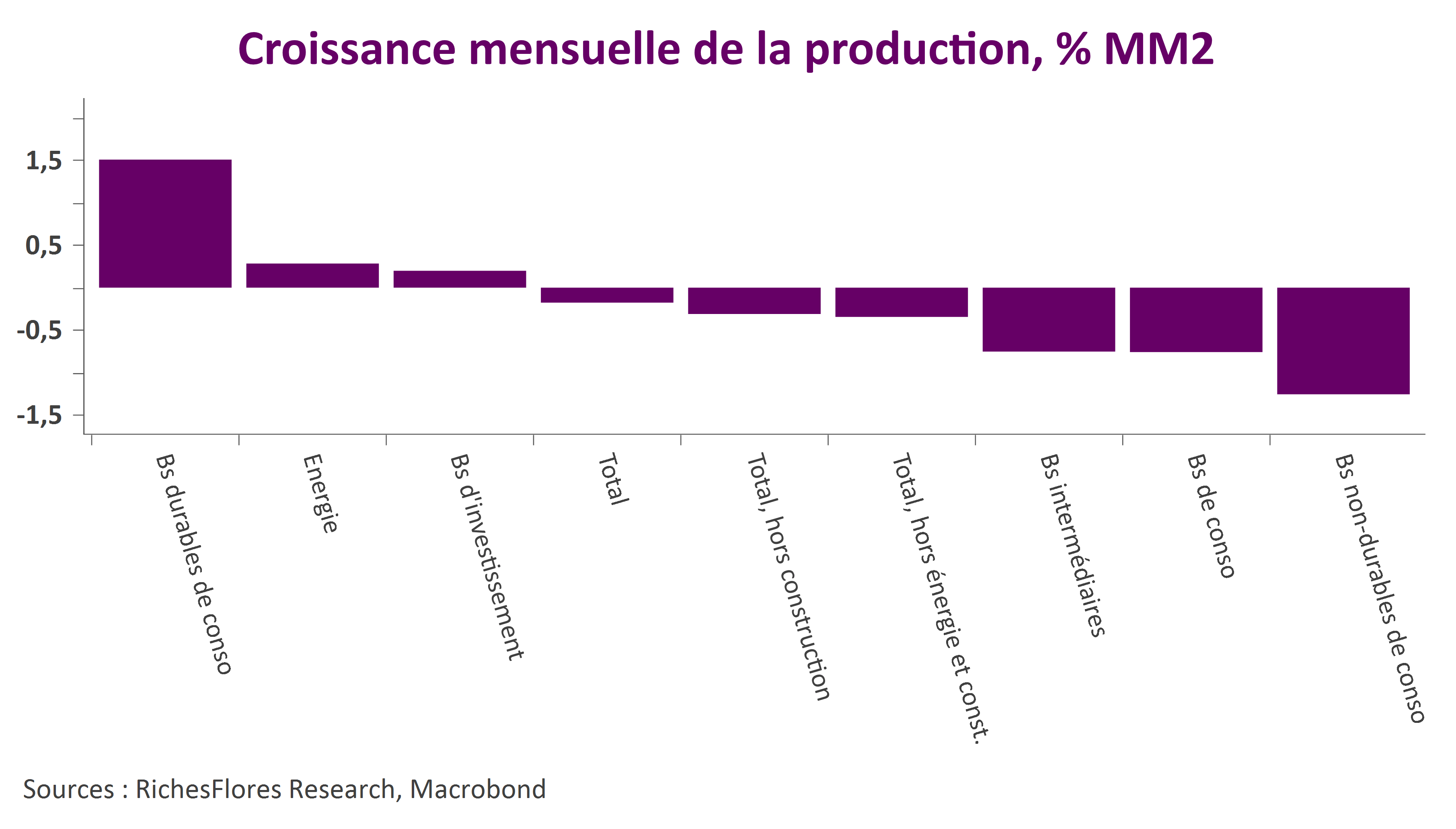

Le résultat est plus mauvais encore une fois exclu le secteur énergétique, seul à avoir progressé en juillet : hors construction et énergie, la production s’inscrit en baisse de 1,9 %, en effet. Si le rebond du mois de juin permet de relativiser la mauvaise nouvelle de ce matin, le résultat sur deux mois n’en reste pas moins préoccupant, l’économie allemande étant à l’évidence en perte de vitesse, quand le net repli de la production de biens intermédiaires n’augure pas des meilleures tendances pour les mois à venir.

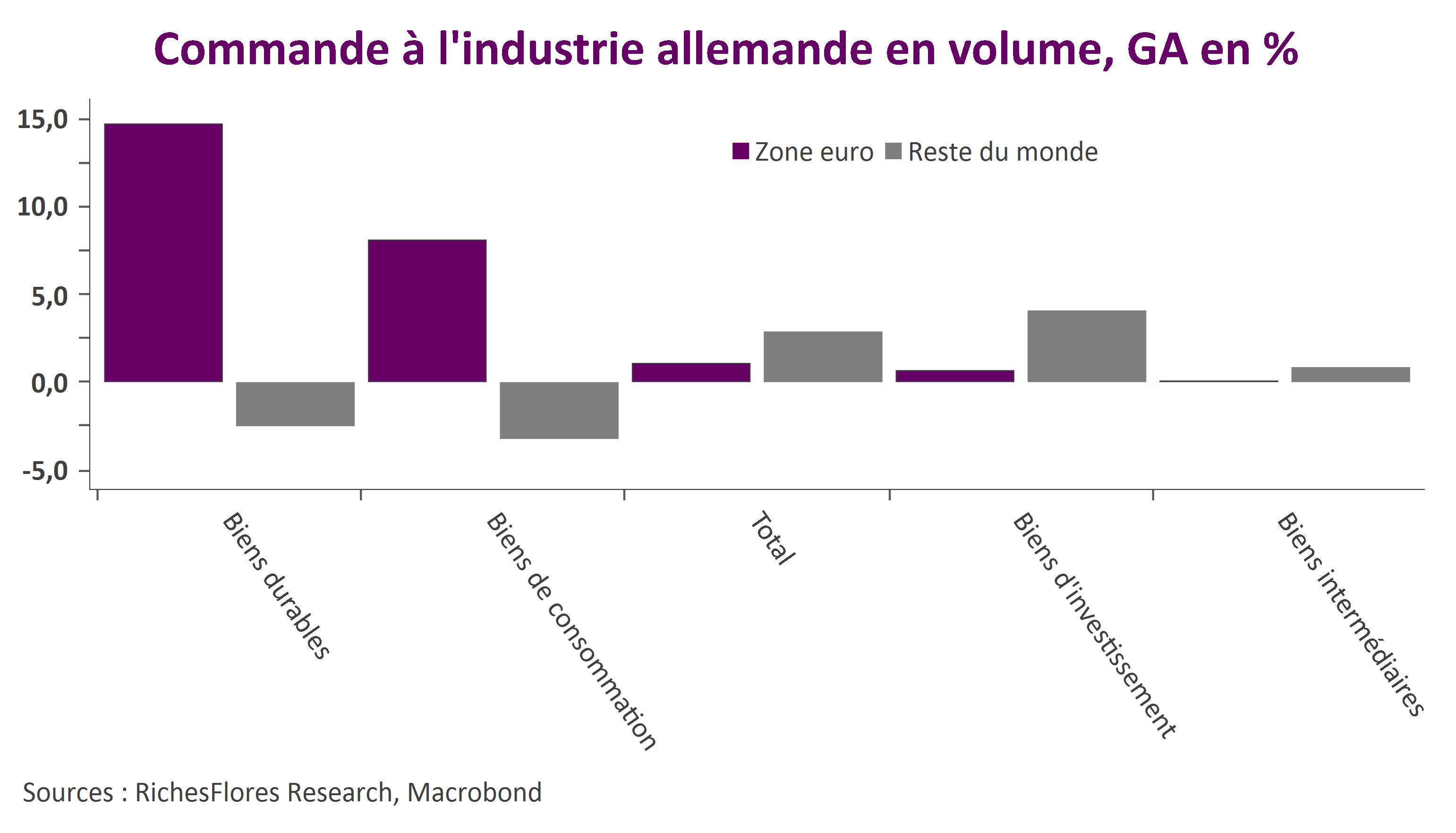

Curiosité déjà observée hier dans les chiffres des commandes, les biens de consommation durables constituent le principal soutien à la croissance. L’automobile est vraisemblablement à l’origine de cette situation, un constat néanmoins insuffisant pour compenser les mauvaises nouvelles en provenance des secteurs-clés de l’industrie allemande que sont également ceux des biens d’investissement et des biens intermédiaires. Les commandes publiées hier donnent un certain nombre d’éléments d’explication à cet essoufflement :

- Une détérioration de la demande domestique de plus en plus clairement identifiée depuis le début de l’été.

- Une anémie persistante de la demande extra-zone euro dont on ne peut estimer à ce stade quelle est la part de la responsabilité britannique.

Dans l’ensemble, ces données confirment la fragilité de l’économie allemande dans un contexte de stagnation de la demande internationale qui, malgré le soutien représenté par la meilleure tenue de la demande intra-UEM, a du mal à tirer son épingle du jeu en présence.

La BoJ, le yen et l’Eurostoxx

On s’en doutait, les moyens à disposition de la Banque centrale du Japon pour infléchir le cours des choses, en particulier celui du yen, sont pour le moins réduits. La raison ne tient pas tant à sa politique, outrancièrement accommodante, qu’au privilège malheureux d’avoir une devise au statut de valeur refuge. Peu importent, dès lors, les moyens mis en œuvre, c’est du degré d’aversion au risque global que dépendent en premier lieu les évolutions du taux de change ces derniers mois. Or, le climat n’est pas particulièrement favorable à l’appétit pour le risque, en témoignent l’ascension des métaux précieux depuis le début de l’année et la chute des taux d’intérêt à long terme. Dans un tel contexte, le reflux des matières premières et celui du dollar depuis mercredi ne facilitent guère la tâche de la BOJ ; le risque que le yen ait entamé aujourd’hui une nouvelle phase d’ascension est donc probablement élevé.

Les entreprises européennes et, par voie de conséquence, les marchés européens, pourraient s’en réjouir. Quatrième exportateur mondial derrière l’Allemagne, cinquième si l’on comptabilise l’Union européenne, le Japon est loin d’avoir un rôle secondaire sur le front de la compétition internationale, en tout premier lieu à l’égard de l’Allemagne avec laquelle il occupe, dans bien des domaines, les mêmes terrains. Pourquoi dès lors ne pas prendre comme une bonne nouvelle le quasi-statu-quo de la Banque du Japon de ce mois-ci ?

Enquête INSEE, un peu de réconfort après les PMI

Les résultats de l’enquête mensuelle de l’INSEE publiés ce matin sont globalement d’un meilleur cru que les derniers PMI, confirmant en particulier l’amélioration du contexte domestique malgré des déconvenues persistantes à l’exportation.