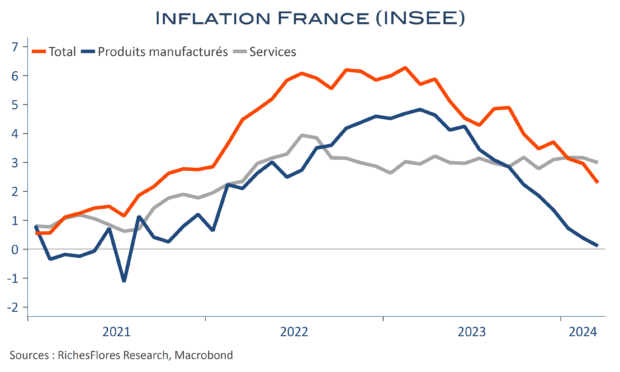

Le reflux de l’inflation française s’est accéléré en mars, avec une baisse à 2,3 % (2,4 % selon les chiffres harmonisés), contre 3 % en février. Ni les effets de base, ni les hausses de prix du pétrole n’étaient favorables à un tel décrochage qui semble trouver de bonnes raisons du côté de la morosité des consommateurs, une nouvelle fois rappelée par les données mensuelles d’achats de biens. En février, la consommation des ménages n’a pas fait mieux que de stagner après une contraction de 0,6 % en janvier.

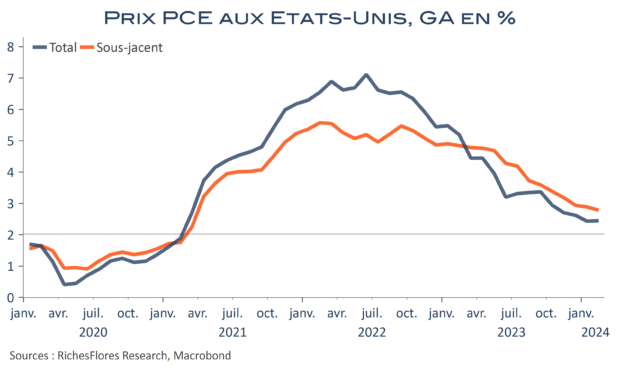

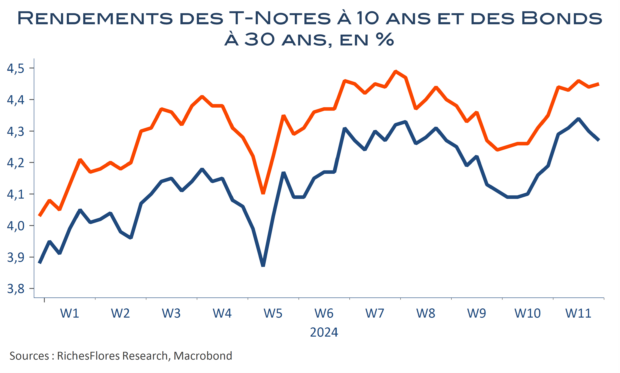

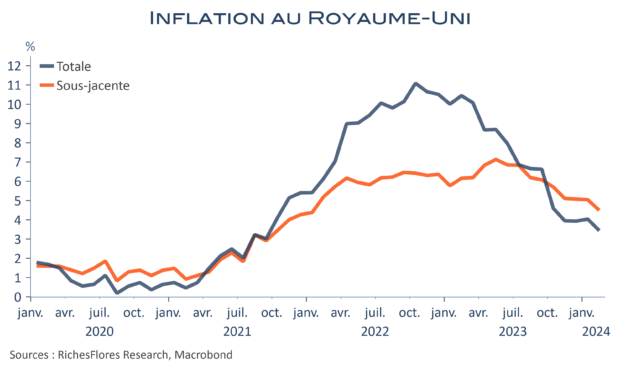

Le premier trimestre ne se présente pas sous les meilleurs hospices ni en France, ni en Allemagne où les ventes de détail ont de nouveau décroché de 1,9% en février. L’inflation en net repli, à confirmer avec les données allemandes attendues mardi, pourrait-elle donner des ailes à la BCE à la faveur d’une première baisse de ses taux dès sa réunion du mois d’avril ? La question va se poser sérieusement avec de telles données, quoi qu’il en soit de la situation américaine, quand, par ailleurs, le gouverneur de la BdF ne cache plus sa détermination à peser de tout son poids en ce sens. L’euro est, de fait, repassé sous les 1,08 $ depuis 24 heures.