Quid de la FED face au nouveau round d’assouplissement monétaire que préparent la rechute des MP et la montée des risques britanniques ?

Sur le papier, la FED aurait largement de quoi changer une nouvelle fois son fusil d’épaule et préparer le terrain pour une communication relativement « hawkish » au terme du FOMC de la semaine prochaine, tout du moins au vu des derniers chiffres sur l’économie américaine. C’est le propre, en effet, d’une gestion de court terme, assise sur un panier d’indicateurs plus ou moins définis, que d’être soumise à des contradictions répétées. Faute d’avoir su revoir son objectif d’inflation à la hausse, les va et viens incessants de la FED depuis le début de l’année l’ont déjà conduite à changer par trois reprises son fusil d’épaule, soit quasiment autant que de FOMC depuis janvier !

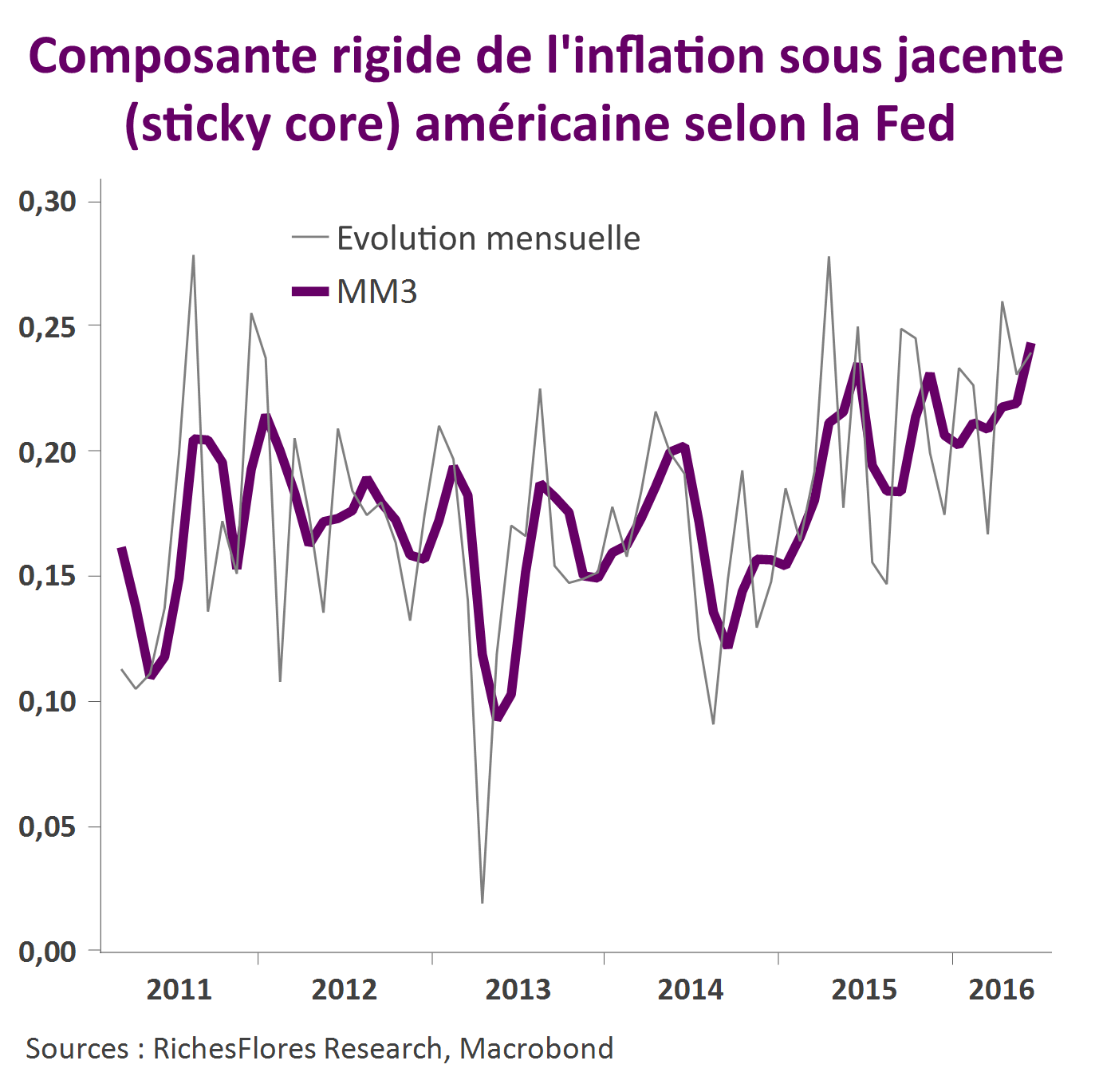

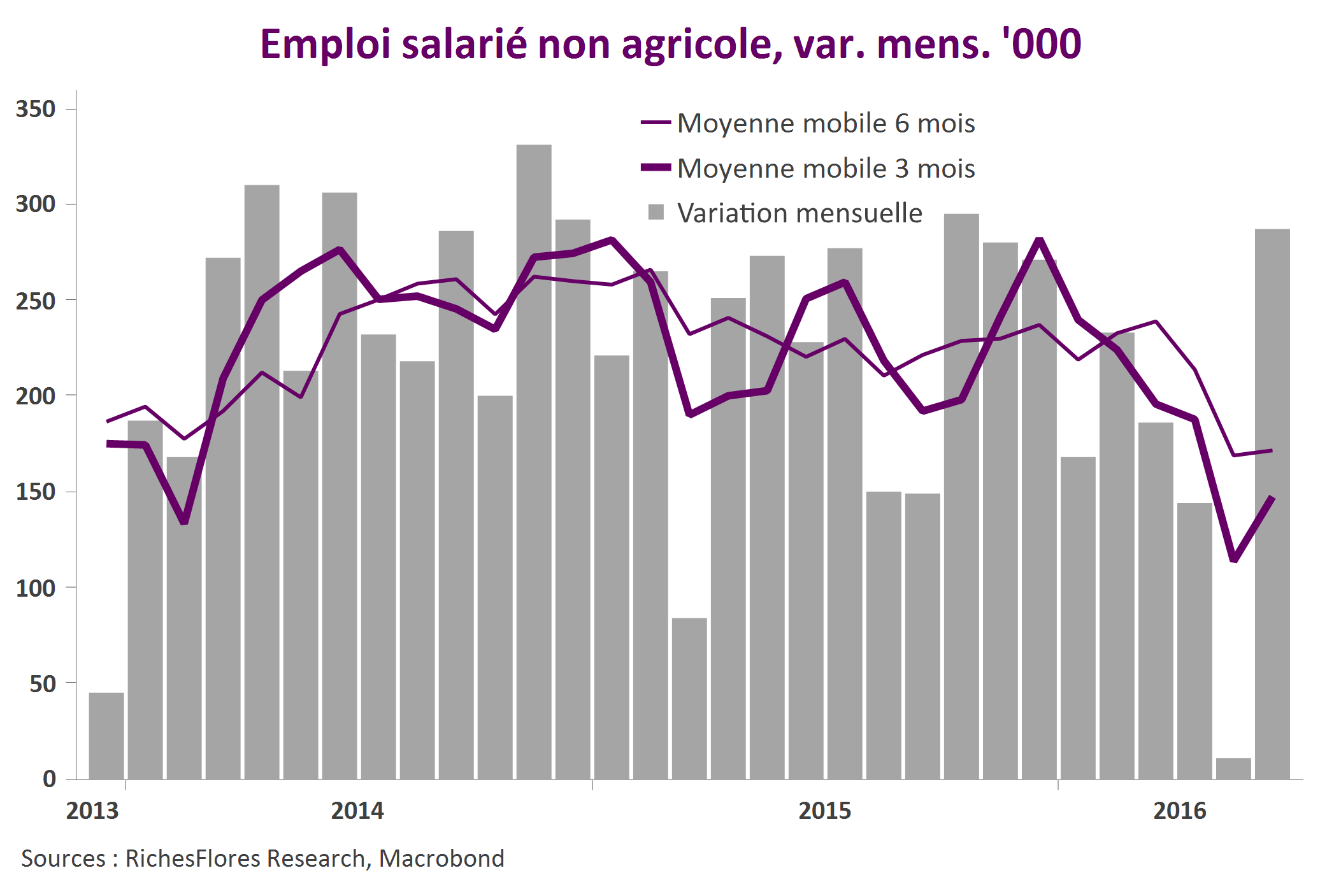

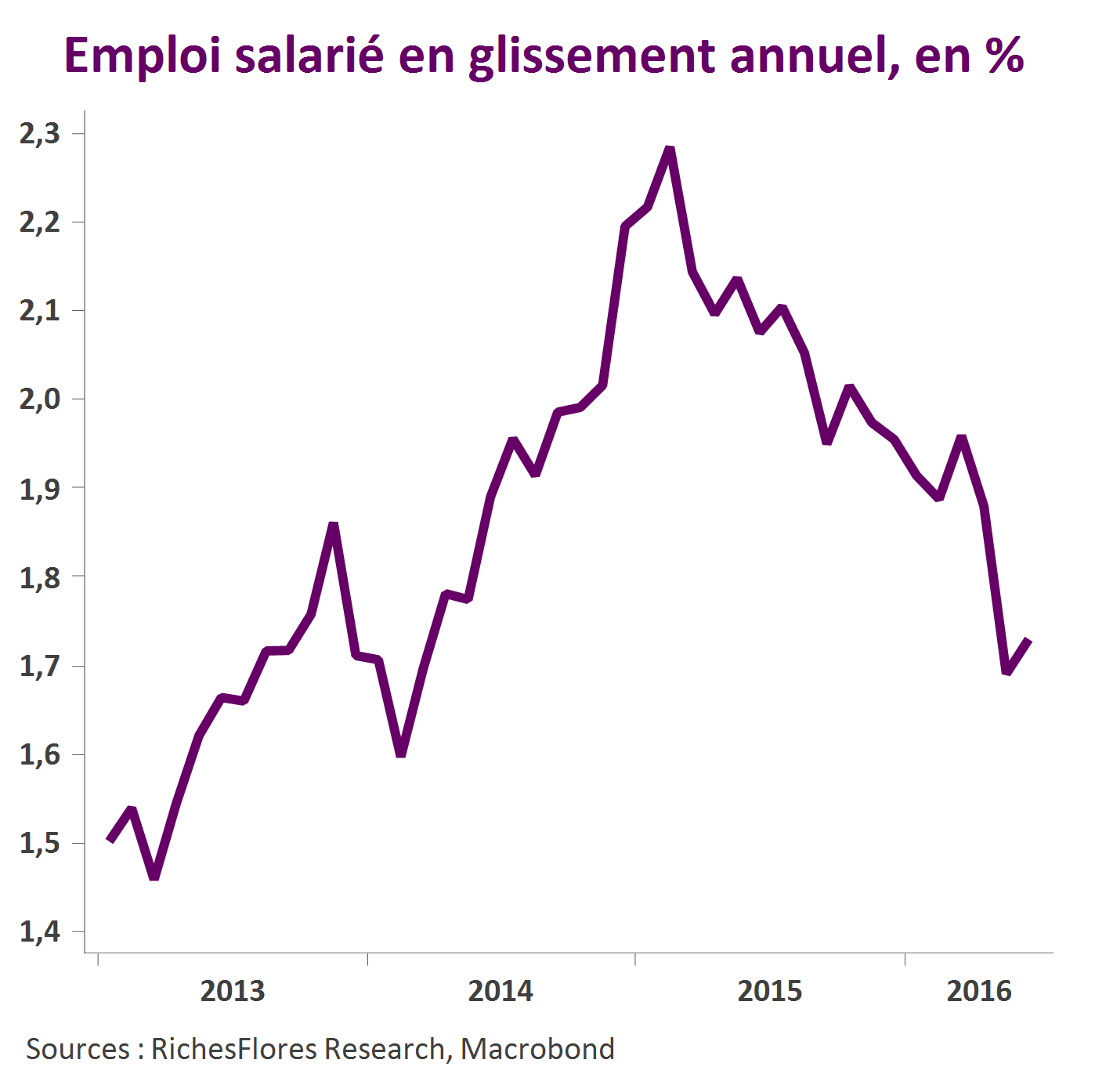

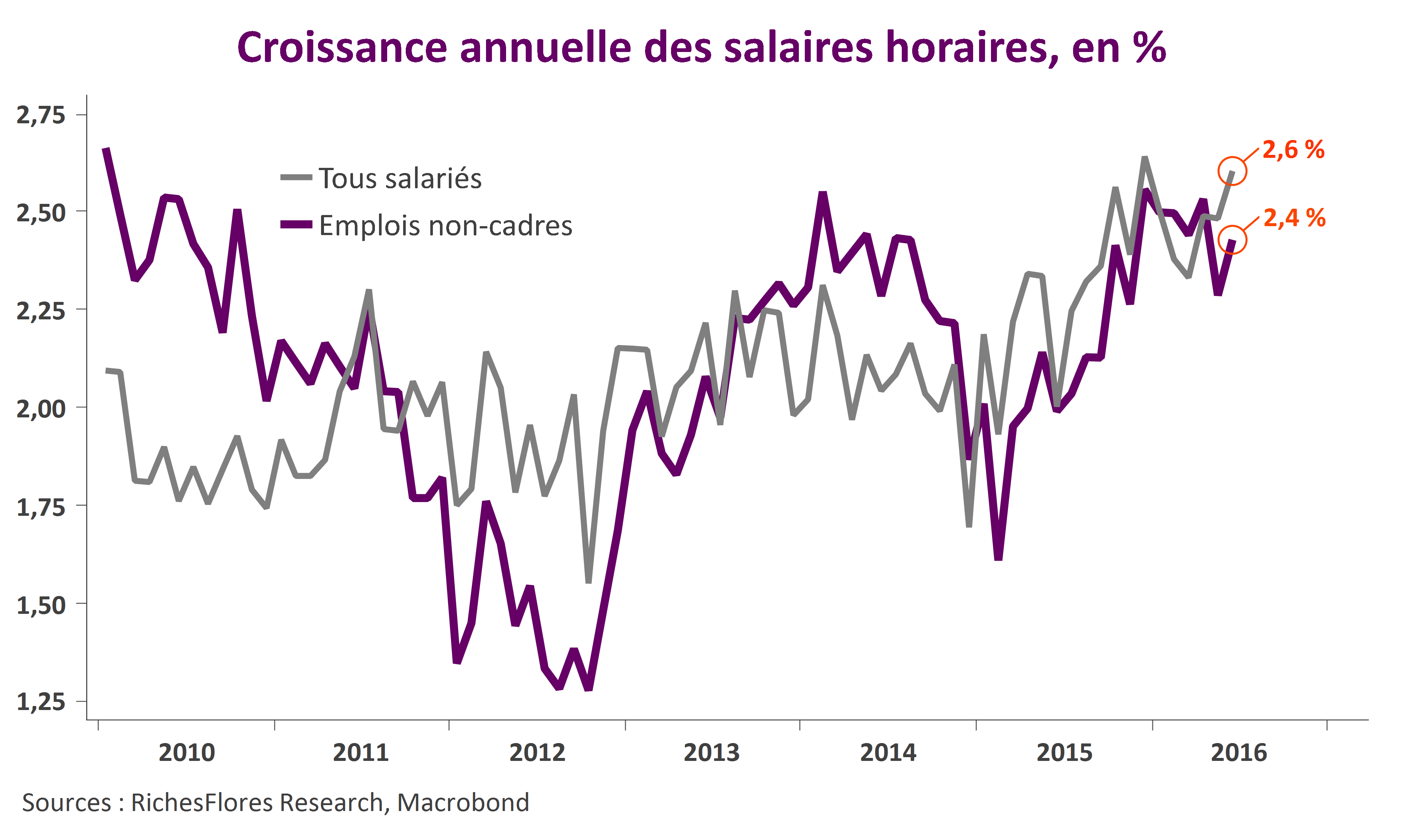

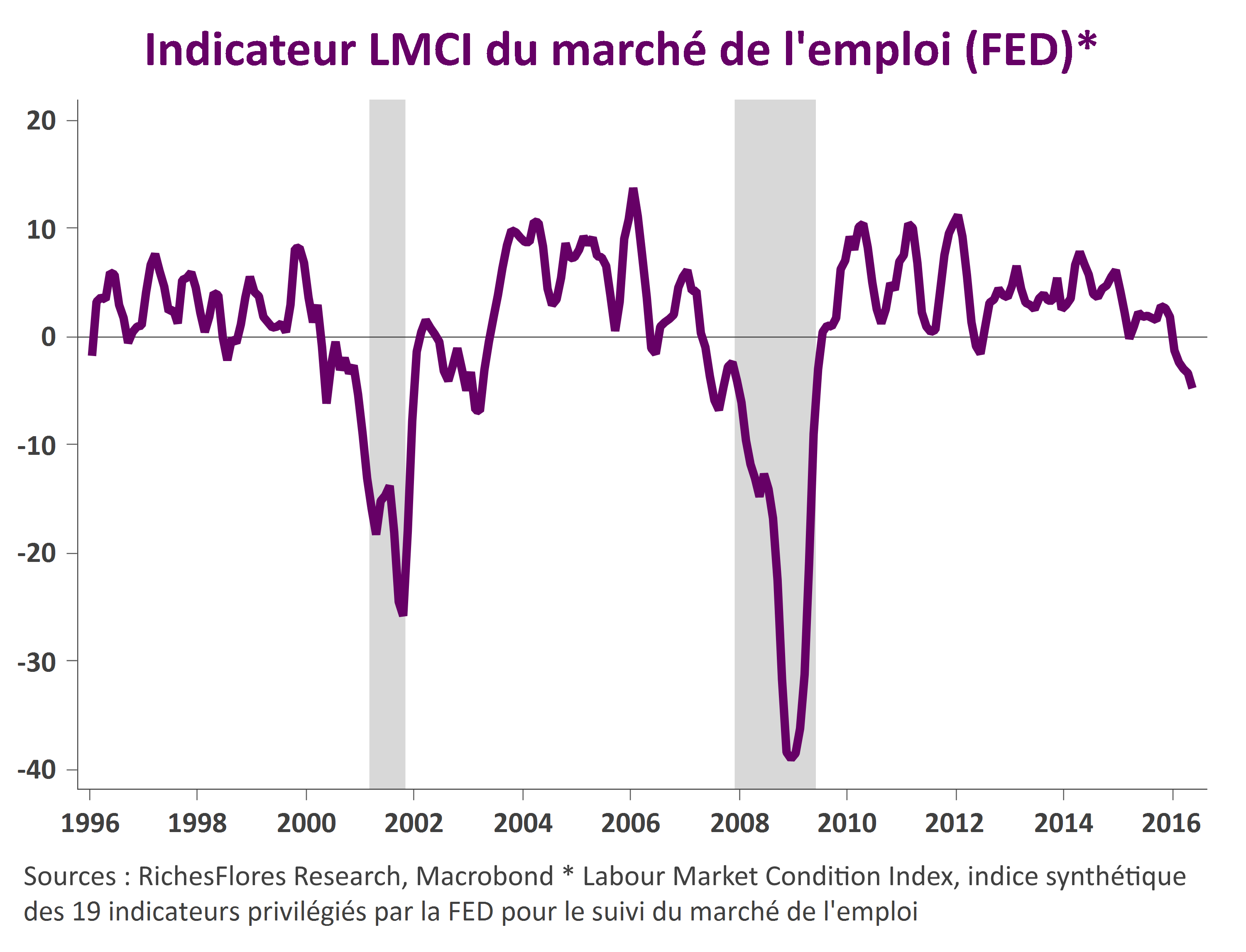

Sans doute est-ce, en l’occurrence, ce qui se prépare à nouveau pour la semaine prochaine car, avec un horizon d’analyse grosso modo mensuel, la cause est sans appel : emploi, consommation, salaires, inflation sous-jacente, record du S&P 500, BRexit sous contrôle de Theresa May, Chine de nouveau sous anesthésie de crédit… tout est potentiellement en place pour ?que la FED vienne à reconsidérer l’opportunité d’un relèvement de ses taux d’intérêt dès le mois de septembre.