Tag Archives: FED

Allo, Dr. Powell, c’est pour une épidémie de grippe cette fois-ci…

Contrairement au consensus, nous avions privilégié dans notre scénario du mois de décembre l’hypothèse de nouvelles baisses des taux directeurs de la FED avant la fin de l’année. Les raisons étaient simples : déceptions économiques et instabilité financière finiraient par appeler la Fed au secours à un moment où l’autre, année électorale ou non. Dans notre scénario, cela intervenait plutôt au second semestre 2020 sans avoir véritablement les moyens de préciser davantage le timing de cette prévision, surtout là pour souligner notre conviction que J. Powell n’hésiterait pas à agir si les perspectives de marchés commençaient à virer de bord, ce qu’elles finiraient, à nos yeux, immanquablement par faire après l’exubérance de début d’année. Peu audible jusqu’alors cette hypothèse l’est davantage ces derniers jours…

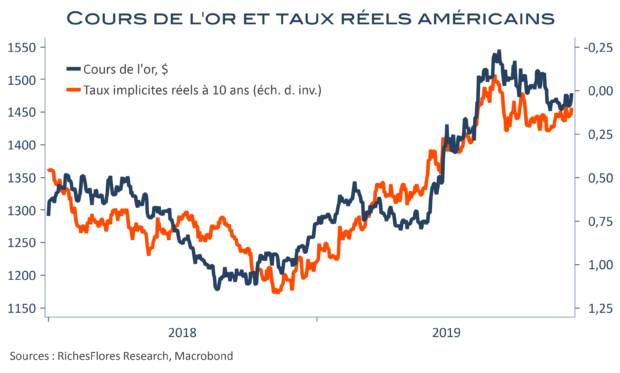

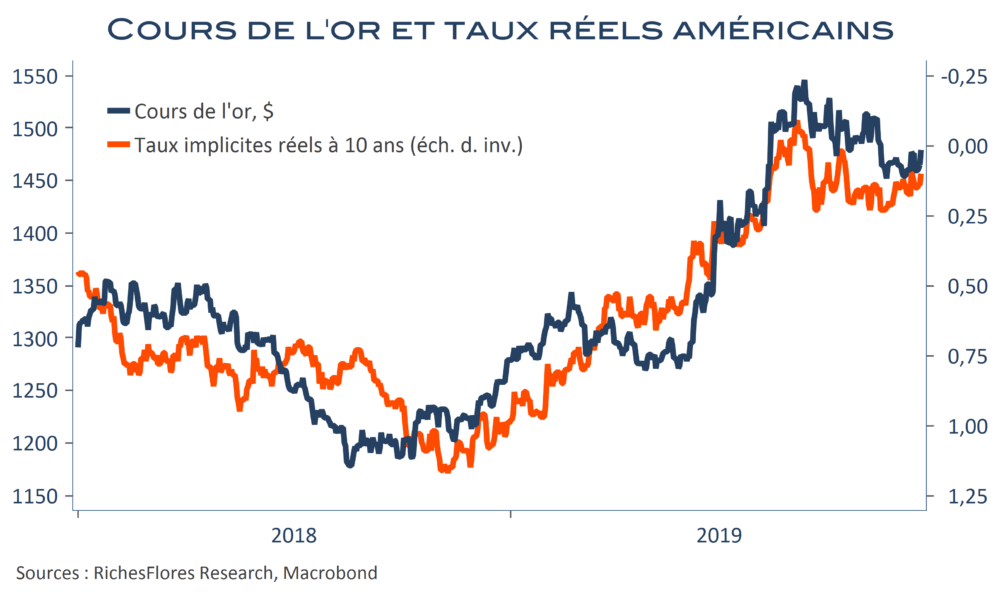

J. Powell dope les anticipations de baisse des taux, fait bondir l’euro, le yen et l’or…

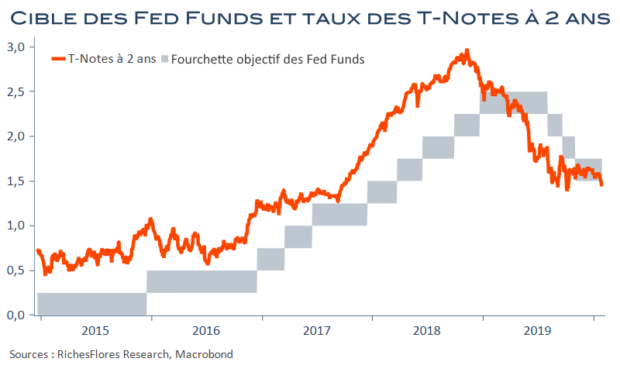

La FED semble être passée d’une posture du « wait & see » à celle du « WAIT, WAIT, WAIT » ! Selon le scénario médian privilégié par le FOMC, les taux directeurs conserveraient leur niveau actuel de 1,6 % jusqu’en décembre de l’année prochaine, avant de monter d’un quart de point en 2021 et encore d’un quart de point en 2022, afin de terminer leur course à 2,1 % dans trois ans ! En d’autres termes, la FED ne voit plus de risque d’inflation. En dépit de perspectives de maintien du taux de chômage autour de ses niveaux présents, dans une fourchette de 3,5 % à 3,7 % d’ici fin 2022, sa prévision d’inflation reste inchangée, à 1,9 % l’an prochain puis 2 % en 2021 et 2022. Dans de telles conditions, pas de place pour des hausses de ses taux directeurs dont la projection a été revue en baisse de 2,4 % à 2,1 % d’ici fin 2022 par rapport aux projections de septembre.

J. Powell dope les anticipations de baisse des taux, fait bondir l’euro, le yen et l’or…

La FED semble être passée d’une posture du « wait & see » à celle du « WAIT, WAIT, WAIT » ! Selon le scénario médian privilégié par le FOMC, les taux directeurs conserveraient leur niveau actuel de 1,6 % jusqu’en décembre de l’année prochaine, avant de monter d’un quart de point en 2021 et encore d’un quart de point en 2022, afin de terminer leur course à 2,1 % dans trois ans ! En d’autres termes, la FED ne voit plus de risque d’inflation. En dépit de perspectives de maintien du taux de chômage autour de ses niveaux présents, dans une fourchette de 3,5 % à 3,7 % d’ici fin 2022, sa prévision d’inflation reste inchangée, à 1,9 % l’an prochain puis 2 % en 2021 et 2022. Dans de telles conditions, pas de place pour des hausses de ses taux directeurs dont la projection a été revue en baisse de 2,4 % à 2,1 % d’ici fin 2022 par rapport aux projections de septembre.

Les banques centrales dans l’inconfort

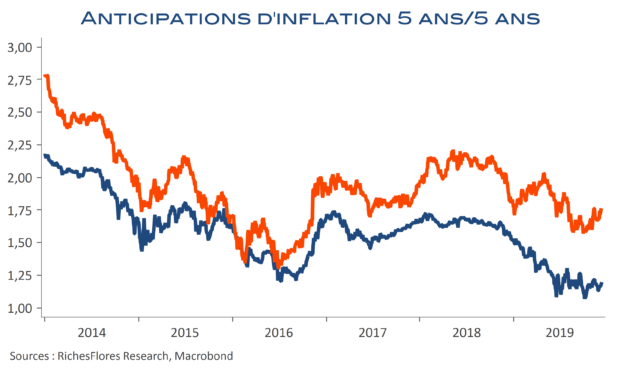

FED et BCE se réunissent cette semaine et délivreront leur verdict ce soir pour la première et demain pour la seconde. Aucun changement de politique monétaire n’est attendu mais les incertitudes sont élevées sur ce que pourraient laisser suggérer les détails de leur communication pour les perspectives 2020. Ni la FED ni la BCE ne jouent une partition facile. Si toutes deux ne doutent pas de la nécessité de maintenir des conditions monétaires accommodantes, voire très accommodantes dans le cas de la BCE, aucune ne semble confortable avec l’excès d’appétit pour le risque provoqué par leur action récente, sur fond de très faibles progrès en matière d’anticipations de long terme d’inflation.

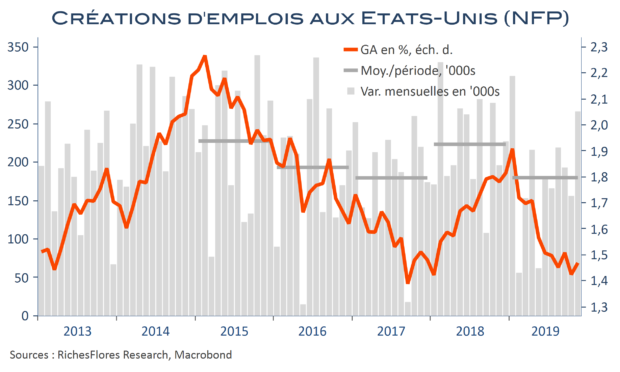

Emploi américain : gare à l’excès de confiance à la veille du FOMC

Allez, soyons franc ; nous ne sommes probablement pas les seuls à nous interroger sur la véracité de ce rapport sur l’emploi américain du mois de novembre ? 266 K créations de postes, c’est quand même beaucoup, même avec une lecture des plus conciliantes sur les tendances de la conjoncture américaine, compte-tenu de ce que nous ont renvoyé les indicateurs les plus récents. Qui sait si ce chiffre résistera même à la révision de la prochaine livraison ou à celles, plus tardives, que réalise régulièrement le BLS dont l’exercice en cours annonce déjà un coup de rabot de 501 K créations de postes pour les estimations à mars 2019 ?

Quoiqu’il en soit du scepticisme bien légitime à l’égard de cette publication, un point est sûr : ce rapport arrive à point nommé pour des marchés impatients d’aller plus loin dans les développements d’un scénario de reflation qui commençait à prendre l’eau. Il faut donc s’attendre à des réactions à la hauteur avant que n’intervienne un facteur contrariant, lequel pourrait toutefois ne pas tarder avec la tenue du FOMC mercredi prochain et l’approche de la date butoir du 15 décembre de relèvement les droits de douanes en cas d’échec des négociations commerciales avec la Chine.