Les données américaines du jour ne sont pas franchement en phase avec l’optimisme des marchés, avec une timide hausse des ventes de détail et une production industrielle en repli de 0,8 %.

Les premières ont augmenté de 0,3 % en octobre… après avoir baissé de 0,3 % en septembre. Hors automobiles, la hausse n’est plus que de 0,1 %, après un chiffre révisé de 0 à -0,1 %, l’ensemble à prix courants. Sachant que l’indice des prix s’est accru de 0,4 % le mois dernier, cela suggère toutes choses égales par ailleurs, un déclin des achats réels pour le deuxième mois consécutif…

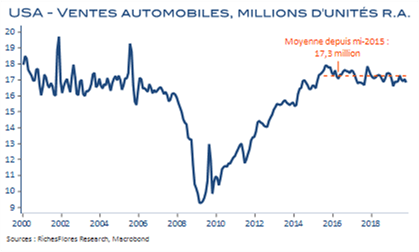

Si côté automobile, les données semblent un brin meilleures, il s’agit sans doute d’un effet prix au vu de ce que nous savons des ventes de véhicules sur la période, en léger repli, dans la tendance de ces derniers mois, à 16,8 millions.

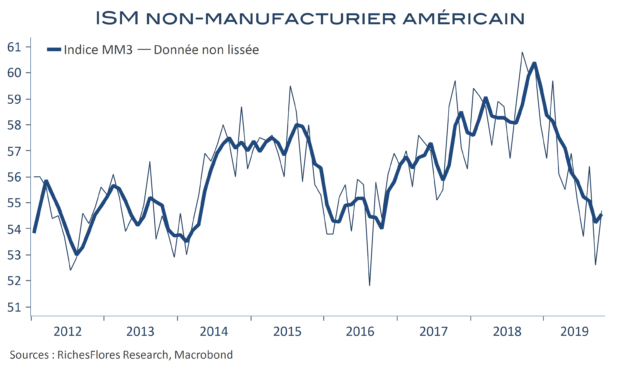

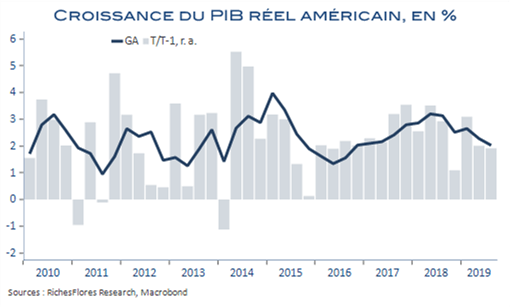

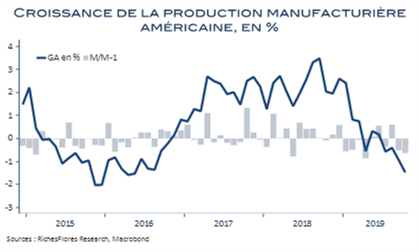

Mais les résultats sont plus mauvais encore du côté de la production industrielle, en baisse de 0,8 % après déjà un repli de 0,3 %. Sur un an, la récession industrielle s’accentue ainsi, à -1,1 %. Côté manufacturier, le rebond de l’ISM n’a pas été suivi de faits : la production flanche de 0,6 % – après déjà -0,5 % le mois dernier ce qui porte à sept les mois en recul cette année et à -1,5 % la contraction annuelle de production.

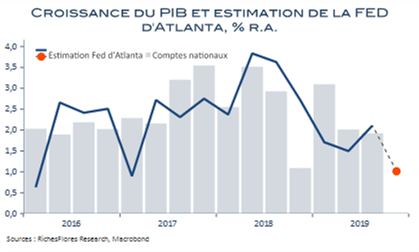

Au total, le quatrième trimestre ne débute pas sous les meilleurs auspices. Déjà faible, à tout juste 1 % en rythme annualisé, l’estimation de la FED d’Atlanta pour la croissance du quatrième trimestre ne semble pas devoir s’améliorer.

À ce rythme-là, J. Powell ne va pas pouvoir garder longtemps son discours enchanteur sur la bonne santé de l’économie américaine et encore moins son intention de statu quo…. Vite, vite, un accord commercial…