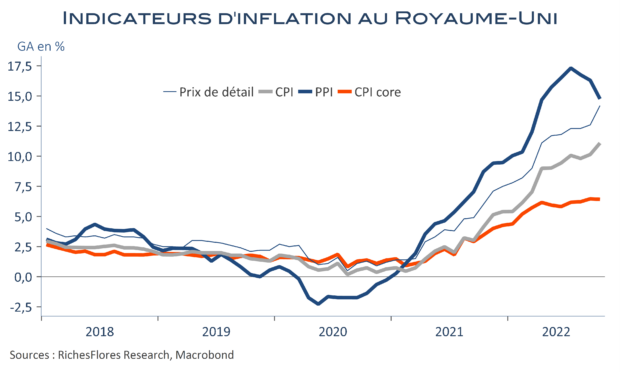

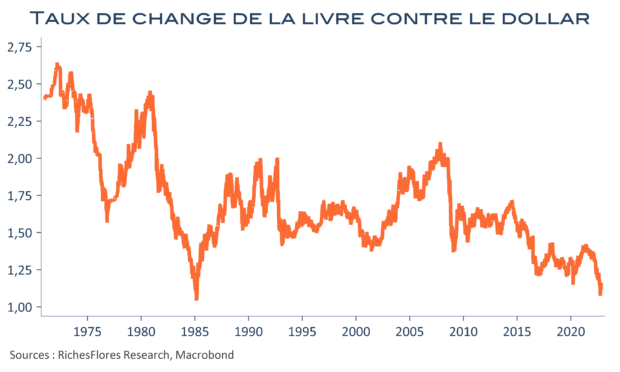

C’est dans un contexte bien peu favorable que sera présenté le premier « mini budget », demain, du gouvernement Sunak : une inflation à plus de 11 %, une baisse du PIB, probablement la première d’une longue série, de 0,2 % au troisième trimestre, et une perte de poids économique du pays symbolisée par le dépassement de la City par la bourse de Paris. Sans oublier un parti conservateur très affaibli après les expériences Johnson et Truss. Malgré le soutien budgétaire qu’appelle, traditionnellement, une période de récession, c’est un budget marqué par l’austérité que prépare J. Hunt afin de restaurer une crédibilité britannique sapée par L .Truss en à peine un mois. Pour l’heure, il est aidé dans sa tâche par les marchés, avec un fort rebond de la livre et un repli des taux des Gilts, qui ont vu dans sa nomination le signe du retour au sérieux budgétaire. Reste à savoir qui portera la plus grande part du fardeau de l’austérité promise et si le gouvernement a retenu les leçons de la crise de 2008, après laquelle la cure d’austérité avait handicapé durablement les services publics et les territoires les plus pauvres. Dans le cas contraire, il risquerait d’ancrer plus encore dans le temps la dépression déjà annoncée par la BoE.