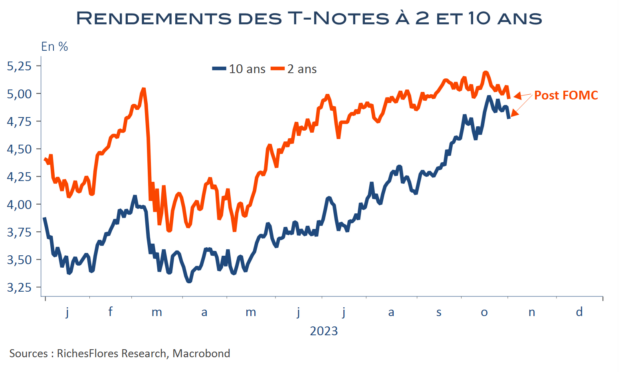

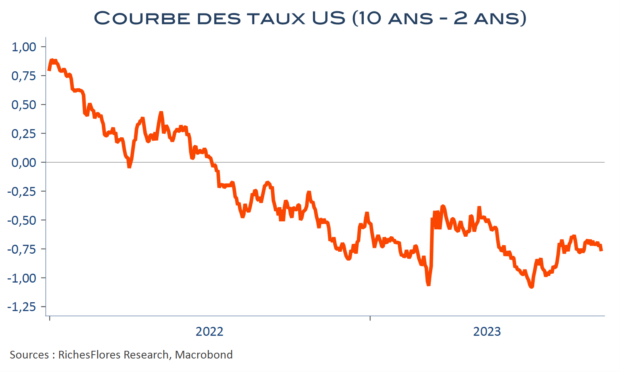

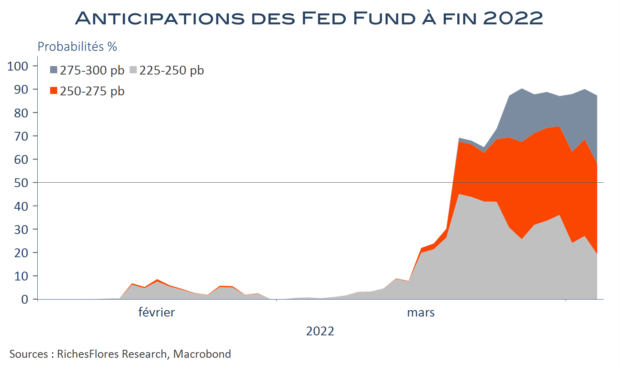

Comme largement anticipé et pré-annoncé par J. Powell il y a deux semaines, la FED a laissé inchangé le niveau des Fed Funds, à 5,25 %-5,50 %. Restait néanmoins les incertitudes sur la manière dont elle verrait les choses pour la fin de l’année et au-delà, après une série d’information plutôt contrariantes. C’est là qu’elle surprend. Malgré un début de communiqué plutôt hawkish « les indicateurs récents suggèrent que l’activité économique a progressé à un rythme soutenu au troisième trimestre. Les créations d’emplois ont ralenti depuis le début de l’année, mais restent fortes, et le taux de chômage est resté faible. L’inflation reste élevée. Le système bancaire est solide et résilient… », c’est sur la suite que J. Powell va construire un argumentaire nettement moins agressif, en l’occurrence, sur les effets encore à venir d’un haut degré de restriction monétaire sur les ménages et les entreprises. La Fed considère, manifestement, que le resserrement monétaire est dorénavant suffisant pour continuer à infuser ses effets sur l’emploi et l’inflation futurs et ses critères d’appréciation évoluent. La remontée des taux longs n’y est pas pour rien, quand J. Powell mentionne bon nombre de risques sur les perspectives, dont un possible shutdown de l’administration. Mais c’est sur une possible amélioration du potentiel de croissance de l’économie américaine qu’il appuie, surtout, son raisonnement, ce qui le conduit, notamment, à minimiser l’importance du bas niveau du taux de chômage sur l’inflation.