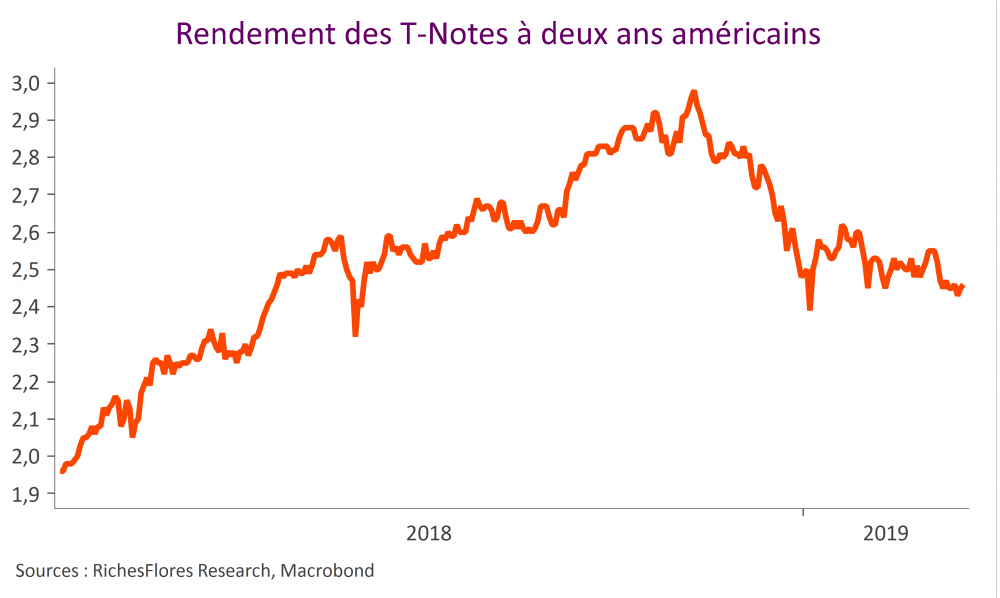

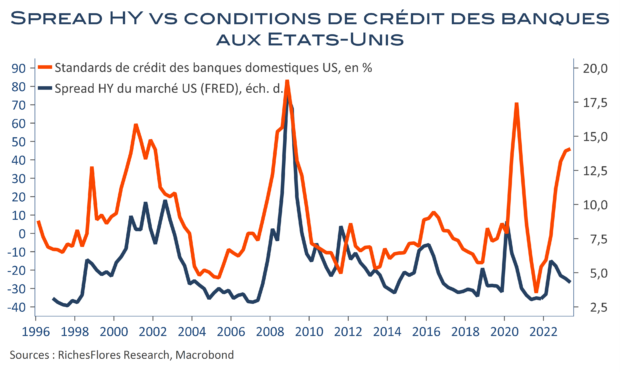

En privilégiant la hausse des taux à la réduction de leur bilan, les banques centrales ont nui à la bonne transmission de leur politique monétaire. Les taux longs sont restés anormalement bas et ont conservé, en termes réels, un caractère négatif attractif. Par ailleurs, si les conditions de crédit bancaire se sont nettement durcies, les marchés du crédit aux entreprises ont continué à profiter de liquidités abondantes et d’un attrait renforcé par la hausse des rendements. L’ensemble a abouti à une situation asymétrique inédite dans laquelle les risques de crise immobilière et bancaire confrontent une relative aisance des conditions financières, susceptible d’alimenter une nouvelle jambe d’inflation une fois l’étreinte des banques centrales desserrée.

Face à de telles incertitudes, le pragmatisme devrait l’emporter. La Fed en a déjà fait beaucoup et a suffisamment d’arguments pour marquer une pause, sans céder, pour autant, aux sirènes d’un assouplissement à venir. Elle devrait rester, a priori, très vigilante sur son action future, au risque d’apparaître plus « faucon » qu’attendu. La BCE a plus de raisons, encore, de faire une pause à en juger par la dégradation accélérée de la conjoncture régionale, mais n’en a sans doute pas les moyens au vu de la composition de son conseil. Pour autant, si les « colombes » cèdent une dernière fois, elles semblent être en mesure de se rattraper sur la communication au sujet de l’orientation à venir, qui pourrait paraître plus accommodante qu’escompté. Quoi qu’il en soit, il est bien tôt pour penser que les banques centrales donneront, cette semaine, la direction définitive aux marchés de taux.