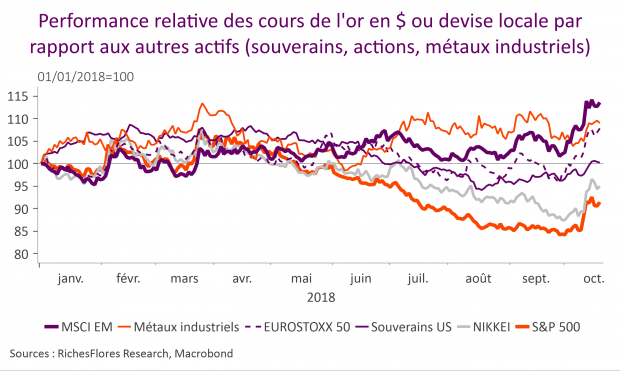

Malgré sa piètre performance récente, l’or semble bien en passe de retrouver sa qualité de valeur refuge face à l’accélération de la correction de la plupart des autres actifs financiers. Il est, certes, encore tôt pour envisager que le métal précieux s’apprécie au-delà de 1 340 $ (contre 1 230 $ aujourd’hui), compte-tenu, notamment, de l’incertitude persistante au sujet de l’évolution des taux d’intérêt réels américains et des effets pénalisants du repli des métaux industriels et des marchés émergents sur le ses cours. La fragilité du Nasdaq et l’aversion concomitante pour le risque, devraient toutefois suffire à porter l’or vers cet objectif avant, le cas échéant, d’envisager qu’il remonte bien au-delà.

Tag Archives: Or

BMG Février 2018 – Nos baromètres d’activité et d’inflation s’effondrent

Notre indicateur d’activité se dégrade et bascule en territoire négatif, à -0,4, en février. En cause, l’effritement conjoncturel de toutes les régions couvertes, Etats-Unis exceptés. Sauf l’investissement, toutes les composantes de notre baromètre enregistrent un repli plus ou moins marqué.

Notre indicateur d’inflation retombe, quant à lui, lourdement, à -0,3 après +1,1 en janvier, son plus bas niveau depuis mai 2017, sous l’effet notamment du repli des cours du pétrole.

Le grand embarras de la FED, le bonheur du Dow Jones et celui des cours de l’or

Comment la FED va-t-elle se sortir de l’ornière dans laquelle elle se trouve ? Le risque d’un changement impromptu de sa politique dès demain est assez faible, sa communication récente n’ayant donné aucun signal avant-coureur d’un tel revirement depuis la publication des minutes du comité du mois de décembre dans lesquelles elle était apparue des plus réservées quant aux perspectives américaines. Pour autant, indicateurs économiques et inflation auraient de quoi l’inciter à un modifier son approche. Lire la suite…

DJ Trump : reflation vertueuse ou inflation destructrice ?

L’histoire est aussi vieille que l’humanité, la tendance naturelle de l’homme est de préférer l’illusion et la séduction à la brutalité de certaines vérités et la réalité du danger. Mais comme pour l’agneau, le hibou ou le berger, « quiconque est loup agisse en loup ». Alors, le nouveau président des États-Unis investi ce 20 janvier à la Maison Blanche, déjouera-t-il la fable ? Il est peu probable que nous ayons la réponse dès aujourd’hui. Pour autant, c’est bien la question qui hante la planète et, à ce titre, pourrait faire des premiers jours de la nouvelle présidence américaine un enjeu majeur, en fonction principalement d’un sujet central : la politique économique de D.J. Trump sera-t-elle celle d’une reflation vertueuse ou, au contraire, d’une inflation destructrice ? De la réponse à cette question pourrait dépendre dans une large mesure la poursuite ou non du cycle mondial des marchés boursiers.

La BoJ, le yen et l’Eurostoxx

On s’en doutait, les moyens à disposition de la Banque centrale du Japon pour infléchir le cours des choses, en particulier celui du yen, sont pour le moins réduits. La raison ne tient pas tant à sa politique, outrancièrement accommodante, qu’au privilège malheureux d’avoir une devise au statut de valeur refuge. Peu importent, dès lors, les moyens mis en œuvre, c’est du degré d’aversion au risque global que dépendent en premier lieu les évolutions du taux de change ces derniers mois. Or, le climat n’est pas particulièrement favorable à l’appétit pour le risque, en témoignent l’ascension des métaux précieux depuis le début de l’année et la chute des taux d’intérêt à long terme. Dans un tel contexte, le reflux des matières premières et celui du dollar depuis mercredi ne facilitent guère la tâche de la BOJ ; le risque que le yen ait entamé aujourd’hui une nouvelle phase d’ascension est donc probablement élevé.

Les entreprises européennes et, par voie de conséquence, les marchés européens, pourraient s’en réjouir. Quatrième exportateur mondial derrière l’Allemagne, cinquième si l’on comptabilise l’Union européenne, le Japon est loin d’avoir un rôle secondaire sur le front de la compétition internationale, en tout premier lieu à l’égard de l’Allemagne avec laquelle il occupe, dans bien des domaines, les mêmes terrains. Pourquoi dès lors ne pas prendre comme une bonne nouvelle le quasi-statu-quo de la Banque du Japon de ce mois-ci ?

Moniteur de l’inflation mondiale

La chute de l’or acte la montée du risque déflationniste

Les déceptions conjoncturelles de ces derniers temps ont modifié la perception du risque inflationniste. Depuis le début du mois de mars, les anticipations d’inflation à dix ans du marché obligataire américain ont enregistré un repli de 30 points de base, le plus important depuis un an. Dans le même temps, le décrochage des cours de l’or est venu valider un scepticisme croissant à l’égard des politiques de reflation des banques centrales. Les tendances en place à l’échelle mondiale ne suggèrent pas de retournement rapide de ce sentiment :

- Avec des taux d’inflation nettement inférieurs à 2 % et en repli, les pays industrialisés se rapprochent pour la plupart de la zone de risque déflationniste. Le haut niveau de taux de chômage et le faible degré de sollicitation des capacités ont des effets dépressifs notables sur la croissance des salaires et des prix à la production, que la détente des coûts énergétiques accentue.

- L’accélération de l’inflation observée dans un nombre croissant de pays émergents concerne des économies à faible influence internationale : l’Inde, la Russie, le Brésil ou l’Argentine principalement. Les exportateurs de produits manufacturés d’Asie conservent de bas niveaux d’inflation, beaucoup plus proches des standards des pays avancés.

Ces tendances ont donc tout lieu d’encourager une accentuation de la détente monétaire au niveau mondial.