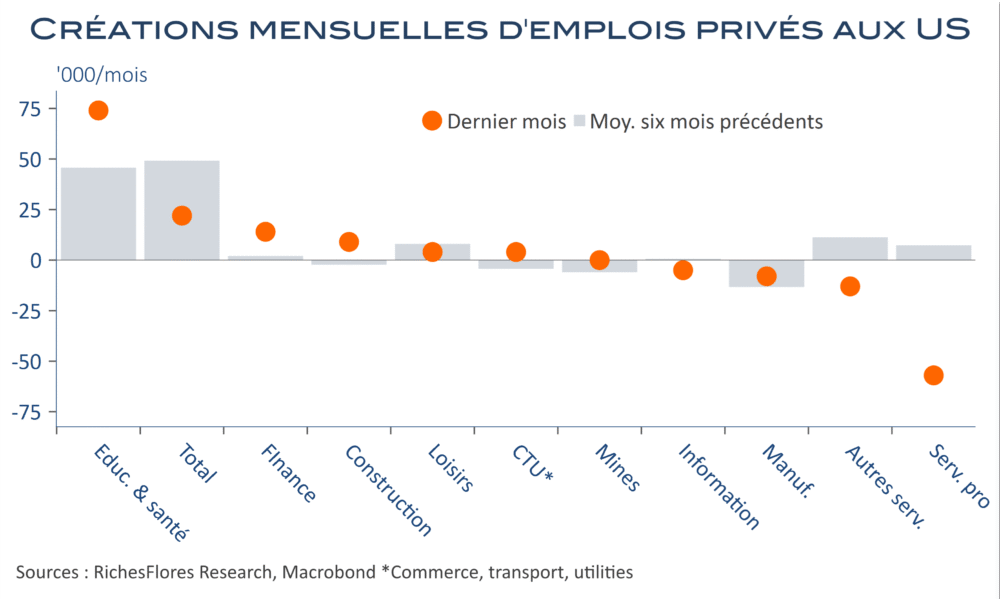

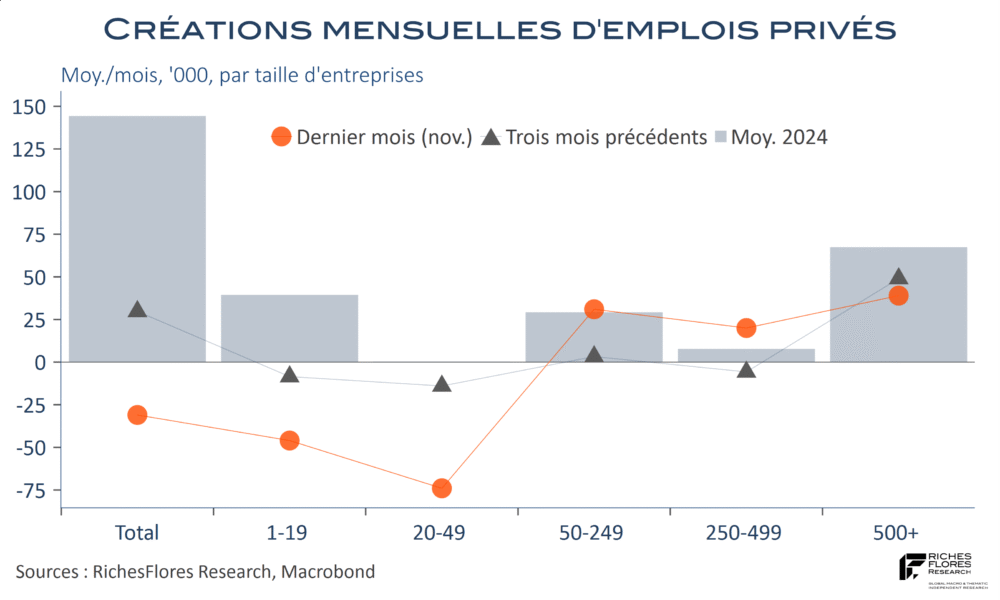

Le rapport ADP sur l’emploi du secteur privé aux Etats-Unis est ressorti nettement plus faible qu’attendu en janvier, avec seulement 22 K créations de postes contre 43 K attendus par le consensus. Par ailleurs, les données de décembre ont été révisées en baisse, à 37 K au lieu de 41K en première lecture. Ces chiffres restent très en retrait de ce que laisserait envisager une croissance économique du rythme de celui de ces derniers mois. Le rapport du mois de janvier met particulièrement l’accent sur les destructions d’emplois dans les services professionnels, lesquels auraient perdu 57 K postes au cours du seul mois de janvier. Effet IA ou reflet des distorsions sectorielles exceptionnelles ? La réponse n’est pas formelle à ce stade, d’autant que la région Atlantique Sud (Floride, Géorgie, Carolines…) apparaît comme la principale responsable de ces mauvais chiffres avec 76 K destructions de postes. Les tendances de l’emploi dans les services professionnels sont, néanmoins, parmi les plus mauvaises depuis l’introduction de ChatGPT, en novembre 2022 et le lien de cause à effet est fortement suggéré. Avec 22,2 millions de salariés, ce secteur, le troisième plus important aux Etats-Unis, a déjà vu ses effectifs réduits de 500 K en un peu plus de deux ans.