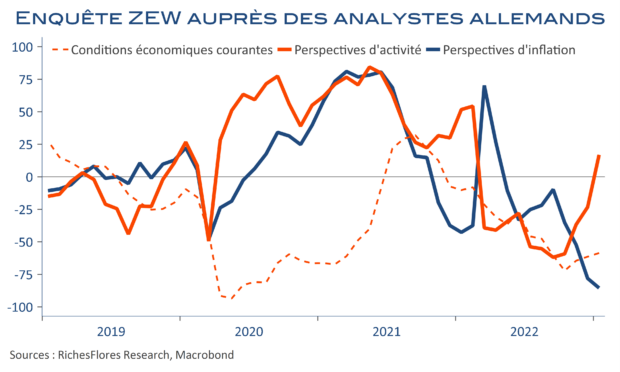

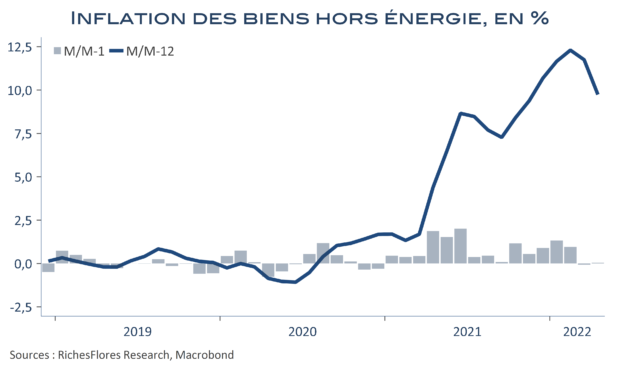

La question commence peut-être à s’imposer sur les marchés après l’aveuglement de ces dernières semaines:Moins mauvaises qu’anticipé, les données chinoises de la nuit dernière n’ont pas particulièrement rassuré les observateurs. Contrairement aux attentes, les PIB chinois ne s’est pas contracté fin 2022, tout juste a-t-il stagné. Mais alors, en l’absence de chute, à combien s’élèvera le rattrapage tant attendu ? Un début de soupçons ? Côté britannique, l’accélération des salaires n’est pas, non plus, de meilleure augure et les tensions salariales rappellent que le ralentissement des prix, pour l’heure surtout énergétique, pourrait ne pas être suffisant pour convaincre BoE et consorts qu’elles en ont assez fait. En Allemagne, où les détails de l’inflation de décembre ont été révélés, ce qui pouvait être craint se confirme. Sauf les effets de la chute de plus de 11 % l’an des prix de l’énergie sur le chiffre d’ensemble, les tensions ne se sont guère abattues du côté des biens, ni des services. L’inflation sous-jacente ressort ainsi à 5,2 %. Aux Etats-Unis, enfin, pour clore cette journée de remise en question, l’indice de confiance de la Fed de New-York a rechuté de plus de 20 points. Après avoir surfé sur les espoirs d’une inflation en berne, comme illustré ce matin par le ZEW allemand, les marchés commenceraient-ils à être rattrapés par la réalité de conditions courantes nettement moins euphorisantes ?