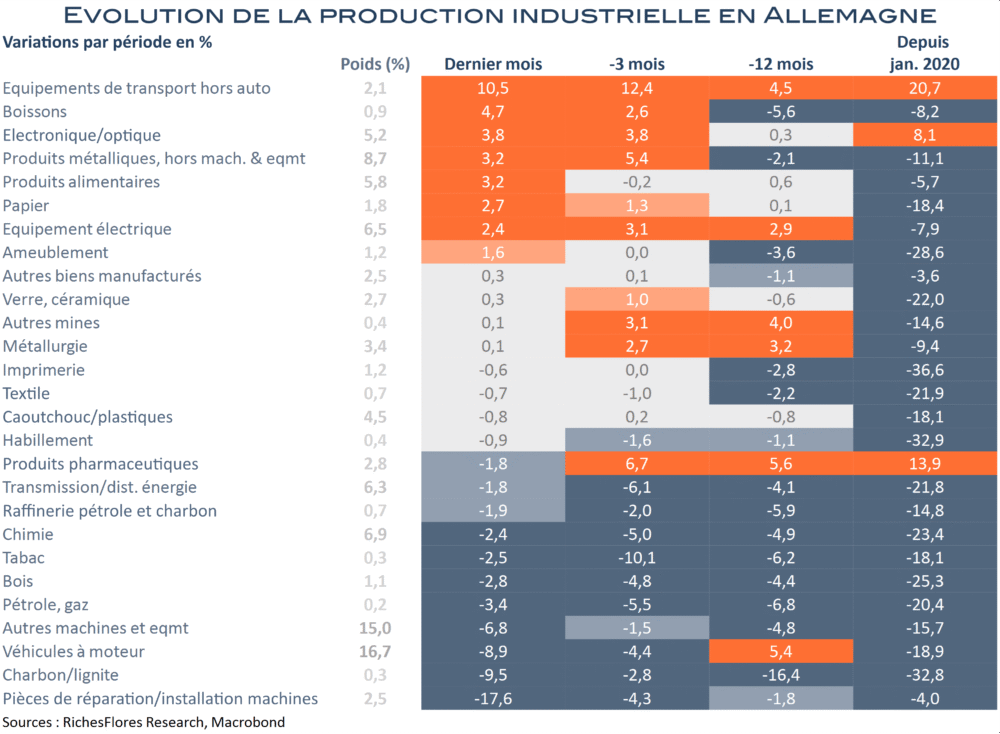

C’est une des caractéristiques que nous avons soulignée hier, les secteurs traditionnellement moteur de l’industrie allemande ne sont pas les mieux lotis aujourd’hui. C’est, notamment, le cas de l’automobile qui a de nouveau subi un lourd contrecoup en décembre, avec une chute de quasiment 9 % de sa production mensuelle. Avec, toujours, près de 17 % du socle industriel du pays, les difficultés du secteur constituent une chape sur l’ensemble de l’activité manufacturière. En décembre, la production des machines et équipements hors transports, électricité et électronique, là encore, un secteur-clé qui concentre 15 % du total de l’industrie, a également reculé de près de 7 %. Ce sont au total 2,5 points de croissance qui ont été confisqués par ces deux seuls domaines de l’activité en décembre que l’amélioration des résultats observée par ailleurs -autres matériels de transport, électronique et métallurgie, notamment – n’ont pu compenser.

On comprend mieux, la prudence qu’inspirent les bonnes nouvelles que délivrent, par ailleurs, les données allemandes, dont le rebond des commandes, avant tout domestiques, commenté dans notre publication d’hier. Sans ses deux moteurs traditionnels, toute reprise risque fort, en effet, d’être durablement poussive. Cela ne signifie pas que la reprise attendue ne sera pas au rendez-vous mais écarte, à ce stade, toute probabilité de trop bonnes surprises.