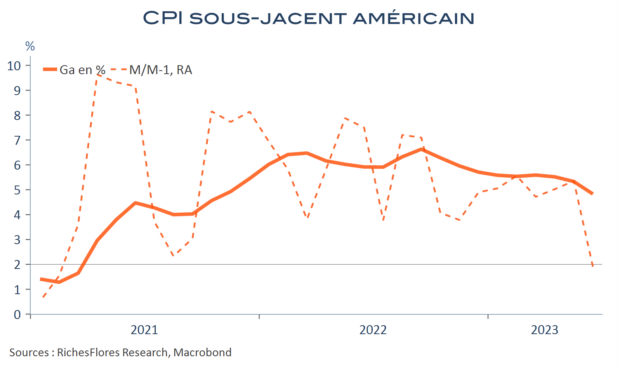

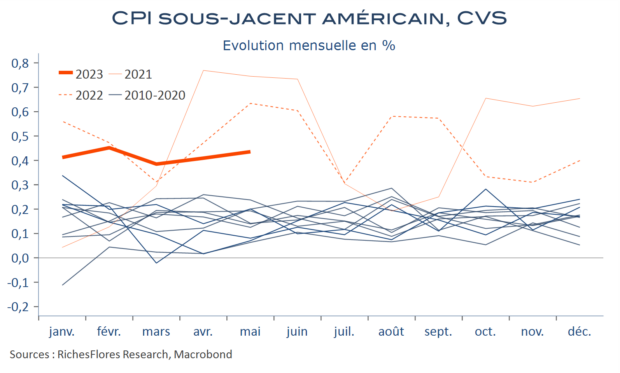

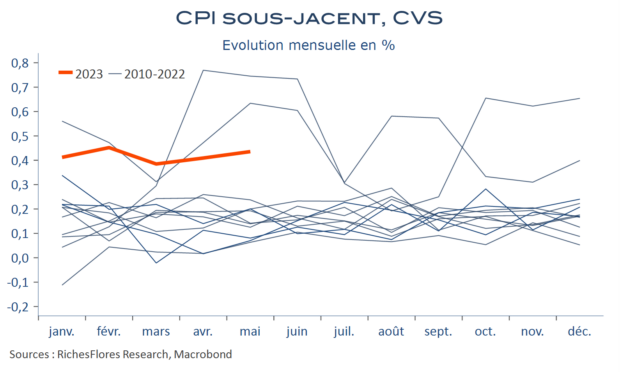

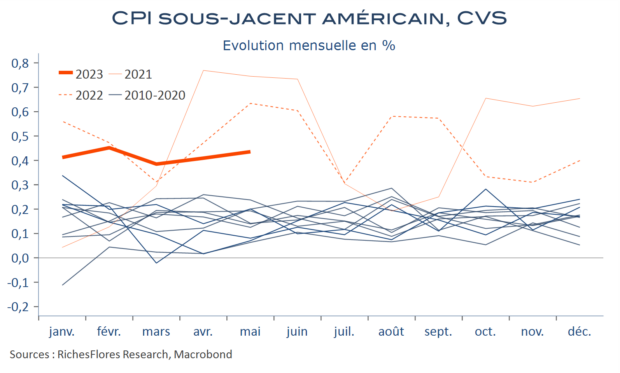

L’inflation américaine sera publiée demain et va, selon toute vraisemblance, baisser de nouveau en juin. A 3,2 % après 4 % en mai. L’inflation sous-jacente, qui fera l’objet de toutes les attentions, devrait également refluer, bien que dans des proportions plus limitées. En effet, il faudrait une hausse mensuelle de 0,7 % de l’indice cœur désaisonnalisé, ce qui n’a plus été observé depuis mi-2021, pour que sa variation sur 12 mois reste inchangée, à 5,3 %. Il s’agirait d’une très mauvaise nouvelle qui viendrait, sans nul doute, jeter de l’huile sur le feu de marchés obligataires particulièrement nerveux ces derniers jours.

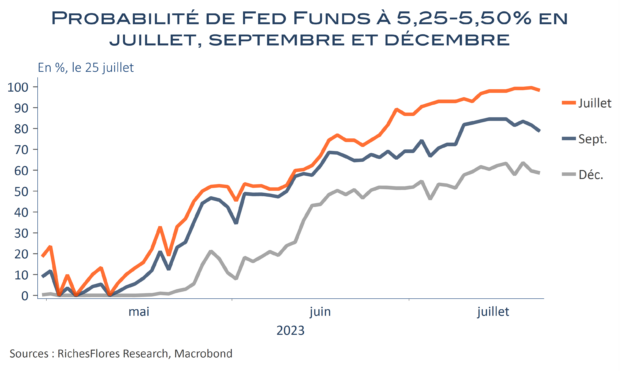

A contrario, si l’indice poursuit sa tendance des trois derniers mois et augmente de 0,4 %, ou de seulement 0,3 % conformément aux prévisions du consensus, l’inflation sous-jacente ralentira à 5,1 % ou 5,0 %, son plus bas niveau depuis décembre 2021. Le premier cas apaiserait probablement les marchés, aux détails près des composantes sous-jacentes, les prix des loyers, notamment, toujours scrutés de très près. Le second cas rassurerait plus franchement sur la trajectoire à venir de l’inflation ce qui pourrait se traduire par une correction notable des taux futurs et anticipations sur la politique monétaire de la FED.

You need to be logged in to view the rest of the content. Veuillez

Log In. Not a Member?

Nous Rejoindre