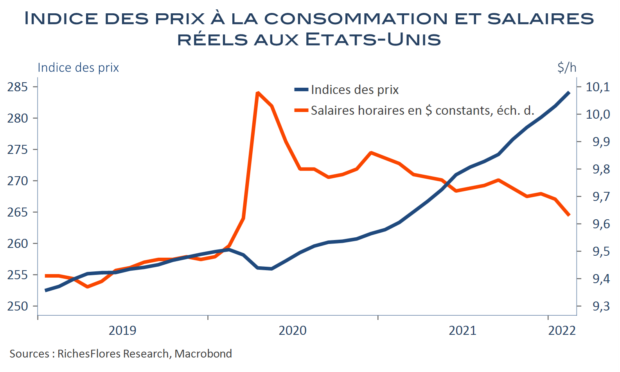

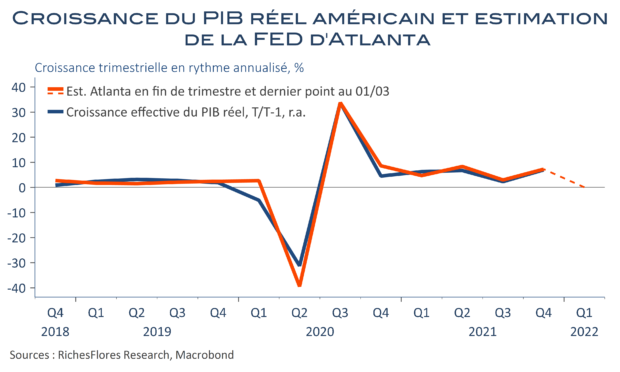

Confiance, en apparence, sans limite dans les perspectives de croissance et crise ukrainienne, de facto, avant tout perçue comme un facteur d’inflation additionnel. Le message de la FED, comme celui de J. Powell, a rarement été aussi clair : le temps est venu de durcir les conditions de politique monétaire, ce qui assurera de ramener l’inflation dans les clous dès l’année prochaine, à 2,3 % en fin d’année pour les prix à la consommation hors énergie et alimentation.

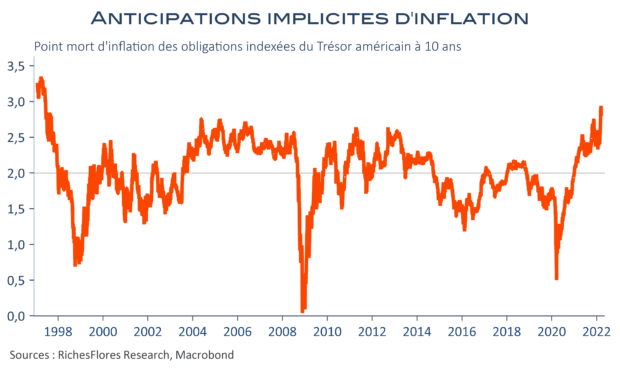

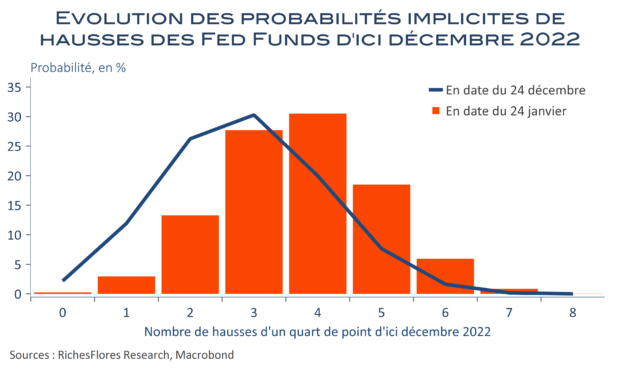

Pour arriver à cette fin, la FED programme de relever ses taux directeurs jusqu’à 1,9 % d’ici décembre au lieu de 0,9 % envisagé il y a trois mois, soit quatre hausses de taux d’un quart de point supplémentaires qui portent à sept le nombre total de hausses cette année, une à chaque FOMC, le rythme étant susceptible d’être accéléré si la FED le juge opportun. Est-ce pour ne pas être accusée d’être derrière la courbe qu’elle se cale sur les anticipations des marchés ? C’est vraisemblable au moment où s’emballent à nouveau les anticipations de long terme. Comme le dit J. Powell, pas d’inquiétude à avoir, puisque les marchés anticipent déjà ce qu’elle annonce ce soir !