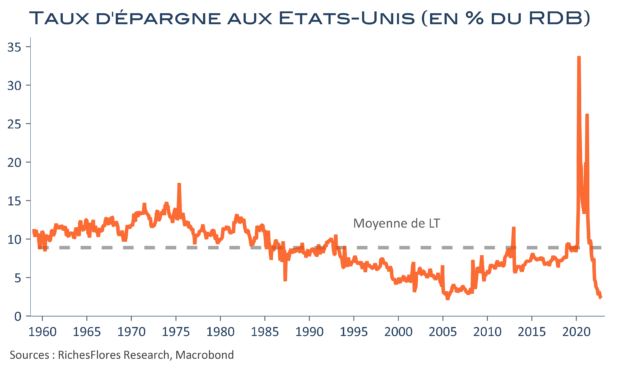

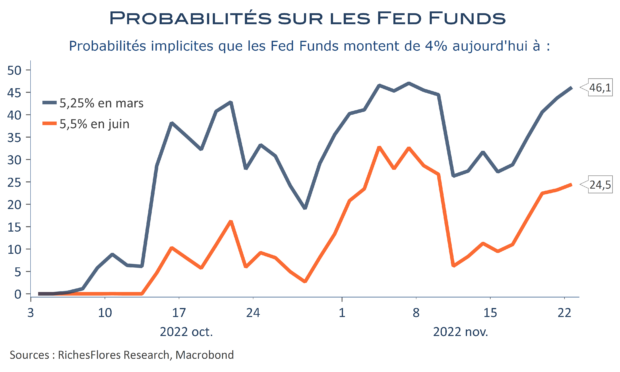

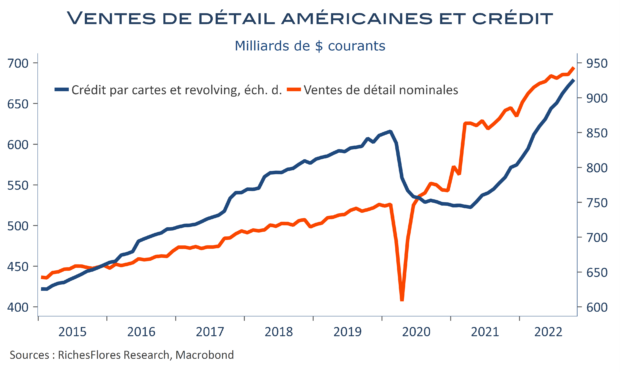

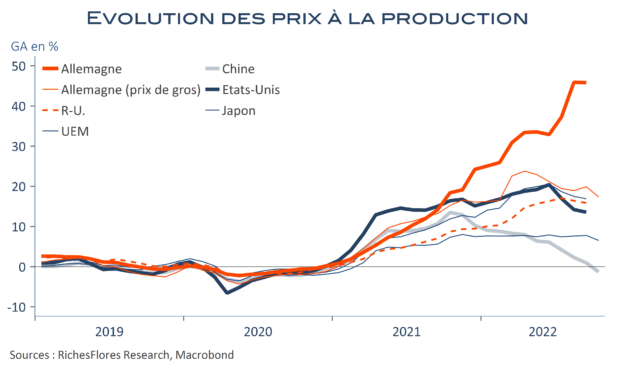

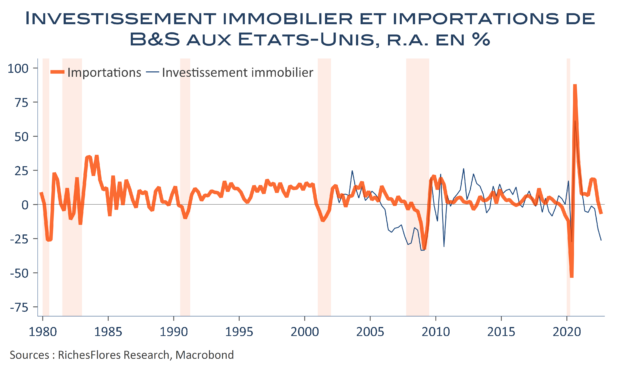

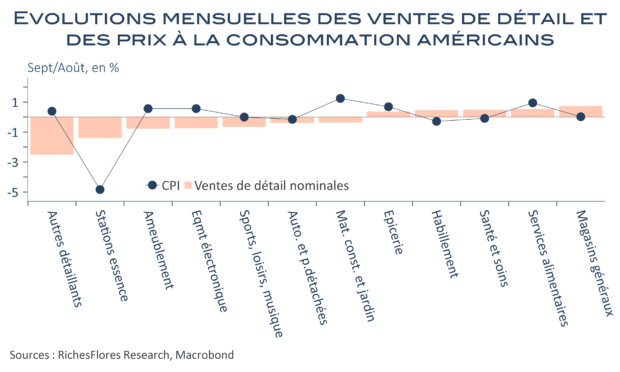

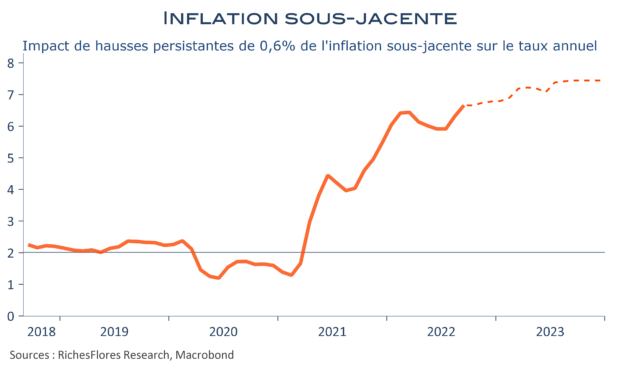

Comme on pouvait le présager après les données de ventes de détail, la consommation des ménages américains a progressé de 0,5 % en octobre, sa plus forte hausse en termes réels depuis janvier. Avec un acquis de déjà 0,8 % pour le dernier trimestre, voilà qui est en phase avec une croissance tirée par les dépenses des ménages. Par ailleurs, l’inflation PCE, bien que toujours élevée, confirme son ralentissement. Jusque-là tout roule, donc… Croissance préservée et pivot possible de la FED comme rappelé hier par J. Powell. Sauf que l’histoire ne s’arrête pas là. L’ISM s’est à nouveau replié en novembre, au point de retomber en zone de contraction, à 49 dans l’industrie manufacturière. La reprise de la consommation, pourtant, portée par les achats d’automobiles (+8,9%) ne laissait pas attendre cela ! Quant au rapport de l’ADP hier, il valide bel et bien le ralentissement du marché de l’emploi, suggéré ces dernières semaines par les inscriptions hebdomadaires au chômage. Alors l’économie américaine est-elle aussi résiliente ? Contrairement aux Français ou aux Allemands, les Américains ont largement rogné sur leur épargne pour financer leurs achats récents. Leur taux d’épargne est ainsi retombé à 2,3 % de leur revenu, un plus bas depuis 2005. Une situation tenable tant que le recours au crédit est possible, ce qui pourrait être de plus en plus compromis avec une détérioration des perspectives que suggèrent tout à la fois la chute de l’ISM, le premier recul des profits trimestriels des sociétés publié hier, le retournement immobilier et le ralentissement effectif des créations d’emplois selon l’ADP…