Sans surprise par rapport à nos attentes (voir notre preview), la BCE s’est montrée très réservée sur les perspectives de croissance pour la zone euro mais n’a rien annoncé au terme de son comité de politique monétaire de ce mois-ci. Dans son communiqué la banque centrale, laisse seulement entendre qu’elle pourrait ajuster le tir en matière de perspective de taux directeurs et ajuster ses opérations de financement bancaires (TLTRO III) pour prendre en considération un éventuel impact négatif des taux négatifs sur les mécanismes de transmission de sa politique monétaire sur le crédit à l’économie.

Désaccords en sous-mains ou difficultés à échafauder un plan d’action ?

Cette absence de décision trouve sans doute ses origines dans deux principales raisons :

- Une probable réticence d’un certain nombre des membres de board à aller plus loin dans l’assouplissement de conditions monétaires, après ce qui a déjà été annoncé le mois dernier, en particulier en matière d’agenda de la future hausse des taux d’intérêt.

- Une réelle difficulté à échafauder un mécanisme de compensation des taux négatifs pour les banques, sans changer le niveau même des taux de dépôts, comme nous l’avions expliqué dans notre preview.

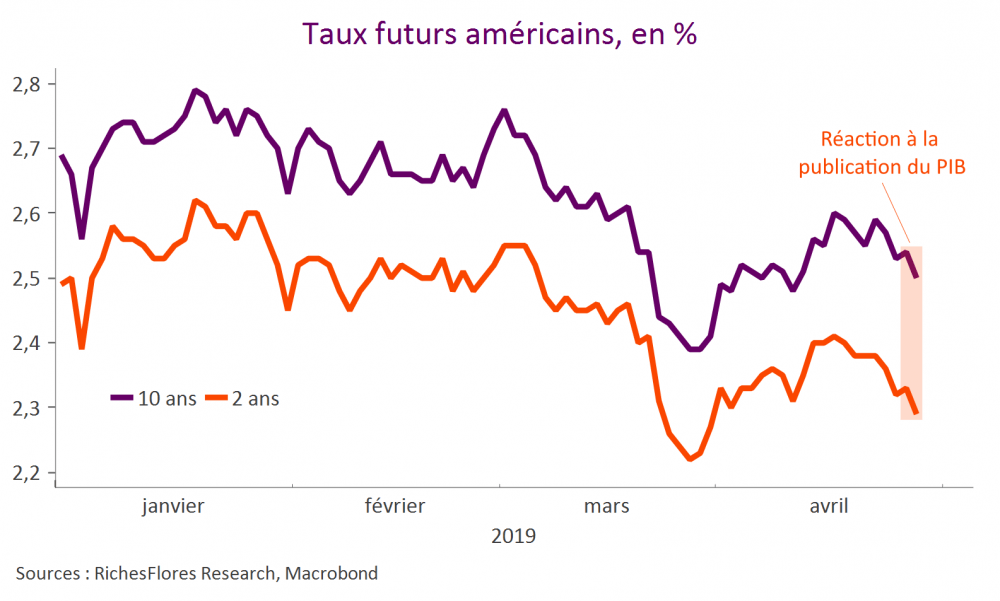

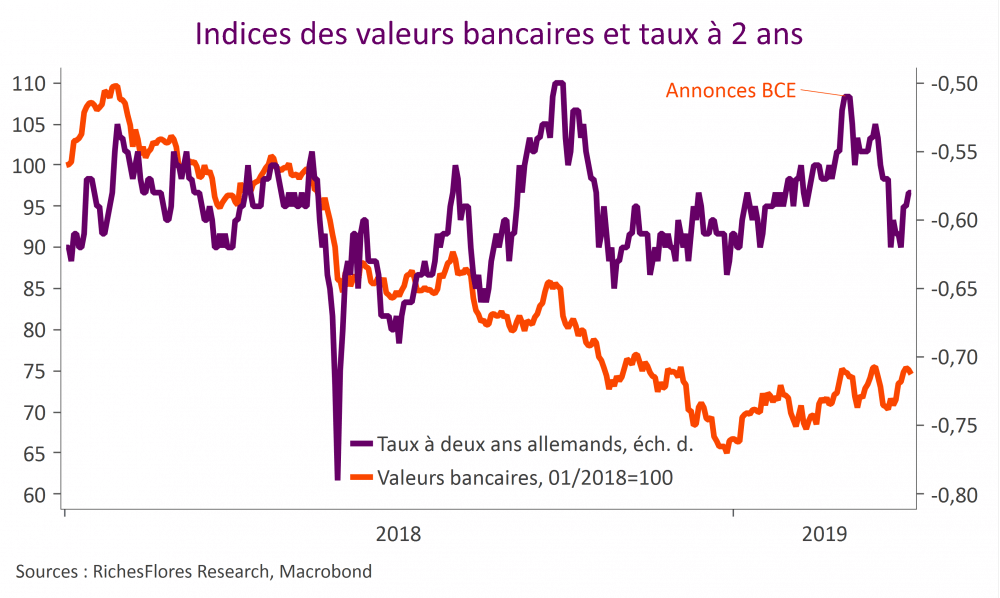

Le premier point peut évoluer en fonction des développements conjoncturels à venir. Il est peu vraisemblable en effet que la BCE puisse maintenir une perspective de hausse de ses taux directeurs, même à horizon du premier semestre 2020. Pour autant, elle a le temps pour annoncer cet éventuel changement qui risque, par ailleurs, de faire dévisser un peu plus le niveau des taux futurs, eux-mêmes sources de problèmes bancaires et donc d’efficacité réduite de sa politique.

Le second point est éminemment complexe, passant forcément par des solutions alambiquées que nous avons résumées dans notre document hier… sauf, à revenir sur un certain nombre de contraintes réglementaires qui, au-delà de l’impact des taux négatifs, ont largement pesé sur le secteur bancaire et, par là-même, sur le crédit. Le sujet ne semblait pas être au goût du jour jusqu’alors. C’est peut-être là que les lignes pourraient finir par bouger mai ce ne sera pas aisé compte-tenu des prises de positions récentes en la matière.

En attendant d’éventuelles annonces, la paralysie de la BCE a une nouvelle fois coupé court aux tentatives de redressement des taux d’intérêt, les taux allemands s’enfonçant davantage en territoire négatif et entrainant dans leur sillage les valeurs bancaires à la baisse. L’euro, pour sa part, profitait de l’absence d’annonce sur un éventuel assouplissement additionnel de la politique de la BCE pour regagner un peu de terrain, à 1,1275 USD et un indice composite CFD à plus de 94,10, un plus haut depuis l’été dernier…